جریان نقدینگی نماد

جدید

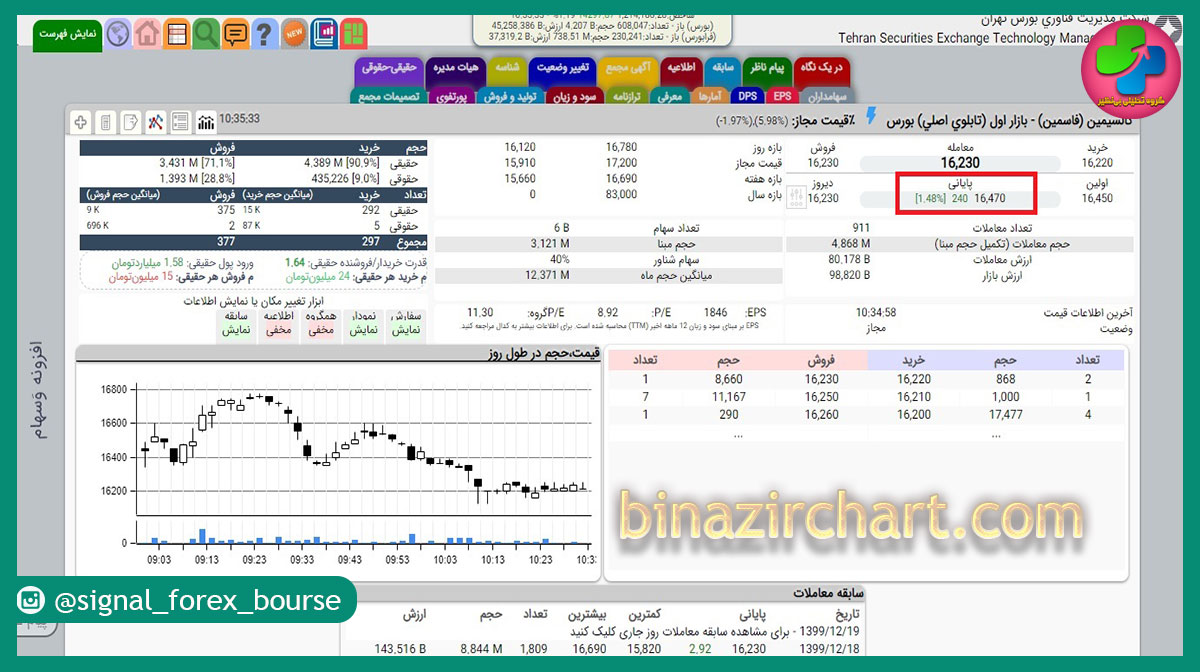

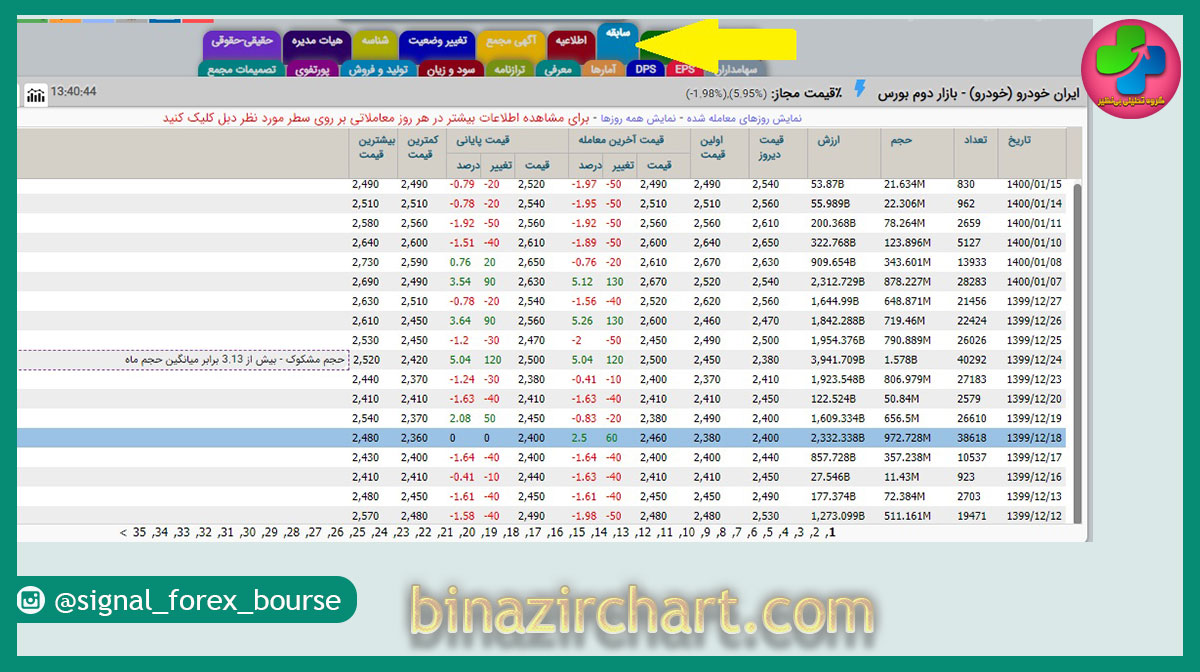

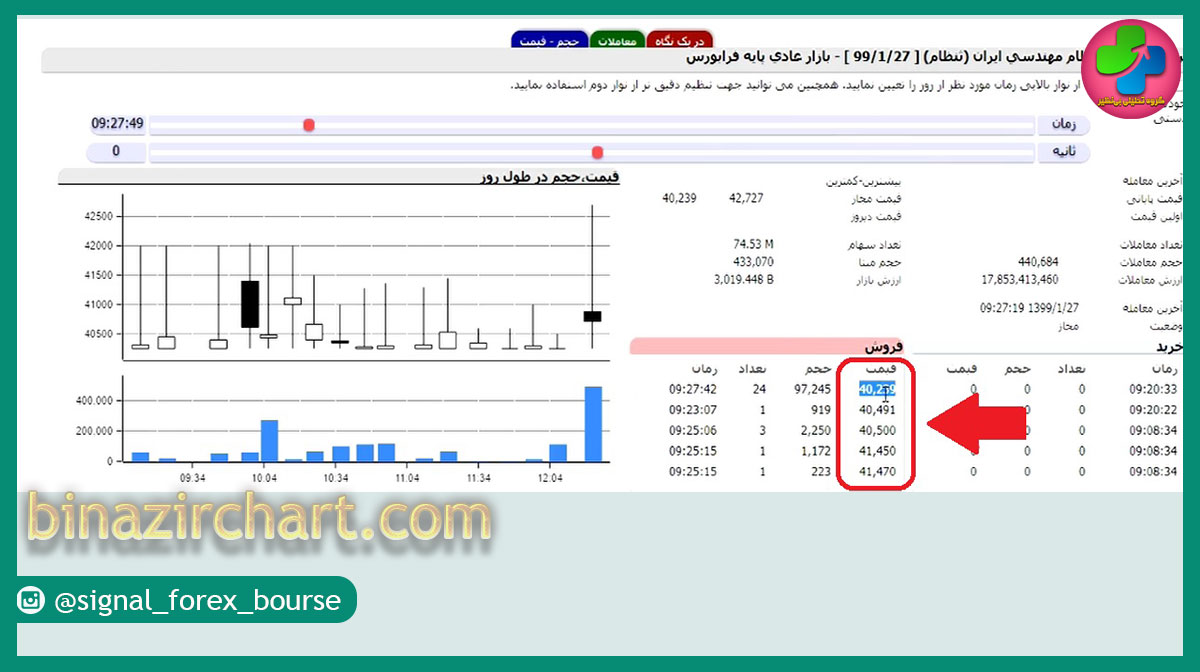

نکته : اگر تفاوت قیمت پایانی و قیمت آخرین بیش از 2 درصد باشد بالای 80 درصد فردا آن سهم صف خرید خواهد بود یعنی اگر قیمت پایانی سهمی صفر تابلو بود و قیمت آخرینش مثبت 2 یا 2ونیم بود بالای 80 درصد این سهم فردا صف خرید خواهد بود مگر اینکه اتفاق خاصی پیش بیاید. ولی در مواردی که اختلاف قیمت پایانی و آخرین به اندازه 5 درصد یا بیشتر باشد حتما این سهم فردا صف خرید خواهد بود.

این سربرگ به ما کمک میکند متوجه شویم بیشترین مقدار تاثیر گذاری قیمت برای ما در کدام بخش از بازار است و در تحلیل کردن به ما کمک بسیاری میکند. بیشرین کاربرد این سربرگ در معامله گری است و مهم ترین بخش آن، قسمت افزایش آخرین قیمت به پایانی است ، چرا که میتوان از این قسمت حرکات مشکوک برخی سهم ها را بررسی کرد، به طور مثال شرکت وپترو که شما در آن میبینید ،قیمت پایانی سهم نزدیک به صفر تابلو هست ولی قیمت آخرین آن به صف خرید رسیده است خب این مسئله این نکته را به ما میرساند که احتمال بسیار بالا این سهم فردا صف خرید است و میتوان از آن سود به دست آورد.

در همین سربرگ برای تشخیص کاهش آخرین قیمت به پایانی هم یک بخش مشخص شده است که میتواینم از آن برای تبدیل شدن سهم به صف فروش استفاده کنیم و از ضرر جلو گیری کنیم.

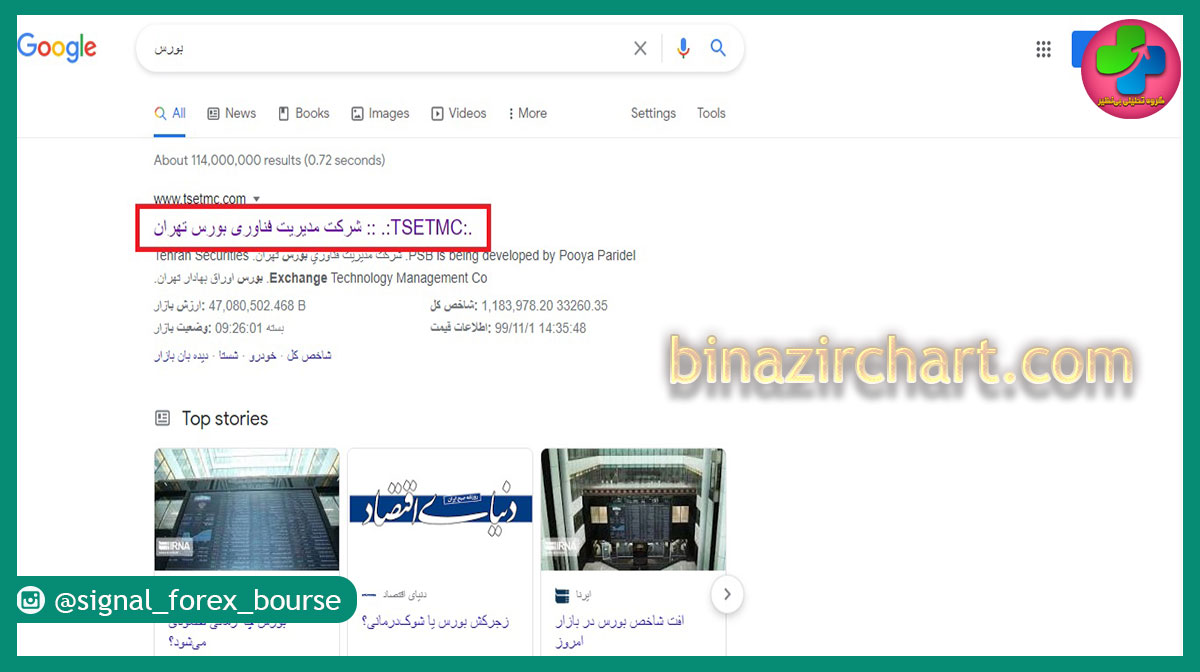

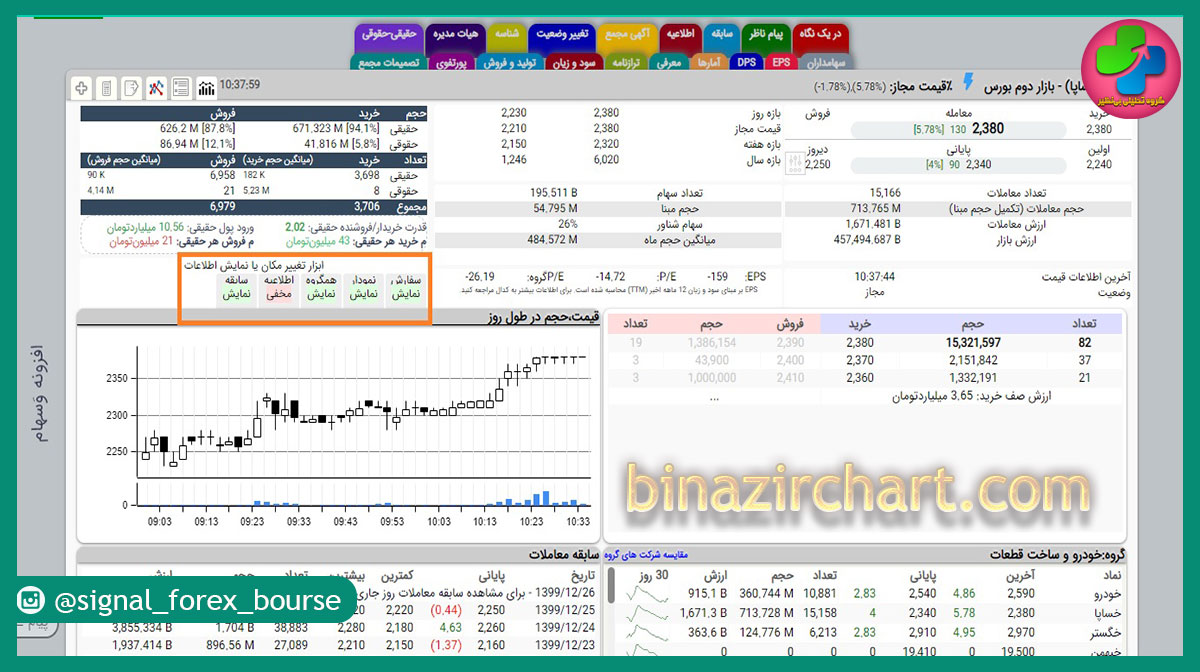

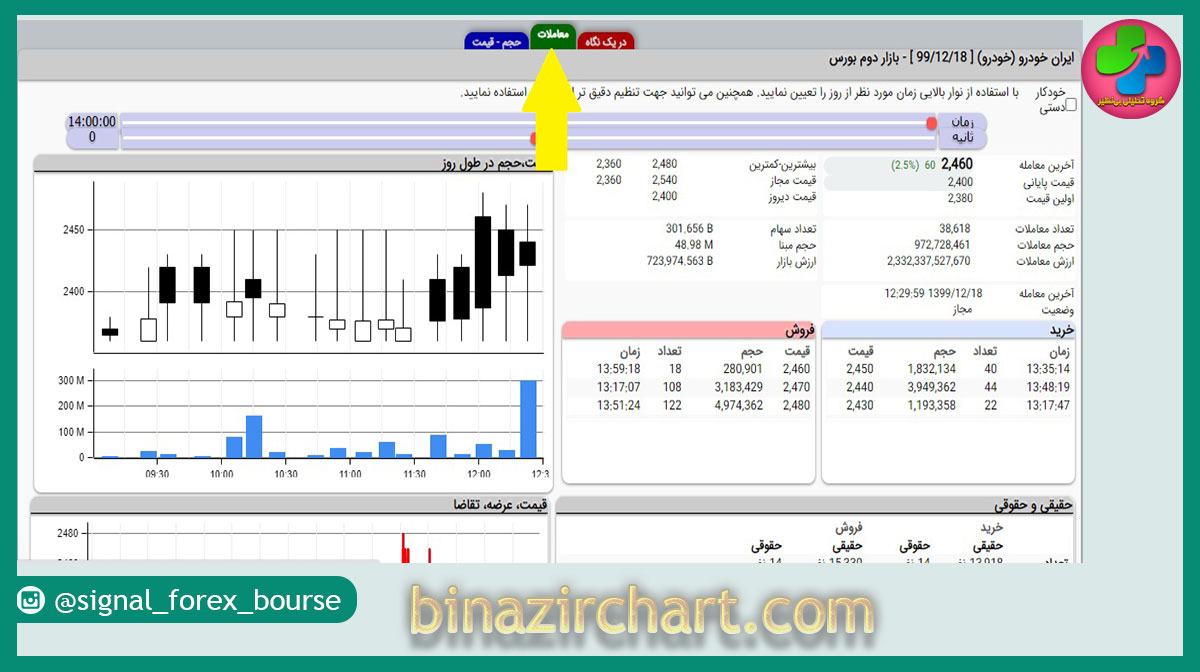

منظور از تابلوخوانی، تابلویی است که داخل سایت tsetmc وجود دارد میباشد.این تابلو اطلاعات مرتبط با سهام بورسی و معاملات آنها را نمایش میدهد اصل تابلو خوانی بر 2 پارامتر است : 1. قیمت 2. حجم و گاهی هم از تعداد نفراتی که معامله میکنند هم استفاده میشود.روشی را در این ویدیو برای نوسانگیری از بازار آموزش خواهید دید که برای آموزش این نوع معامله گری نیاز به صرف هزینه مالی و زمانی زیادی است و از طرفی این روش خلاقانه و به نوعی منحصر به فرد است .پیشنهاد میکنیم که حتما این ویدیو را مشاهده کنید .نکاتی که در این ویدیو گفته خواهد شد و شما باید به این چند نکته بیشتر توجه کنید از این قرار است : یک اینکه حتما ابتدا باید لیدر بازار را پیدا کنید و نمودار آن را مورد بررسی قراردهید تا بتوانید سهامی را که از لیدر بازار در حرکت پیروی میکنند را بهتر شناخته و بهتر ورود و خروج داخل سهم داشته باشید دو حتما باید سراغ سهامی برای نوسانگیری بروید که قیمت آخرین آنها از قیمت پایانی کمتر باشد و روزهای گذشته سهم نیز منفی باشد تا به این جمع بندی برسیم که ورود پول داشته است سه سهم باید مثبت باشد و از خرید سهام منفی برای نوسانگیری اجتناب کنید .در ادامه شما را به آموزش های بیشتر در مقاله زیر دعوت میکنم.

TSETMC در این سایت شما میتوانید داده ها و اطلاعات سهم های بازار بورس را مشاهده کنید که کلیتی از بازار بورس را به ما نشان میدهد که میتوان از کلیت روند بازار بورس اطلاعاتی را پیدا کنیم و سهام را هم تک به تک به ما نشان میدهد و میتوان تحلیل های جزئی و تک به تک سهام ها را داشته باشیم در این تابلو اطلاعاتی نحوه معامله در آن سهام ، قیمت ها و حجم ها اشخاصی که معامله کردند را نشان میدهد و...

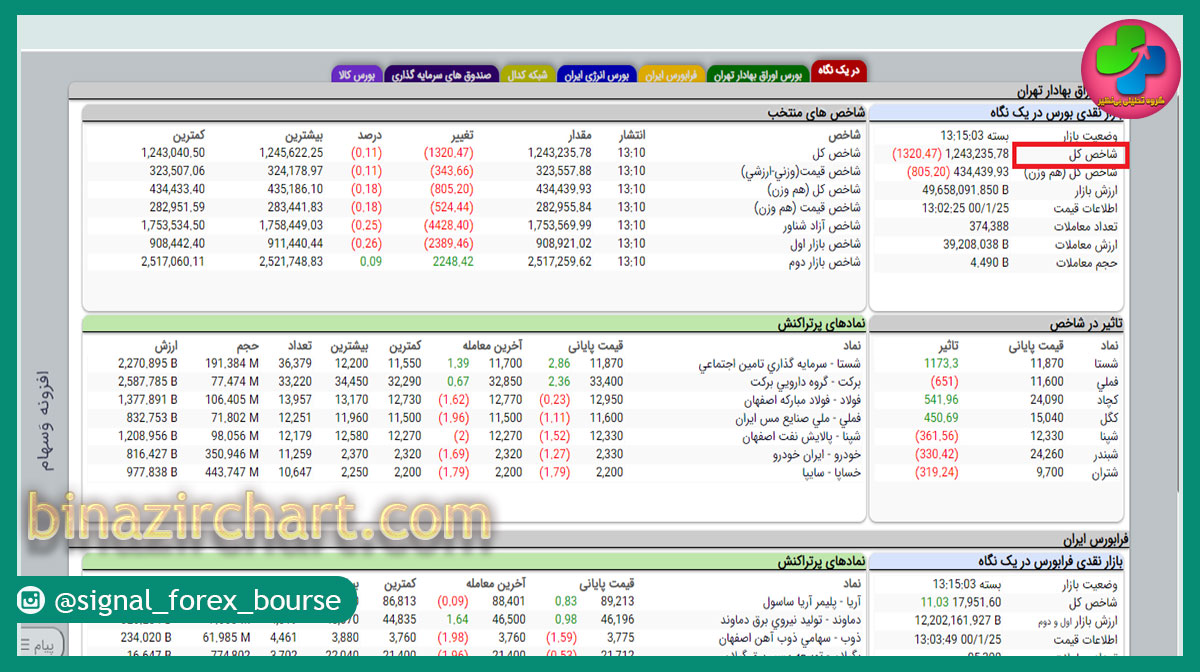

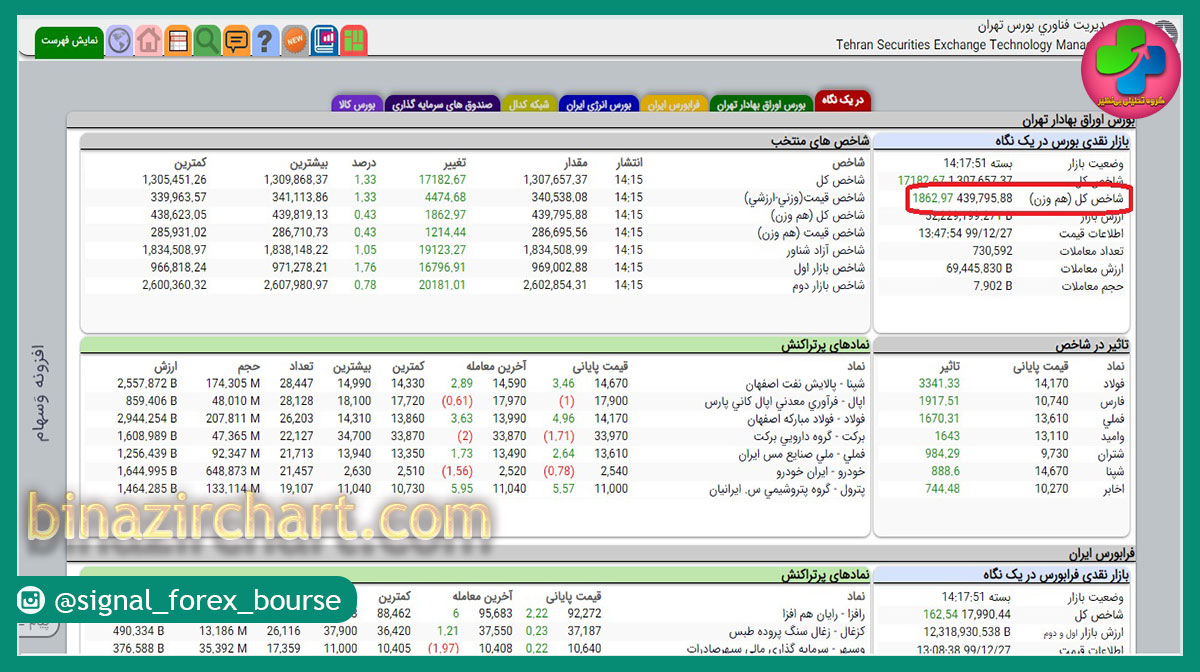

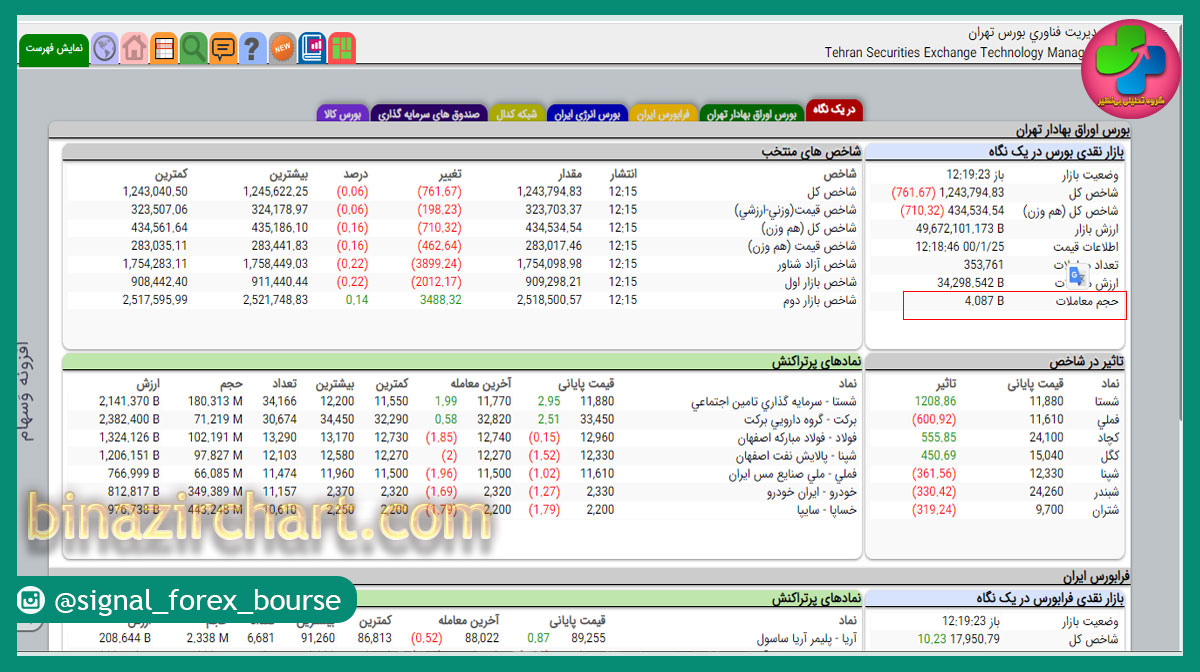

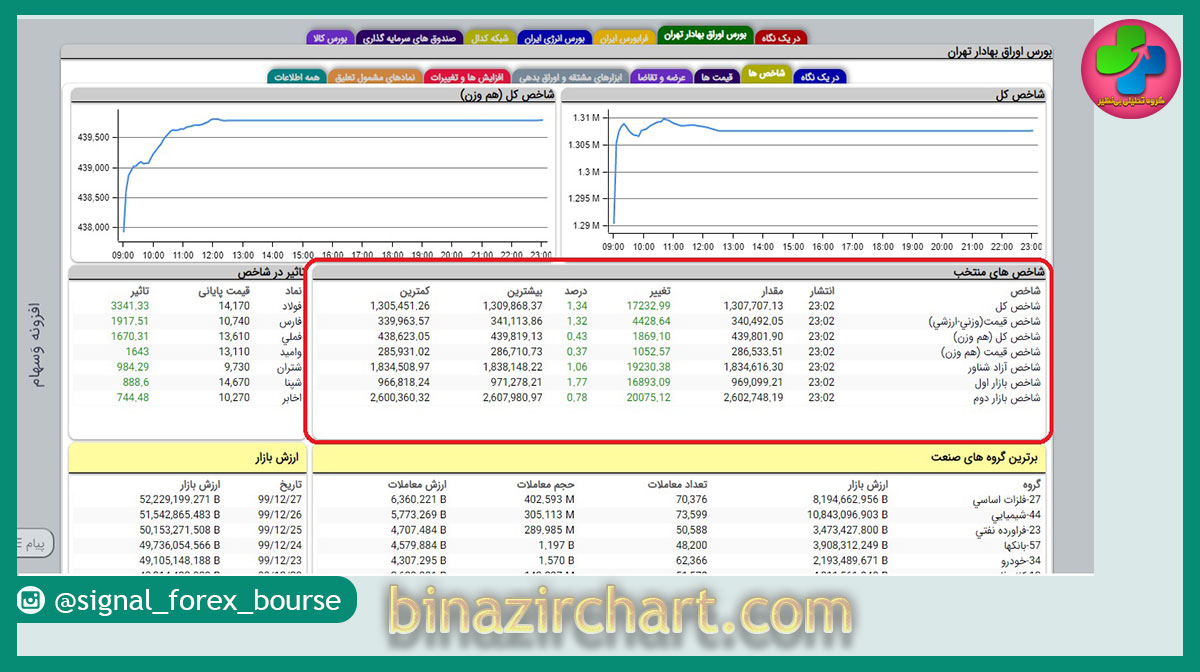

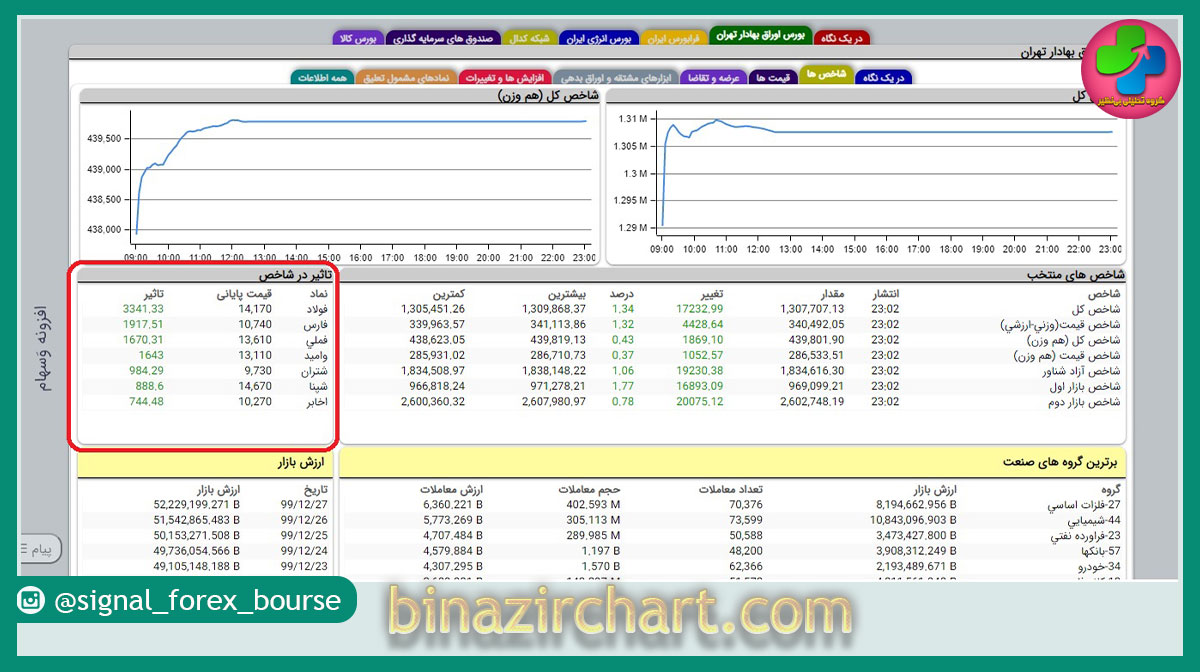

شاخص کل به ما نمای کلی بازار را اعلام میکند ، و مبدا شاخص کل از سال 1369 شروع شده است و از همان زمان تا الان نمودار نمای کلی بازار موجود است ، و ملاک در شاخص کل قیمت پایانی و سود نقدی که شرکت ها پرداخت میکنند است. آنچه که بر شاخص کل تاثیر دارد این است که شرکت های بزرگ شرایط مثبت یا منفی داشته باشند و این متواند شرایط شاخص را تغییر دهد به طوری که اگر 5 شرکت بزرگ مثبت باشند و 40 شرکت کوچک منفی باشند باز هم شاخص مثبت خواهد بود ، پس شرکت های بزرگ را شاخص ساز مینامند و تاثیر گذاری بالایی بروی مسیر روند شاخص دارند. که در صفحه خانه یا در یک نگاه میتوان آن ها را در نماد های تاثیر گذار در شاخص دید. شاخص کل شاخصی است که سازمان بورس برای ایجاد یک دید کلی نسبت به بازارسرمایه،برای ارزیابی بازده بازار بورس شاخصی معین کرده است که در آن سهم ها بر اساس تعداد برگ سهم و ارزش برگ سهم خود تاثیر گذار هستند به این معنا که هر چه شرکت ها بزرگتر باشند تاثیر بیشتری در شاخص کل خواهند داشت. اما نحوه محاسبه شاخص کل به این صورت است که :

نحوه محاسبه ارزش جاری سهم

تعداد برگه سهم ( ضرب در) قیمت پایانی میشود

برای ارزیابی بازده بازار بورس در سال های مختلف میتوان از این شاخص استفاده کرد مثلا اگر شاخص کل در سال 1396 پانصد هزار واحد باشد و در سال 1399 این عدد به یک میلیون واحد رسیده باشد ،بازده بورس در این 3سال 100% خواهد بود.

این شاخص نیز همانند شاخص کل دید کلی بازدهی بازار را به نمایش میگذارد ودر واقع از دل شاخص کل بیرون آمده است .از آنجا که تاثیر شرکت های بزرگ در شاخص کل زیاد است و گاهی اکثر سهم های بازار منفی است و مثبت شدن چند شرکت بزرگ ،شاخص کل را مثبت نشان میدهد از این رو در سال 1393سازمان بورس برآن شد تا شاخصی معین کند که تاثیر همه شرکت ها چه کوچک و چه بزرگ در مثبت یا منفی شدن شاخص یکی باشد،که از آن به شاخص کل هم وزن یاد میکنند .این شاخص دید شفاف تری از بازار را نمایش میدهد. شاخص کل هم وزن یعنی اینکه سازمان بورس تمام شرکت های موجود در بورس را به یک اندازه و همه را هم وزن هم حساب میکند و نسبت به اینکه چند شرکت مثبت و چند شرکت منفی هستند میگوید وضعیت شاخص چگونه است ، پس دیگر فرقی بین شرکت های بزرگ و کوچک نیست و همه را به یک اندازه میبیند ، این شاخص از سال 1393 بعد از ریزش بزرگ درسال 1392 تشکیل شد و این در زمانی فایده دارد که شما میخواهید سهامی را بخرید که در شاخص اصلی تاثیر گذاری خاصی ندارد در این زمان باید طبق روند شاخص کل هم وزن خرید و فروش کنیم.

در این صفحه یا همان سربرگ در یک نگاه ، اصطلاحات و مطالبی را درون خود دارد که تک تک آنها را توضیح میدهیم تا اگر کسی خواست از صفر این مطالب را بیاموزد به راحتی مطالب را متوجه شود و برای همه افراد قابل استفاده باشد.

در این قسمت بیان میکند که آن سهم مورد نظر بسته است یا اینکه باز است و در حال انجام معامله است. در بازار بورس ایران از ساعت 8ونیم تا 9 پیشگشایش دارد یعنی فقط میتوانید ثبت سفارش کنید ولی خرید و فروش از ساعت 9 انجام میشود.

مقدار برگه سهمی که در طول روز از کل دارایی های شرکت معامله میشود.

بالاترین قیمتی که ثبت سفارش خرید شده است را در این قسمت میبینید که در اولین سطر قسمت تابلو خرید نشان داده میشود.

پایین ترین قیمتی که ثبت سفارش فروش شده است در این قسمت نشان داده میشود که در اولین سطر قسمت تابلو فروش نشان داده میشود.

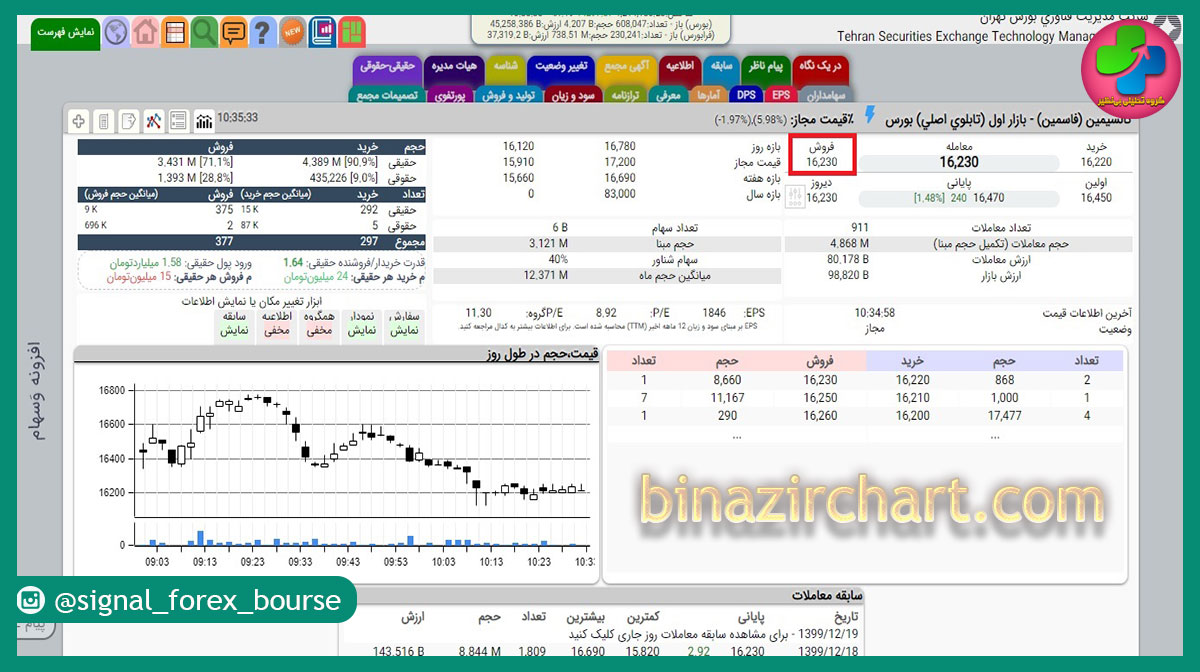

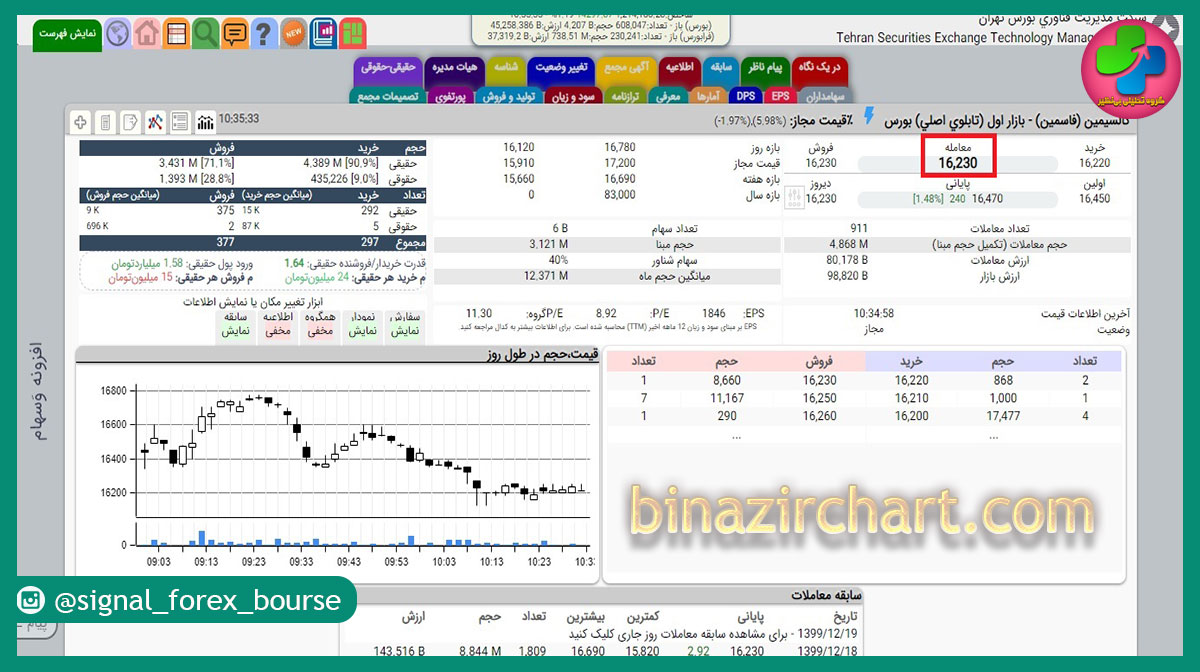

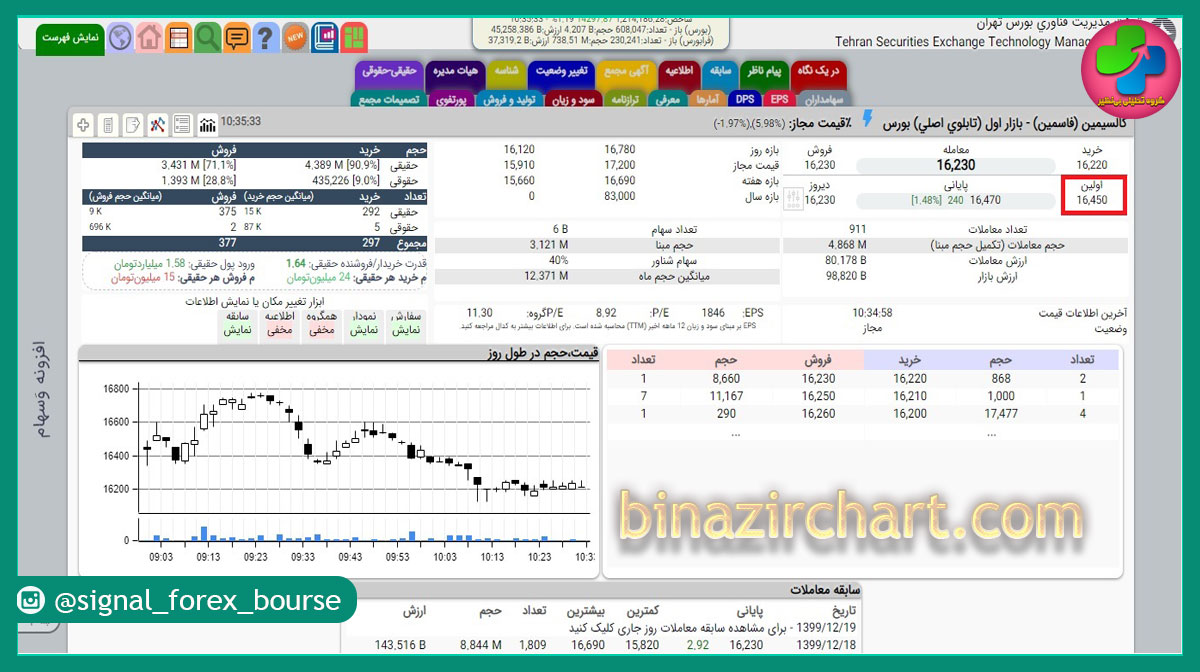

یعنی همان آخرین قیمتی که سهم در بازار در حال معامله است که با عنوان معامله در تابلو نشان داده میشود.

قیمتی که اصطلاحا صفر تابلو است و معامله از آن شروع میشود و تا مثبت یا منفی 5 درصد میتواند حرکت کند.

قیمت صفر تابلو یا قیمت اولین دیروز که با آن معامله شروع شده است که میتوان این را باقیمت مجاز به دست آورد به این صورت که کمترین و بیشترین مقدار قیمت مجاز را باهم جمع کرد و تقسیم بر 2 کرد عدد حاصل از این جمع و تقسیم میشود قیمت دیروز.

قیمت پایانی یک بحث مهمی است ، در این قسمت با دو قسمت را میبینیم یکی عدد و یکی درصد ، این عدد بیانگر مقدار رشد یا ریزش ریالی سهم است ، و این قسمت که درصد دارد نشان دهنده این است که چند درصد رشد یا نزول داشته است ، خب این هم که مشخص است که اگر رنگ عدد یا درصد سبز بود یعنی درحال رشد است و اگر رنگ قرمز داشت به معنای ریزش است. خب حالا برویم سراغ توضیح قیمت پایانی : علت ایجاد قسمتی به اسم قیمت پایانی این است که از فساد و رانت تا مقدار زیادی جلو گیری شود ، به این صورت که اگر قیمت پایانی نبود ملاک قرار دادن قیمت برای صفر تابلو میشد آخرین قیمت معامله و این کار بسیار فساد زا بود به این صورت که سهام داران آن سهم در دقائق آخر بازار به قیمت های بالا میخردند و سهم را بدون هیچ زحمتی به آن قیمتی که میخواستند میکشیدند ، ولی در این مدل میگویند که تمام قیمت هایی که روی تابلو معامله شده است از ریز و درشت برای ما اهمیت دارد و میتواند در تعیین قیمت پایانی و قیمت صفر تابلو فردا تاثیر گذار باشد با این روش جلوی خیلی از روش های رانتی گرفته میشد.

در این قسمت بالاترین و پایین ترین قیمتی که در طول روز معامله شده را نشان میدهد ولی محدوده قیمت مجاز به ما میزان قیمتی که در طول روز امکان معامله در آن ها هست را به ما نشان میدهد.

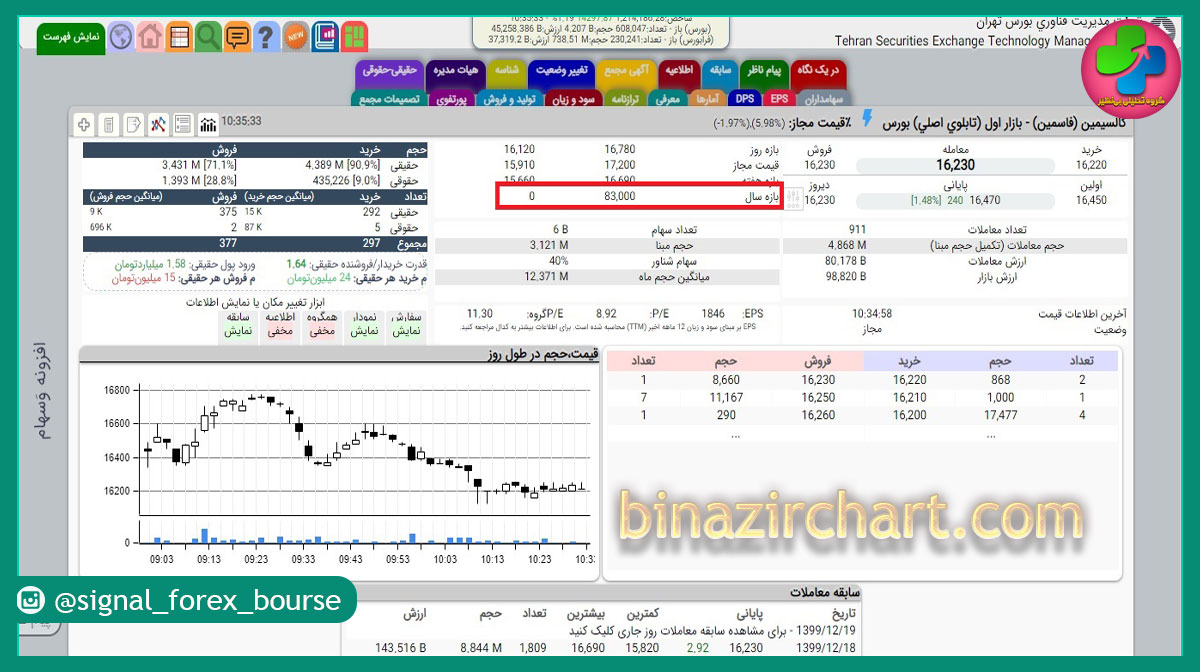

در این قسمت به ما بالا و پایین ترین قیمتی که در سال توانسته برود را نشان میدهد.

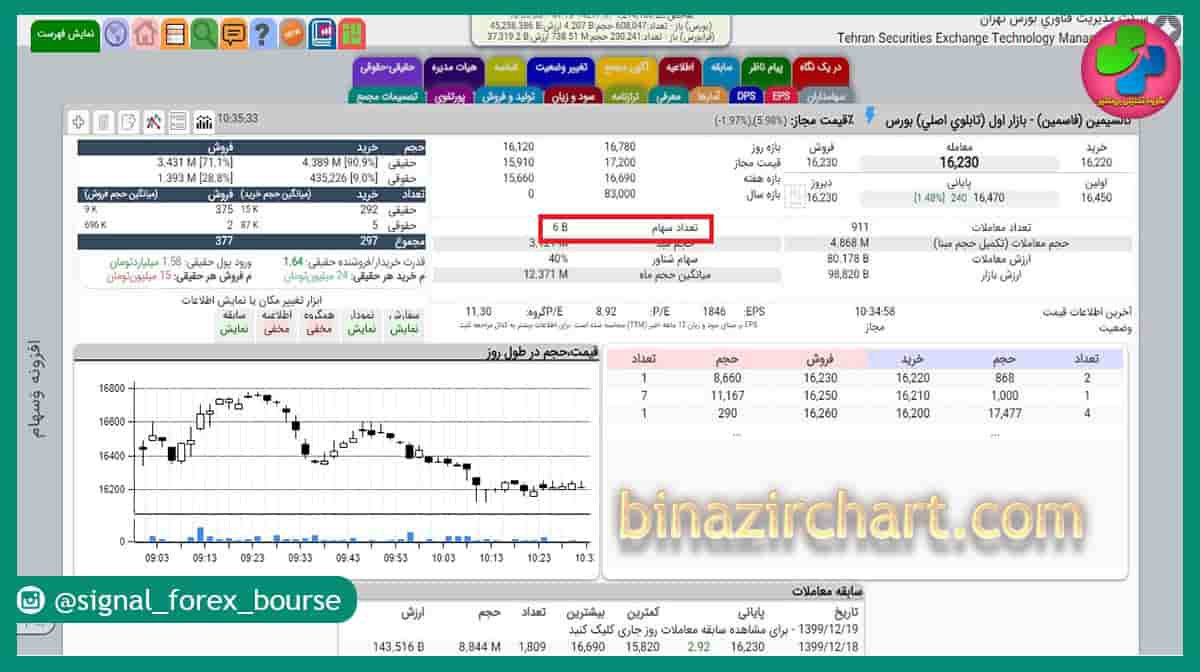

تعداد برگه سهام هایی که در یک شرکت موجود است را به عنوان برگه سهم یاد میکنند و میگوید که به قیمت سهم که در تابلو دیده میشود مثلا 50 میلیون برگه سهم در این شرکت موجود است که میتوان با آن معامله انجام داد و خرید وفروش کرد.

B و M در قیمت ها و تعداد برگه سهام : این حروف در تابلو خوانی به ما میگوید که اگر در پشت هر عددی چه قیمت چه تعداد آمد به این معناست : اگر M بود به این معناست که آن قیمت یا عدد به مقیاس میلیون است و اگر B بود به این معناست که آن قیمت یا عدد به مقیاس میلیارد است.

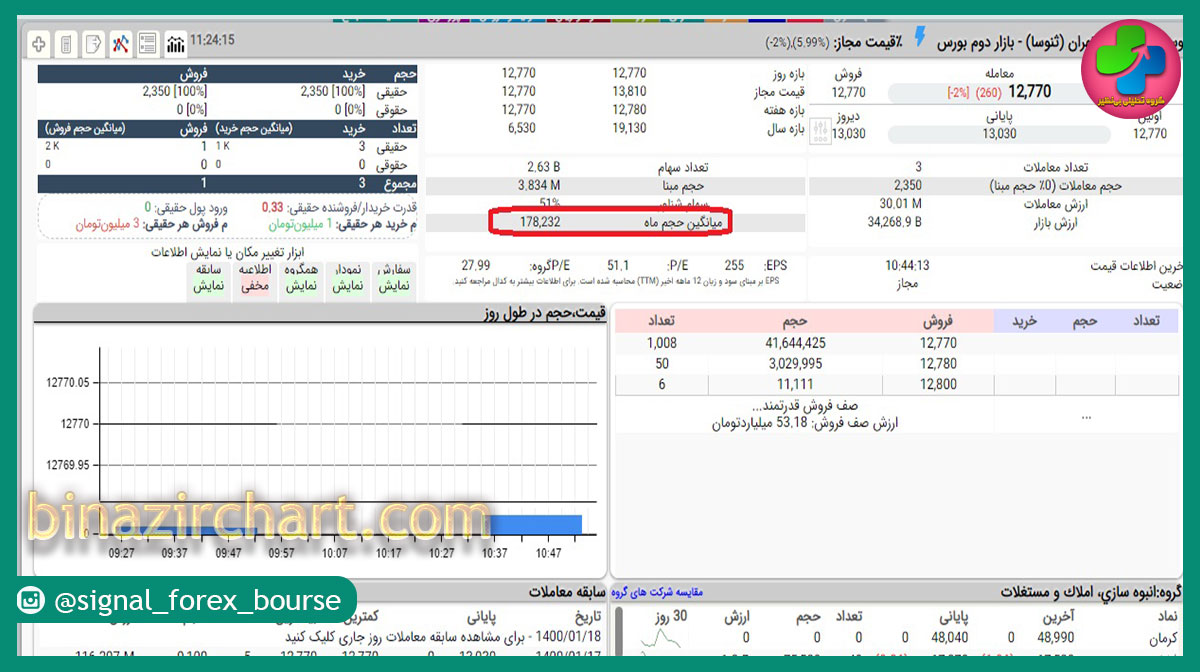

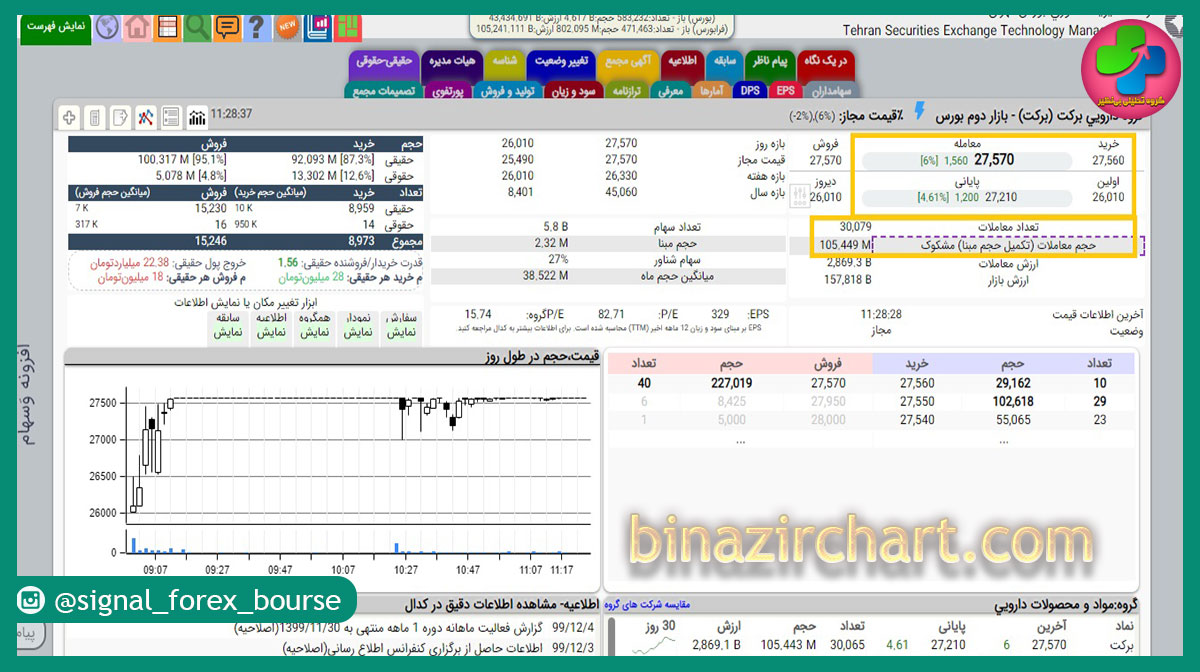

در این قسمت میانگین حجمی که در ماه در این شرکت معامله شده را نشان میدهد که ارزش بالایی دارد ، به این دلیل که میتوان حجم های مشکوک را به کمک این مسئله پیدا کرد به این صورت که اگر در یک روز به اندازه دو برابر این حجم ماه یا حجم مبنا معامله شود بیانگر این است که در معاملات این سهم اتفاقات مشکوکی در حال انجام است...

در این قسمت از صفحه در یک نگاه تابلو خوانی میتوان برخی از قابلیت های تابلوخوانی را استفاده کرد و هر کدام را که نخواستیم استفاده کنیم میتوانیم آن را مخفی کنیم.

یعنی تابلوی لحظه ای معامله و خرید و فروش را میتوان دید و متوجه شد که سهم به چه تعدادی و به چه مقدار حجمی در حال معامله و خرید و فروش هستند.

این بخش میتواند در موارد مختلفی کمک کنده باشد همچون در نوسان گیری چرا که معامله معامله گران را در تایم فریم 10 دقیقه ای به ما نمایش میدهد.

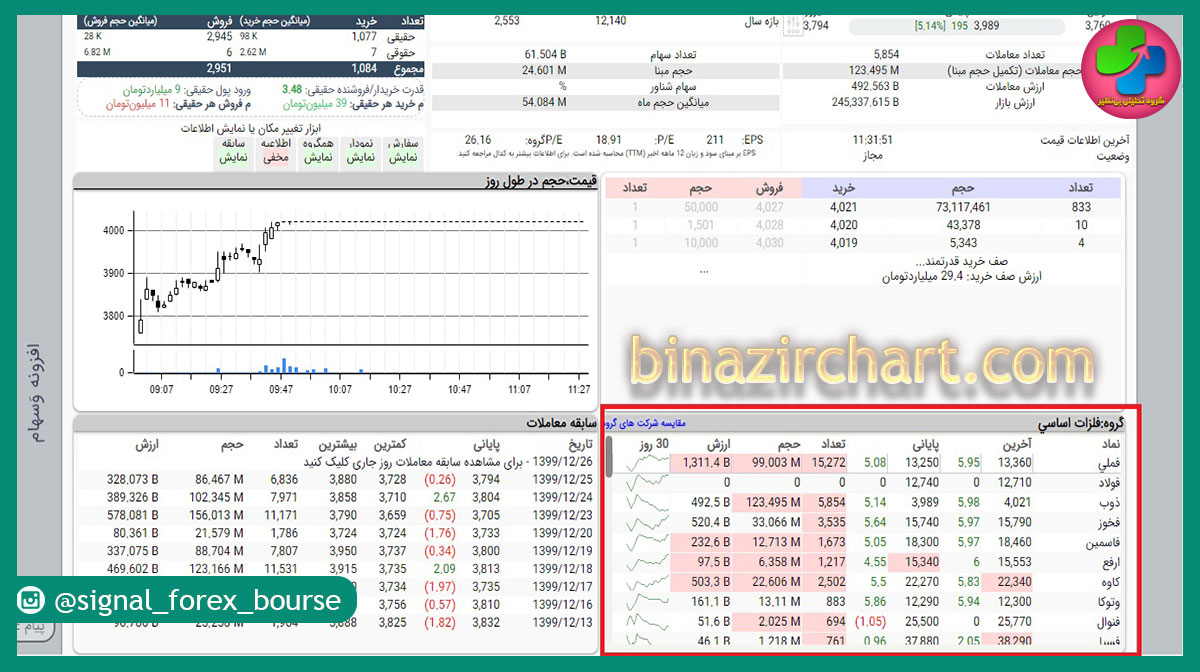

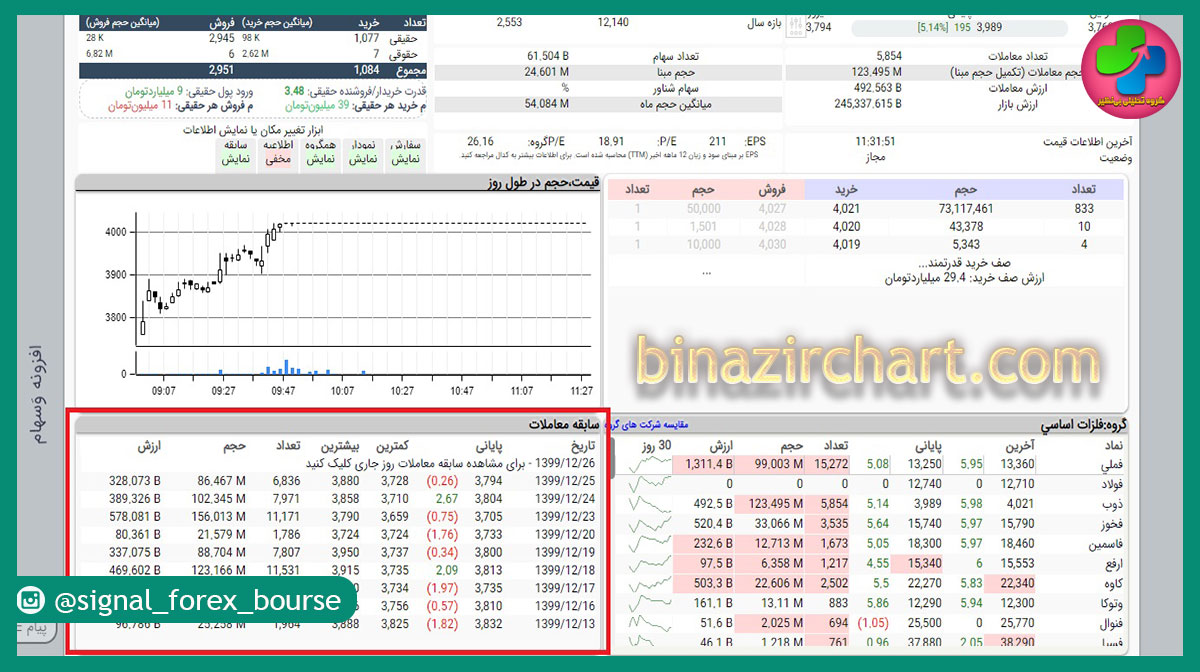

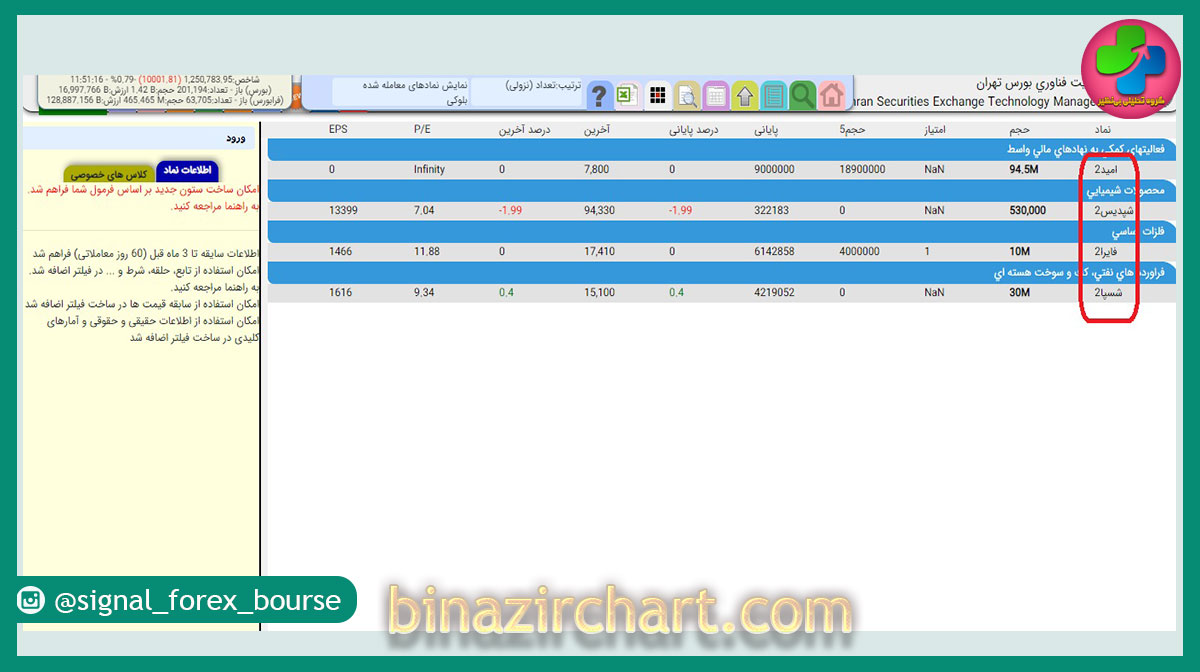

در این قسمت میتوانیم ببینم که همگروه های سهم ما در همان روز چه در چه شرایطی معامله میشدند.

یعنی سهم در روز های گذشته چه شرایطی داشته یعنی مثلا سهم در 10 روز گذشته چگونه معامله شده و چه شرایط را پشت سر گذاشته ، که از تک تک این موارد میتوان به صورت جداگانه مطالب زیادی را برای تحلیل بدست آورد که در آینده دربارشان صحبت میکنیم.

در این ساعت میتوانید تمام اطلاعات مربوط به شرکتی که میخواهید سهام آن را خرید و فروش کنید مشاهده کرده و از تمام جزئیات آن مطلع شوید ، تمامی شرکت های موجود در بازار بورس موظف هستند که تمامی اطلاعات مالی خود را در این سایت بارگزاری کنند تا افرادی که میخواهند سهام آنها را خرید وفروش کنند از این اطلاعات باخبر شوند و با داستند این اطلاعات وارد معامله شوند. پس برای هر معامله گری واجب است که سهامی را که میخواهد خرید و فروش کند از این ساعت بررسی کند. برای وارد شدن به این سایت وقتی شما در google کلمه کدال را جستوجو کنید میتوانید وارد سایت شده و تمامی نمادهای موجود در بازار را مشاهده کنید.

نکته : اگر در یک سهمی قیمت آخرین 2 درصد از پایانی بالاتر باشد به این معناست که فردا روز خوبی برای آن سهم خواهد بود و اگر هم قیمت آخرین از پایانی پایین تر باشد این نشانه خوبی نیست ، چرا که وقتی قیمت آخرین از پایانی بالاتر است یعنی خریداران اشتیاق زیادی به خرید این سهم دارند ولی وقتی آخرین سهم از پایانی پایین تر باشد به این معناست که خریداران علاقه زیادی به خرید سهم ندارند و احتمال فردای منفی را خواهد داشت.

در سمت چپ و بالای صفحه در یک نگاه قسمتی است که حجم و تعداد خرید و فروش سهام شرکت مربوط را به ما نشان میدهد در این قسمت حجم خرید و فروش حقیقی و حقوقی های سهام شرکت را به طور کامل نشان میدهد و در قسمت پایین حجم معاملات ، تعداد معاملات وجود دارد که نشان میدهد چند نفر حقیقی و چند نفر حقوقی این حجم از معاملات را انجام داده اند ودر قسمت پایین تعداد هم مجموع این خرید فروش ها به صورت میانگین گرفته محاسبه شده و به شما نشان داده شده است.

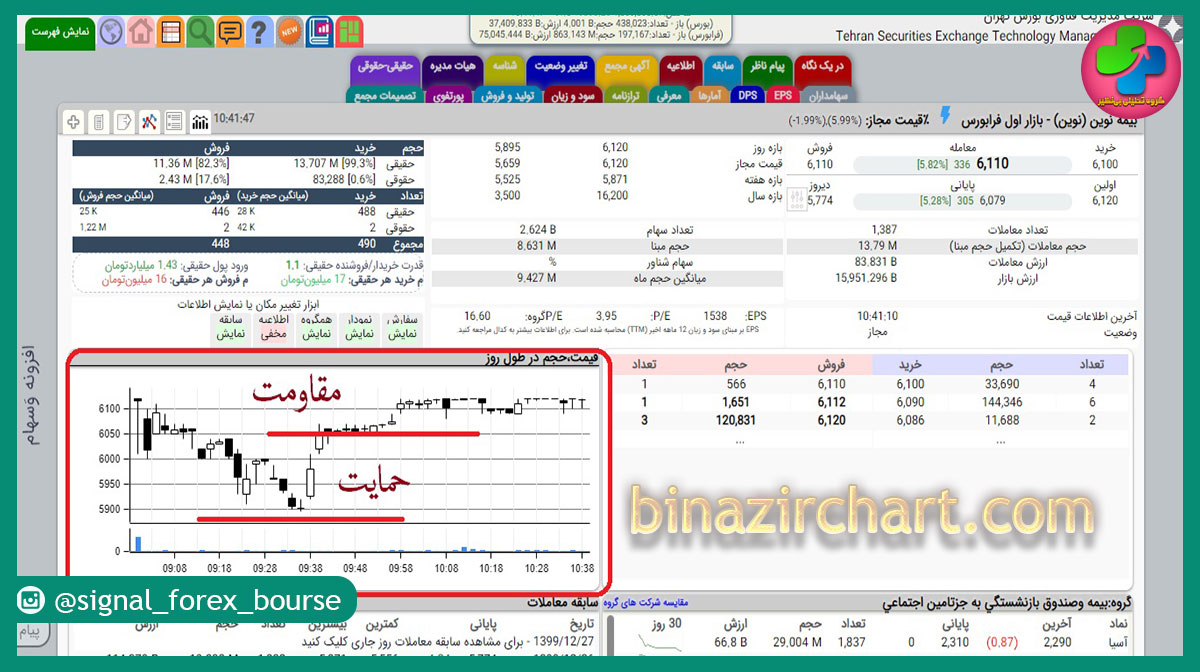

در قسمت معاملات روزانه ما میتوانیم نقاط حمایت و مقاومت را به خوبی مشاهده کنیم و با پیدا کردن این نقاط خرید و فروش هوشمندانه ای داشته باشیم این نمودار بازه های زمانی بسیار کوتاه معامله را به ما نشان میدهد و باید به واسطه کندل هایی که در این نمودار ایجاد میشود اقدام به خرید و فروش کنیم

حجم مبنا یکی از مهم ترین بخش های تابلو خوانی است که باید آن را به درستی آموزش دید تا اینکه بتوانیم معاملات سالم و درستی داشته باشیم ، به طور خلاصه حجم مبنا حداقل سهامی است که باید معامله بشود تا اینکه قیمت پایانی به قیمت آخرین نزدیک بشود ، یعنی مثلا یک سهمی اگر قیمت آخرینش مثبت 4 باشد ولی حجم مبنایش کامل نشده باشد وقتی تایم معامله بازار تمام شد و بازار بشته شد قیمت پایانی این سهم مثلا به مثبت 1 میرسد ، چون حجم معاملات بالا نبوده و نتوانسته قیمت پایانی سهم را به مثبت 4 برساند و قیمت فردا از مثبت 4 محاسبه نمی شود و مبنای قیمت صفر تابلو برای روز آینده مثبت 1 یا همان قیمت پایانی است که متکی به حجم مبنا است، و برای هر شرکتی نسبت به دارای هایش مقداری از حجم معاملات را مشخص کرده اند که اگر از این حد عبور کرد این سهم شرایط افزایش قیمت پایانی را داشته باشد و در مواردی به صف خرید تبدیل شود.

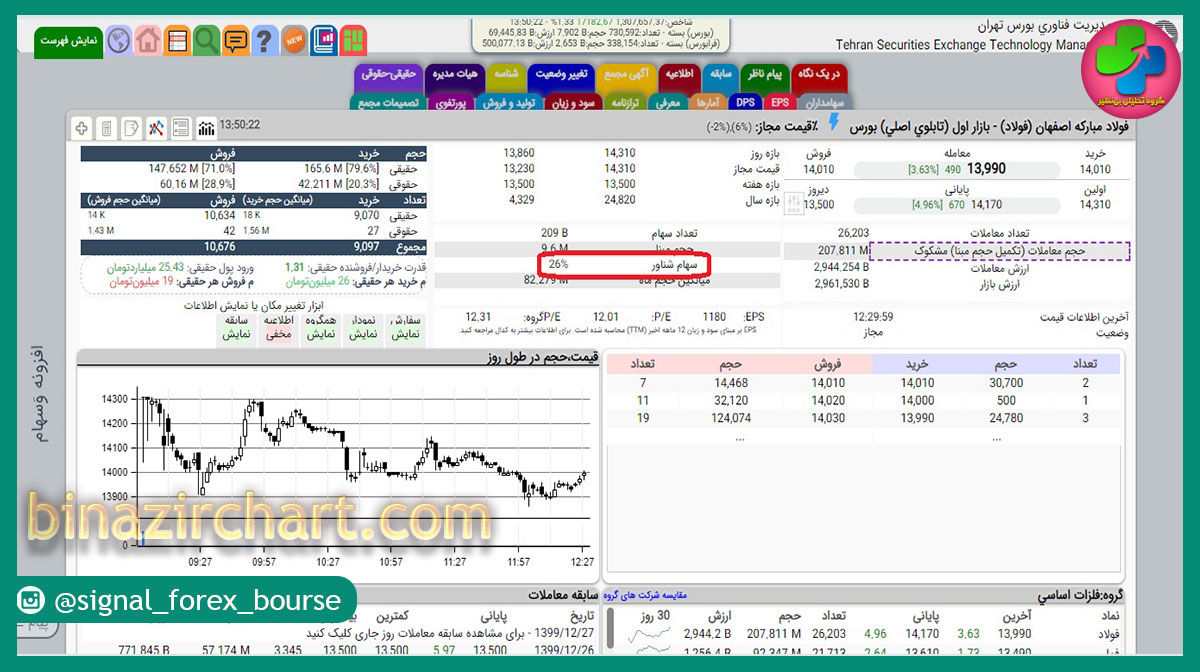

به مقدار سهامی از شرکت میگویند که در دسترس عموم مردم قرار دارد و افراد حقیقی میتوانند برای خرید و فروش آن اقدام کنند ولی در موارد بلوکی که در آینده بیان میکنیم میگوییم که افراد سهام دار عمده و حقوقی ها برای خرید و فروش آن اقدام میکنند و مقدار معامله برای آنها خیلی بیشتر است ، بطور مثال همین سهم فولاد که 26درصد از دارایی شرکت در بورس در اختیار عموم مردم است برای معامله و این یعنی همان سهم شناور.

نکته : سهام هایی که شناوری زیادی دارند در بازار های ساید و خنثی میتوانند سود خوبی به ما بدهند و شرکت هایی که سهام شناور زیادی ندارند و سهام شناورشان زیر 10 تا 15 درصد باشد میتواند در بازار های صعودی سود مناسبی به ما بدهد.

در این قسمت ارزش تمام سهام و بنگاه های معاملاتی موجود در سازمان بورس به صورت کامل جمع میشود و در این قسمت نمایش داده میشود که هر روز در حال بروزرسانی است و اگر ارزش هر کدام از این سهام کم یا زیاد بشود در این ارزش کلی بازار تاثیر خواهد داشت.

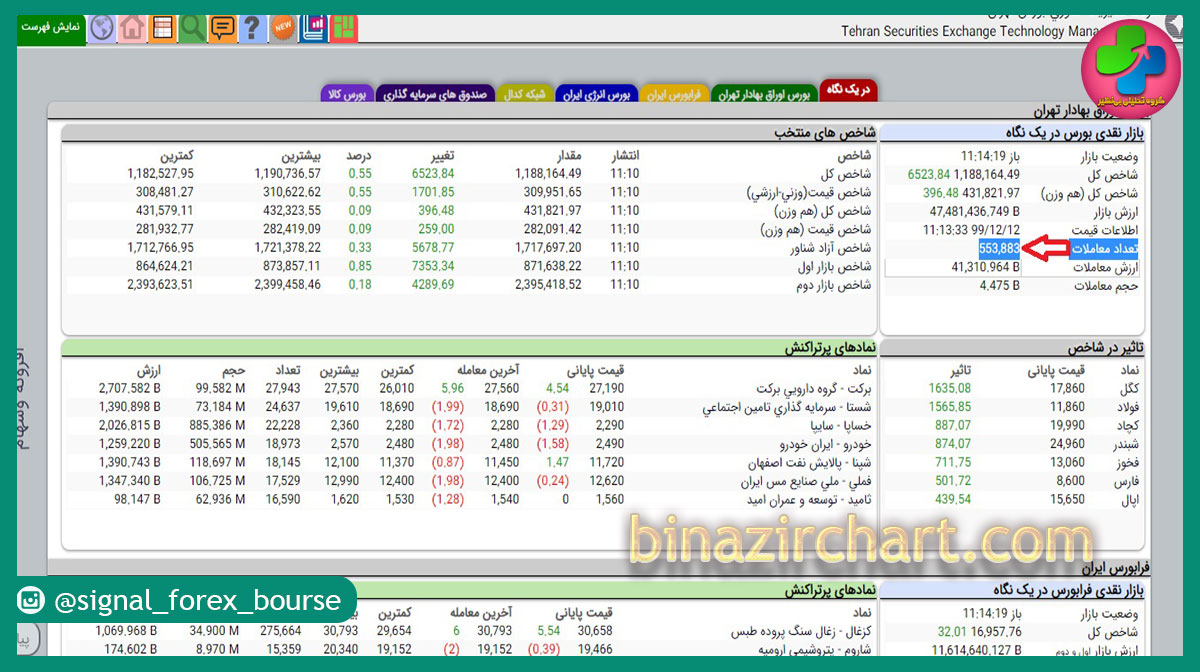

در این قسمت تعداد معاملات انجام شده در کل سازمان بورس در یک روز را نشان میدهد که در روز گذشته به چه تعدادی معامله انجام شده است.

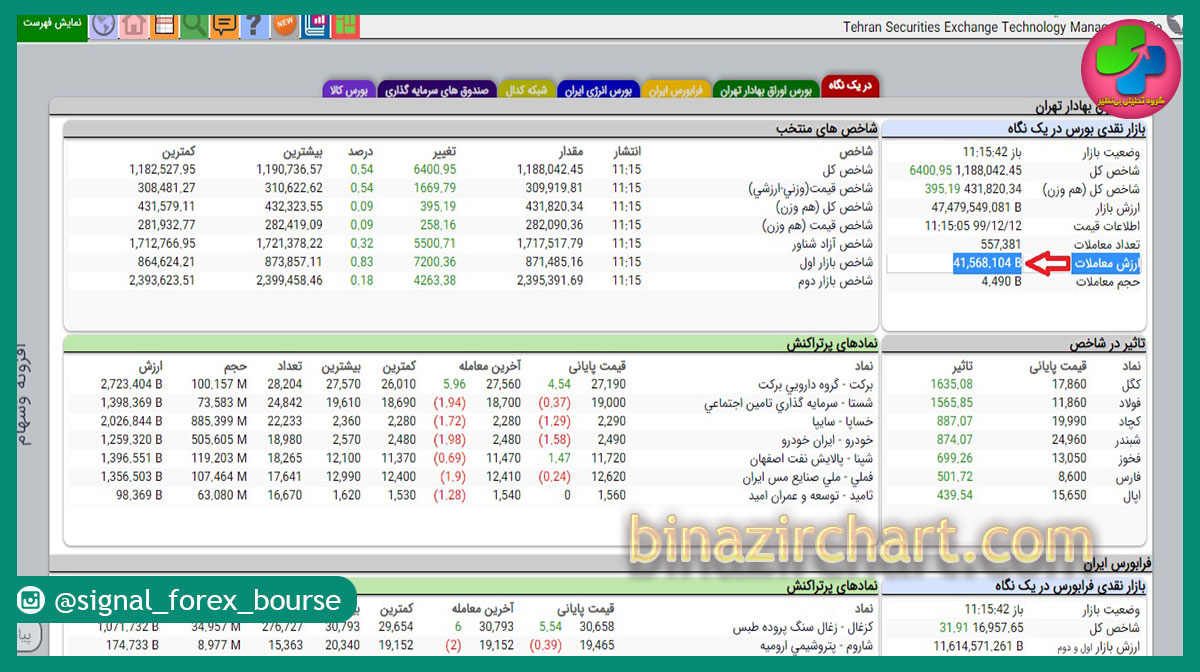

در این قسمت ارزش معاملاتی که در یک روز انجام شده را بیان میکند این قسمت با ارزش کل بورس متفاوت است چرا که آن قسمت تمام ارزش ها را بیان میکند ولی در این قسمت فقط ارزش معاملاتی که انجام شده را بیان میکند. برای به دست آوردن ارزش معاملات باید حجم معاملات را در قیمت پایانی سهم ضرب کرد تا ارزش معاملات در می آید و همچنین از ارزش معاملات میتوان تحرکات مشکوک را شناسایی کرد به این صورت که مثلا وقتی سهمی در هر روز معمولا 50 میلیون معامله میشده ولی در یک روز 150 میلیون معامله شود نشان دهنده این است که در این سهم و شرکت اتفاقات مشکوک و مهمی در حال اتفاق افتادن است.

در این قسمت نمادهای شرکت های موجود در سازمان بورس نوشته شده که هر کدام از آنها با نماد خاصی اسم گذاری شده اند که مثلا اگر در مجموعه های خودرویی باشند ابتدای اسم نماد آنها حرف (خ) آورده میشود و اگر در مجموعه غذایی ها باشند ابتدای اسم نماد آنها حرف (غ) آورده میشود و...

در صفحه هر نماد اطلاعاتی قرار دارد که باید مفاهیم هر کدام را به خوبی بشناسیم و بتوانیم آنها را در کنار هم تحلیل کنیم و در نهایت بتوانیم برای معامله نسبت به آن تصمیم بگیریم ، در صفحه معاملات بیشتر از دو مورد برای تحلیل استفاده میشود ، یکی از آنها قیمت سهم است و دیگری حجم معاملات و گاهی اوقات هم از تعداد معاملات استفاده میشود.

در این قسمت شاخص ها با معیار های سنجش مختلفی وجود دارد که هر کدام از منظری در حال تحلیل شاخص بورس هستند و مطالب مختلفی را به ما میرسانند که به اندازه ای که نیاز بود درباره آنها توضیح دادیم.

در این قسمت نماد هایی را نشان میدهد که به ترتیب تاثیرات زیادی بر روی مثبت یا منفی بودن شاخص کل بورس میگذارند که معمولا شرکت های بزرگ هستند که با حجم معاملات بسیار بالایی که دارند تاثیرات زیادی بر روی روند شاخص بورس میگذارند که مقدار تاثیر گذاری این شرکت ها را هم در همان قسمت مینویسند.

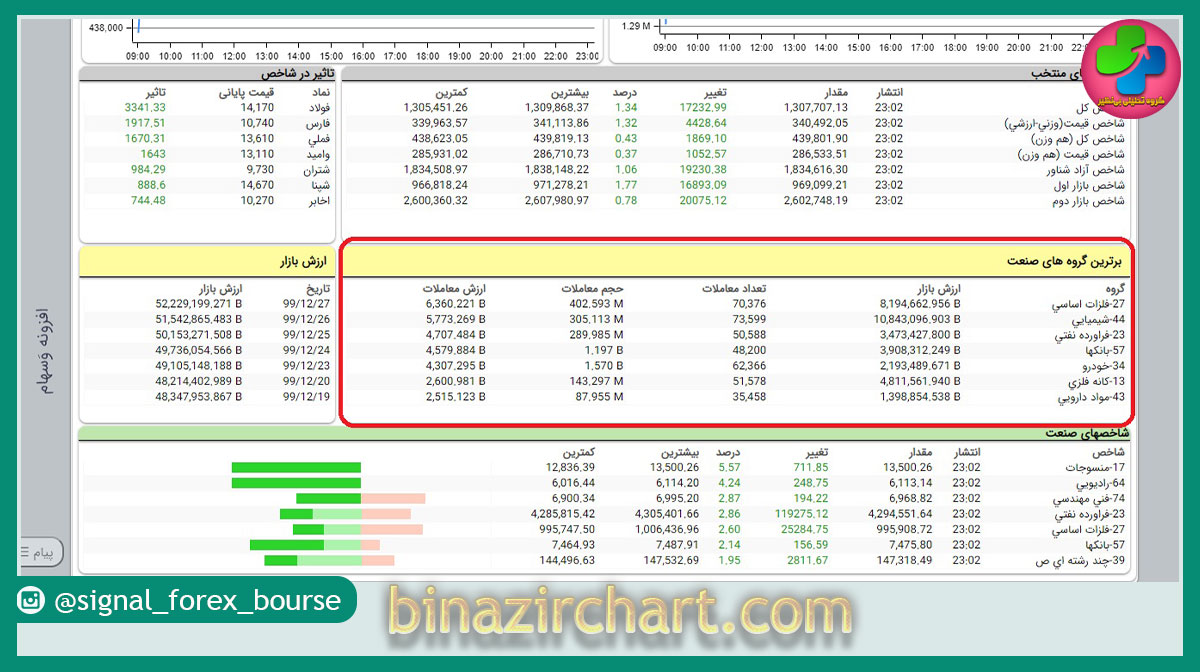

در این قسمت با توجه به ارزش معاملاتی که سهم های صنعتی دارند به ترتیب دسته بندی شده و از موثر ترین تا کم تاثیر ترین مشخص میشود و ارزش هر شرکت در بازار و تعداد معاملات و حجم معاملات و ازرش معاملات آن شرکت در بازار بورس مشخص میشود. و تاثیر این مسئله برای تحلیلگران این است که میتوانند متوجه شوند که پول های موجود در بازار سرمایه به کدام قسمت در حال هدایت است و این متواند برای انتخاب سهام های مناسب به یک تحلیل گر کمک کند.

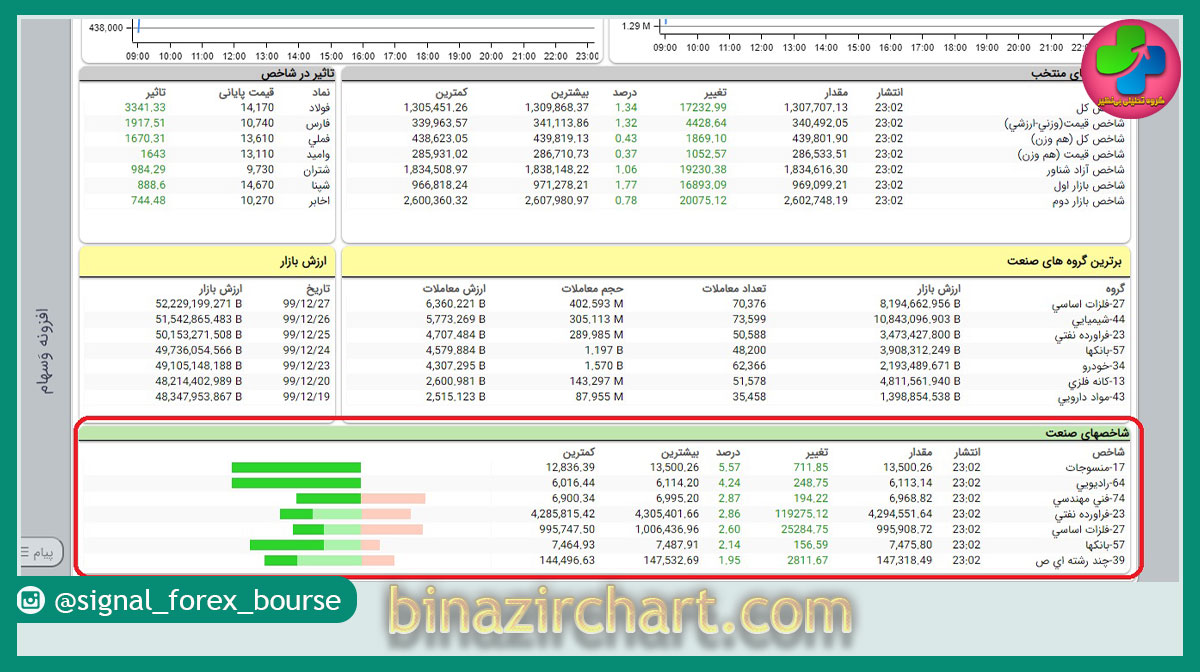

در این قسمت ، تابلو به ما نشان میدهد که کدام گروه از شاخص های صنعت بیشترین رشد یا کاهش را داشته اند و مقدار و درصد تغییر را به ما نشان میدهد و میتوانیم در این بخش متوجه شویم که کدام یک از صنایع الان در حال رشد هستند و کدام یک در حال نزول، این مسئله میتواند به ما در تشکیل سبد سهام به ما کمک کند.

در این قسمت ناظر بازار پیام هایی که مربوط به سهم شما هست را بارگذاری میکند و شما میتوانید از اطلاعات مربوط به سهمتان باخبر شوید ، مثل بازگشایی و بسته شدن سهم یا به مجمع رفتن آن و...

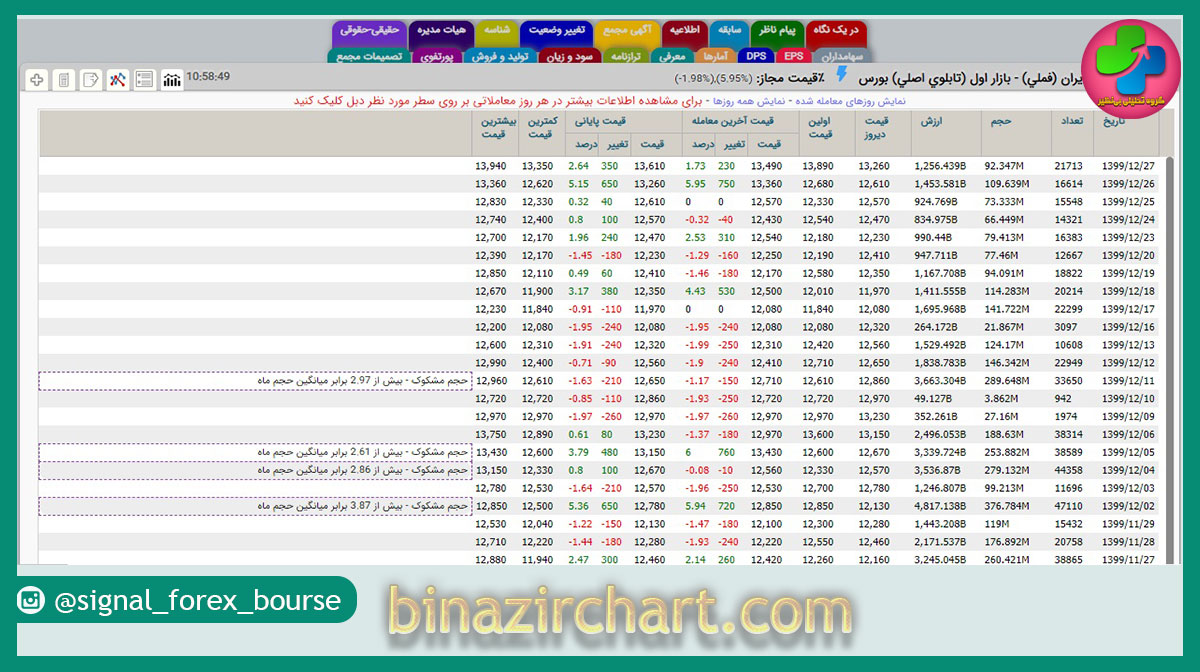

در این قسمت میتوانید سابقه و گذشته سهمتان را تا مدت ها قبل ببینید و از خیلی از جزئیاتش همچون ، تاریخ معامله ، تعداد معامله ، حجم معامله ، ارزش معامله ، قیمت روز قبل ، اولین قیمت و... با خبر شوید.

در این قسمت پیام های سایت کدال را به اختصار نشان میدهد که البته دقیق تر و کامل تر این پیام ها را باید از طریق سایت کدال نگاه کرد که شامل تمامی اطلاعات دقیق شرکت میشود و تمام اخبار و اتفاقات و اقدامات اقتصادی و اجرایی آن را بیان کرده است ، سایت کدال هم این اطلاعات را با وسعت بیشتری بیان کرده و هم اینکه سایت کدال از جهت اطلاعات سهام از سایت TSETMC به روز تر است.

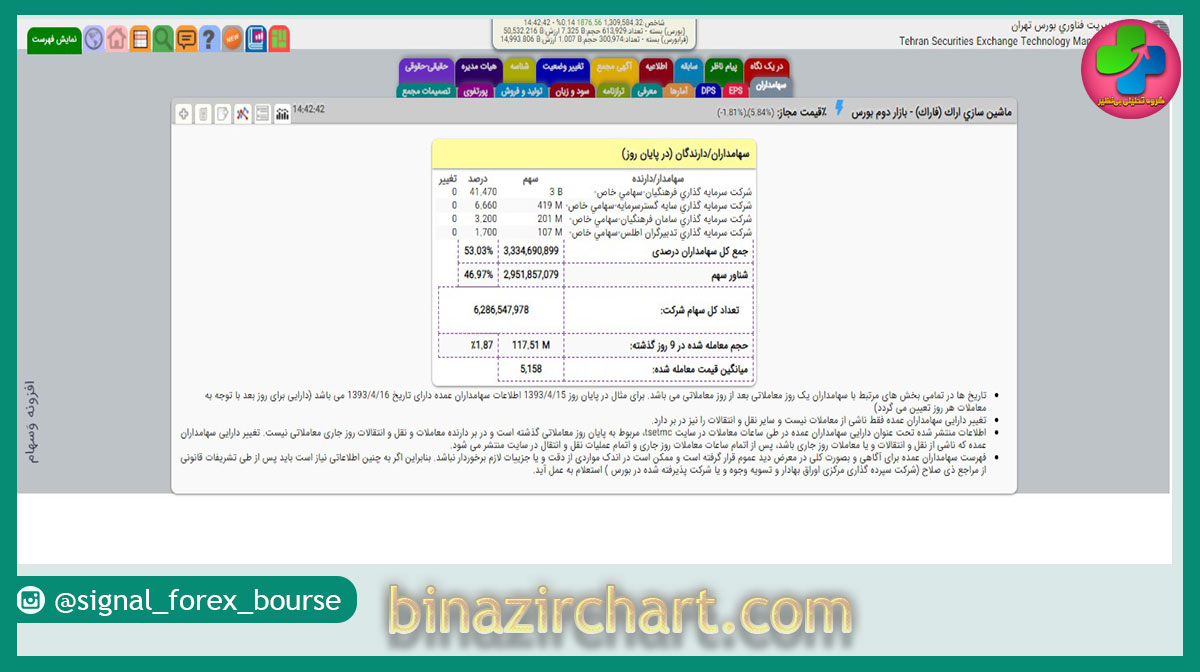

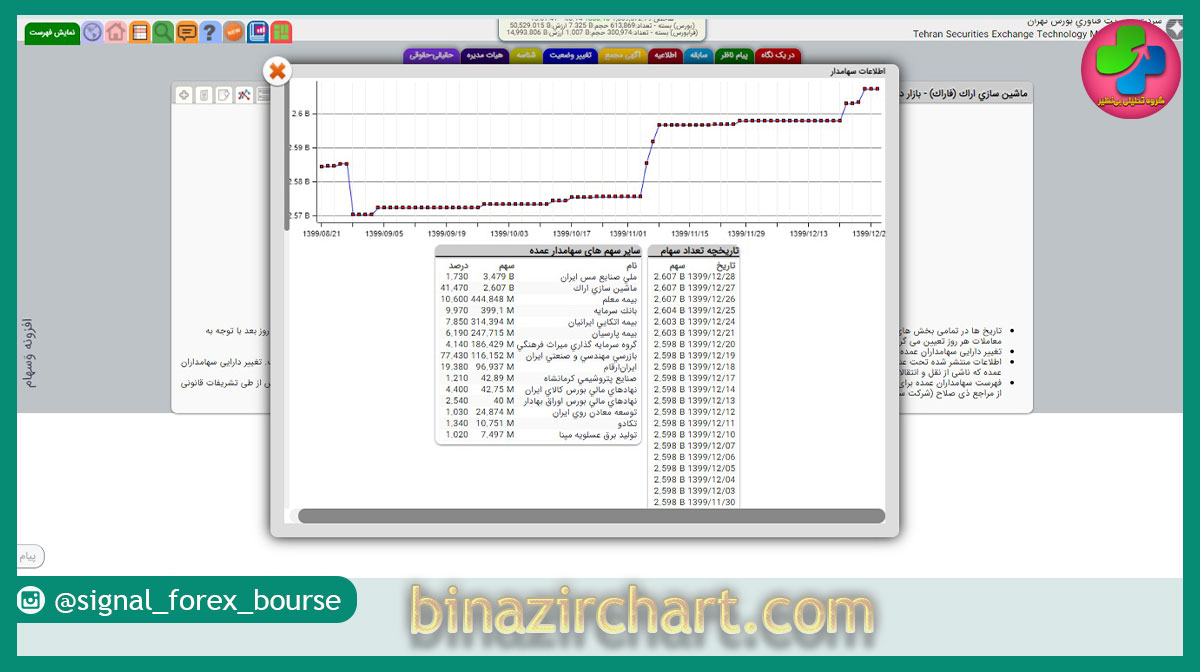

در این قسمت سهامداران عمده شرکت و تحرکاتشان را به ما نشان میدهد ، سهامداران عمده کسانی هستند که بیش از 1 درصد از کل برگه سهامی که شرکت در بازار دارد را مالک هستند و اگر زیر 1 درصد باشند در این قسمت نشان داده نمیشوند ، و افرادی که در سهامداران شرکت قرار میگیرند میتواند در جلسه ها و مدیریت شرکت نظر بدهند و در جلسات مجمع شرکت کنند. این افراد به واسطه سهام زیادی که در این شرکت ها دارند به فکر سرمایه گذاری های 5 تا 10 ساله هستند و با توجه کردن به خرید و فروش این افراد میتوانیم متوجه روند حرکتی سهم نیز بشویم.

به این معناست که مقدار حجم و برگ سهم زیادی بین یک حقیقی و حقیقی دیگر یا یک حقوقی و حقوقی دیگر یا یک حقوقی و حقیقی انجام شود ، به طور مثال 200 میلیون برگه سهم بین این افراد در یک لحظه معامله میشود و این معامله خارج از تابلوی معاملاتی بورس انجام میگیرد.

در قسمت دیدبان بازار میتوانید تمام سهم های موجود در بازار را دید ، سهم هایی که جلوی آنها عدد 2 قرار داده شده بود ، به این معناست که در آن سهام معاملات بلوکی انجام گرفته است، ولی برای اینکه معاملات بلوکی را به راحتی پیدا کنیم میتوانیم برای آنها فیلتری را طراحی کنیم.

معاملات بلوکی چرا در تابلو بورس انجام نمیشود : همانطور که گفتیم مقدار حجم معامله در معاملات بلوکی بسیار بالاست و اگر قرار باشد این خرید وفروش در تابلو بورس اتفاق بیافتد معاملات دچار مشکل میشوند ، به طور مثال اگر یک حقوقی بخواهد 200 میلیون برگه سهم را در تابلوی بورس دستور فروش بگذارد یقینا حقیقی هایی که در این سهم وجود دارند هیچ وقت نمتوانند این حجم فروش را بخرند و بی شک سهم در صف فروش اسیر میشود و یا برعکس ، بخاطر همین چون که حجم معاملات در این بخش بسیار بالاست معاملات بلوکی را خارج از تابلوی بورس قرار دادند تا معاملات دیگر دچار مشکل نشوند.

نکته معاملاتی، در معاملات بلوکی : وقتی در سهمی معامله بلوکی انجام میشود به ما نکاتی را میفهماند به طور مثال اگر سهم در تابلوی اصلی 700 تومن در حال معامله است و در معامله بلوکی 900 تومن معامله میشود این را به ما میفهماند که فروشنده حاضر نبوده سهمش را زیر 900 تومن بفروشد در حالی که در تابلو سهم در قیمت 700 تومن در حال معامله است پس یعنی اینکه این سهم تا 900 تومن رشد خواهد کرد و ارزشش بیشتر از 700 تومن است ، و بلعکس به طور مثال سهم در قیمت 500 تومن در حال معامله است و یک معامله بلوکی در قیمت 400 تومن انجام میشود این میتواند 2 نکته را به ما برساند : که فروشنده یا به هر دلیلی نیاز سریع به پول خود داشته است تا وارد شرکت های دیگر بشود یا اینکه این سهم ارزشش همین قدر است و رشد آن حبابی بوده و قیمت تمایل به پایین آمدن دارد ، پس باید در این زمینه تحقیق کنیم و ببینیم کدام یکی از این دو مورد صحت دارد.

در صفحه هر شرکت در تابلو میتوانید سهامداران عمده آن را پیدا کرده و ببینید که از چه سهمی به سهم های دیگر رفته اند و به چه مقدار معامله کرده اند ، پس باید به سربرگ سهامداران رفته و سهامداران عمده آن شرکت را مشاهده کرده و وقتی روی آن ها بزنید میتوانید ببینید که به چه مقدار خرید و فروش کرده اند.

و با انتخاب سربرگ نمایش فهرست میتوانید متوجه این شوید که سهامداران عمده ای که در کل بورس هستند چه کسانی هستند و اینکه وارد چه شرکت هایی شده اند و از چه شرکت هایی خارج شده اند ، با این واسطه میتوانید بفهمید که حقوقی ها در چه سهم هایی ورود و خروج میکنند.

وقتی در یک سهمی 3 حقوقی در حال خرید هستند به ما این نکته را میرساند که حتما در این شرکت خبری است و اتفاقات مثبتی در شرکت در حال رقم خوردن است و ارزش نگهداری را دارد چرا که سهام داران هر شرکت از اتفاقات داخل شرکت خبر دارند و با اطلاعات خرید وفروش میکنند ، و در مقابل هم وقتی حداقل 3 حقوقی در حال فروش سهام خود در شرکتی هستند به ما هشدار میدهد که این سهم قرار است اتفاقات بدی برایش بیافتد ، این هشدار های مثبت یا منفی را باید در کنار باقی هشدار ها و تحلیل ها گذاشت و بعد از جمع بندی تصمیم نهایی را برای معامله گرفت.

در این سربرگ قسمت های مختلفی وجود دارد همچون تغییر سهام سهامداران عمده که قبل تر درباره اش صحبت کردیم و قسمت های دیگری دراین سربرگ وجود دارد همچون ، سهامداران فعال هر نماد : که در ادامه درباره این بخش نیز توضیح می دهیم.

در این سربرگ میتوانید سهامداران عمده کل بازار که در هر سهمی ورود پیدا کرده اند را ببینید و متوجه شوید که سهامداران عمده بازار به طور مثال در سهم والبرز چه میزان خرید یا فروش داشته اند ، این مسئله میتواند به ما در تحلیل کردن کمک زیادی بکند به این صورت که اگر متوجه شویم تعداد زیادی سهامدار عمده در سهمی شروع به خرید های سنگین کرده اند این به ما مژده میدهد که این سهم قرار است رشد خوبی بکند چرا که قبلا گفتیم سهامداران عمده از اخبار شرکت باخبر هستند و بدون اطلاعات و بدون دریافت سود کاری را انجام نمیدهند و وقتی میبینیم چند سهامدار بزرگ با حجم های بالا وارد سهمی میشوند یعنی قرار است در این سهم اتفاقی بیافتد ، و همین طور هم در فروش میتوان از آن در تحلیل کردن استفاده کرد و هشدار های فروش را پیدا کرد.

1) بعضی مواقع در این قسمت ممکن است دچار انتخاب اشتباه بشویم ، به طوری که می بینیم در صفحه نمایش سهامداران عمده ، تمام سهامداران شرکت شروع به خرید کرده اند و ما سریعا می رویم تا سهم را تحلیل تکنیکال کنیم ، و بعد وارد خرید شویم خب در بعضی موارد ممکن است اشتباه بکنیم چرا که در برخی موارد این علائم خریدی که ما از سهامداران عمده میبینیم واقعا علامت خرید نیست ، شاید برایتان سوال بشود پس این علائم اگر خرید نیست پس چیست؟ پاسخ بسیار ساده است آن هم اینکه شرکت افزایش سرمایه داده است و این افزایش سرمایه باعث شده که سهام سهامداران عمده افزایش یابد و همه را در تابلو سبز نشان دهد و ما فکر کنیم که قرار است در این سهم اتفاقات خاص و رشد خوبی رقم بخورد و اگر با این پشتوانه وارد سهم بشویم ضرر خواهیم کرد.

2) در سربرگ سهامداران عمده ، برای ما این مهم است که چند سهامدار عمده در سهمی باهم شروع به خریدن بکنند و برای ما میتواند یک هشدار خرید باشد ، باید برای تحلیل دقیق تر پارامتر های تحلیلی دیگر را در نظر بگیریم و اگر به نتیجه مثبت رسیدم برای خرید اقدام کنیم و البته این نکته هم قابل ذکر است که اگر سهامداران عمده ای که خرید میکنند شخص حقیقی باشند این خرید ها اعتبار بیشتری خواهد داشت.

3) درصد اهمیت خرید و فروش حقیقی ها برای ما در بازار و تابلوخوانی مهم تر است یا اینکه خرید و فروش حقوقی ها؟

از آنجا که فرد حقوقی با سرمایه زیاد و با دیدی بسیار بلند مدت مثلا 10 تا 15 سال ، به سهم ها نگاه میکند و طبق همان دیدگاه خرید وفروش میکند و بعضی وقت ها هم به خاطر جا به جایی سرمایه خود و جای گذاری در سهم دیگر اقدام به خرید وفروش میکند و شاید آخر سال است و نیاز به نقدینگی دارد و... از این جهت نمیتواند ملاک مناسب تری نسبت به خرید و فروش هایی که فرد یا افراد حقیقی میکند باشد چرا که افراد حقیقی که سهامدار عمده شرکت هستند معمولا با دیدهایی مثل دیدگاه ما به شرکت و سهام نگاه میکنند و طبق همان خرید و فروش میکنند ، پس خرید وفروش افراد حقیقی بزرگ بازار بسیار مهم تر از افراد حقوقی است.

برای فهمیدن این موضوع که در تابلو هر سهمی قدرت با خریدار است یا با فروشنده یک فرمول کوتاه و ساده وجود دارد که آن را برای شما بیان میکنیم :

ابتدا باید خریداران حقیقی را با خریدارن حقوقی مقایسه کنید ، البته همانطور که قبلا گفتیم علت و هدف خرید و فروش حقوقی ها با ما حقیقی ها متفاوت است و میتوانند به دلیل های مختلف سهم ها را خرید یا فروش بزنند ما ملاک خرید و فروشمان و تحلیل اصلی خودمان را بر مبنای خرید و فروش حقوقی های بازار قرار نمیدهیم و ملاک اصلی تحلیلمان بر روی حقیقی ها خواهد بود البته که از خرید وفروش حقوقی ها هم در تحلیل استفاده میکنیم ولی در آینده درباره اش صحبت میکنیم.

حال چگونه نسبت قدرت خریدار به فروشنده را در تابلو پیدا کنیم :

ابتدا حجم خرید حقیقی را تقسیم بر تعداد حقیقی هایی که خرید کردند میکنیم ، بعد از این کار میانگین مقدار خرید هر شخص حقیقی مشخص میشود ، در ادامه دقیقا به همین شکل اول حجم فروش حقیقی ها را تقسیم بر تعداد حقیقی هایی که سهم را فروخته اند میکنیم ، بعد از این کار هم میانگین فروش هر حقیقی مشخص میشود.

حالا ما هم میانگین خرید هر خریدار و میانگین فروش هر فروشنده حقیقی را فهمیده ایم و وقتی مقدار خرید یک شخص حقیقی را تقسیم بر مقدار فروش یک شخص حقیقی کنیم ، اگر عدد به دست آمده زیر یک بود یعنی قدرت فروشنده ها بیشتر است و اگر حاصل تقسیم 1 یا بیشتر بود یعنی قدرت خریدار بیشتر است.

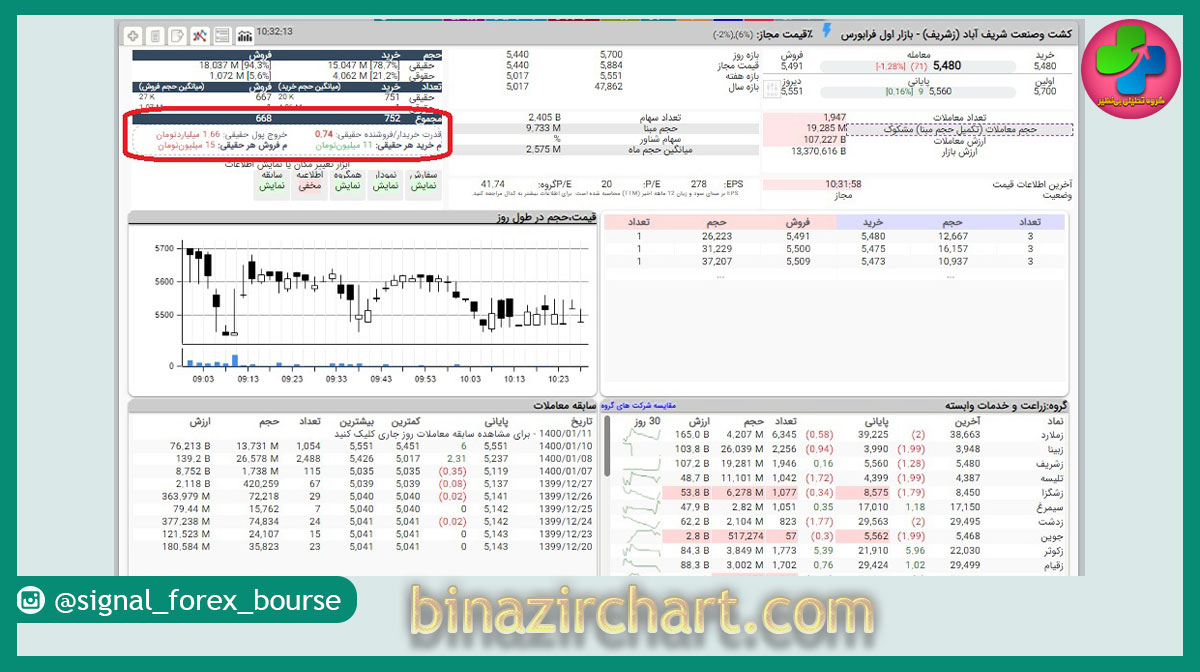

بطور مثال در این تصویر سهم زشریف را برای شما توضیح میدهیم:

طبق آموزشی که دادیم ابتدا باید حجم خریدار حقیقی ها و تعداد خریداران حقیقی را بدست بیاوریم و بر هم تقسیم کنیم تا میانگین خرید هر شخص حقیقی را به دست بیاوریم.

حجم خریدار حقیقی : 15،047،000 میلیون

تعداد خریداران حقیقی : 751

میانگین این دو عدد : 20035

حالا باید حجم فروش حقیقی ها و تعداد فروشندگان حقیقی را بدست بیاوریم و بر هم تقسیم کنیم تا میانگین خرید هر شخص حقیقی را به دست بیاوریم.

حجم فروش حقیقی : 18،037،000 میلیون

تعداد فروشندگان حقیقی : 667

میانگین این دو عدد : 27041

بعد از بدست آوردن این اعداد باید میانگین خریداران حقیقی را بر میانگین فروشندگان حقیقی بکنیم اگر عدد بدست آمده ما زیر یک بود یعنی قدرت فروشندگان بیشتر است و اگر عدد از یک بزرگ تر بود یعنی قدرت خریداران بیشتر است.

میانگین خریداران : 20035 را تقسیم بر میانگین فروشندگان : 27041 میکنیم که عدد بدست آمده برابر 740/0 است خب میبینیم که عدد بدست آمده از یک کمتر شد پس قدرت در این سهم در اختیار فروشندگان است و خریداران قدرت کمتری دارند.

نکته : شاید برایتان سوال باشد که در تابلوی ما چگونه میانگین حجم خریدار و فروشنده را نوشته و خودش محاسبه کرده است ، شما هم میتوانید در سایت وَسهام ثبت نام کنید و از امکانات این چنینی که در سایت وَسهام وجود دارد استفاده کنید ، اما ما روش این عملیات را برای شما به صورت ساده و کامل بیان کردیم که خودتان بتوانید این تحلیل و محاسبه را انجام بدهید.

در دو شرایط ما اصلا به حجم خریدار و فروشنده اهمیت نمیدهیم و فقط به تعداد خریداران و فروشندگان کار داریم :

در صورتی که حجم خریداران و فروشندگان به یک اندازه باشد.

در صورتی که حجم خریداران از فروشندگان بیشتر باشد.

در این شرایط فقط تعداد خریدار و فروشنده را برهم تقسیم میکنیم و به همان شکل به نتیجه می رسیم.

سیگنال هایی خریدی که میتوانیم از تابلو خوانی و حجم خرید و فروش دریافت کنیم به سه شکل است :

در صورتی که نسبت خریداران حقیقی از فروشندگان حقیقی بیشتر باشد ولی حقوقی ها بالای 15 درصد خرید داشته باشد.

در صورتی که نسبت خریداران حقیقی از فروشندگان حقیقی بیشتر باشد ولی حقوقی ها زیر 15 درصد خرید داشته است.

در صورتی که نسبت خریداران حقیقی از فروشندگان حقیقی بیشتر باشد ولی حقوقی ها بالای 15 درصد فروخته اند.

خلاصه : پس مشخص شد که ابتدا سهم باید از جهت قدرت خریداران حقیقی اثبات شده باشد و فروشندگان حقیقی ضعیف تر باشند و هرچه قدرت خرید در حقوقی ها پایین تر باشد سیگنال خرید سهم قوی تر میشود و اگر حقوقی ها فروشنده باشند سیگنال خرید قوی تر خواهد بود.

ابتدا نیاز به مراجعه سربرگ حقیقی و حقوقی در صفحه نماد در سایت TSETMC داریم و در کنار این نیاز به سایت ره آورد 365 هم داریم.

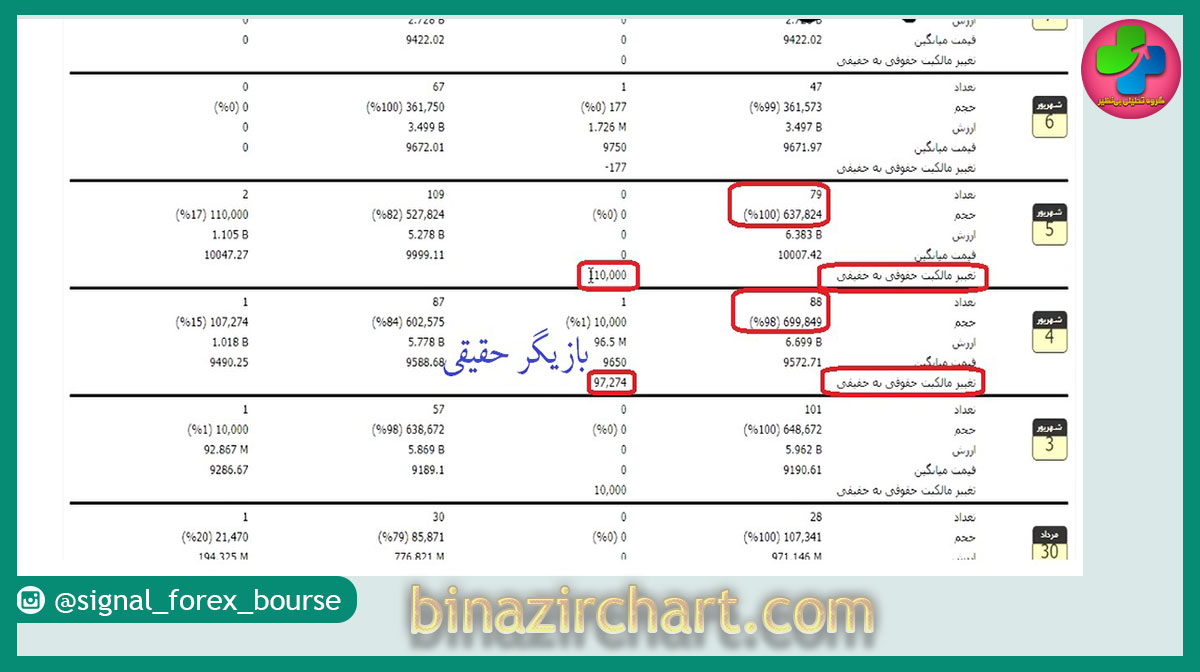

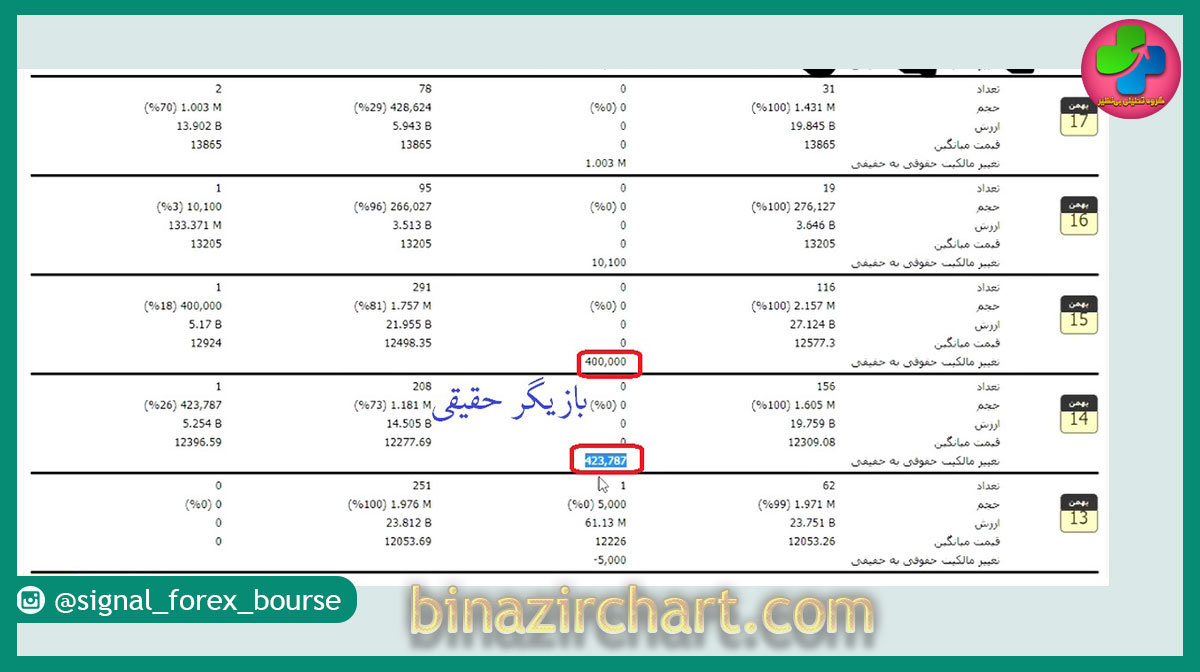

ابتدا باید وارد سایت ره آورد 365 می شویم و قله ها و کف های ماژور سهم مورد نظرمان را علامت گذاری میکنیم و تاریخ دقیق آن ایام را در بیاوریم ، به طور مثال در سهم رتکو قله ها و کف های سهم را مشخص میکنیم و تاریخ آن را به خاطر میسپاریم.

بعد از پیدا کردن قله ها و کف های ماژور که اعتبار دارند را انتخاب کردیم ، برای اینکه بتوانیم بازیگر سهم را تشخیص دهیم به تابلو سهم و در بخش سربرگ حقیقی و حقوقی مراجعه میکنیم و در همان تاریخی که در سایت ره آورد 365 کف ها و قله ها را مشخص کرده ایم میرویم.

در این قسمت حالا باید دقت کنیم در تاریخ های مشخص شده چه کسی خرید و فروش کرده است ، مثلا اگر در کف بودیم باید ببینیم چه کسی بیشتر خرید کرده است یا اگر در قله هستیم باید ببینیم که میزان فروش کدام یک از حقیقی یا حقوقی بیشتر است ، ما این بررسی را در سهم رتکو انجام دادیم و دریافتیم که بازیگر در این سهم شخص حقیقی است.

حالا که فهمیدیم که بازیگر سهم چه کسی است میتواند یکی از سیگنال های مهم خرید و فروش باشد ، به این صورت که اگر فهمیدیم که شخص حقیقی بازیگر این سهم است و وقتی بازیگر سهم چند وقتی است که مداوم اقدام به خرید های سنگین در سهم میکند به ما میفهماند که سهم رشد خوبی خواهد داشت یا برعکس وقتی بازیگر سهم شروع به فروش های سنگین کرد یعنی اینکه سهم میخواهد اصلاح داشته باشد و ماهم میتوانیم همراه با بازیگر سهم از سهم پیاده شویم.

نکته معاملاتی : همیشه سعی کنید دفتری را برای بحث تابلو خوانی کنار بگذارید و نکات مربوط به هر سهم را از جمله شناسایی بازیگر سهم در آن یادداشت کنید ، این کار باعث میشود که اطلاعات دقیقی از سهم ها داشته باشید و در وقتتان صرفه جویی شود و هم اینکه تسلط کامل تری بر بازار و تابلو خوانی داشته باشید.

نکته مهم : معمولا شرکت هایی که بیشتر از 300 میلیون برگه سهم دارند بازیگران سهام این شرکت حقوقی هستند ولی امکانش است بعضی اوقات حقیقی ها هم بازیگر شوند ولی معمولا حقوقی ها هستند ، و سهامی که زیر 300 میلیون برگه سهم دارند بازیگر آن هم میتواند حقیقی و نیز حقوقی باشد این مسئله نیاز به بررسی بیشتری دارد.

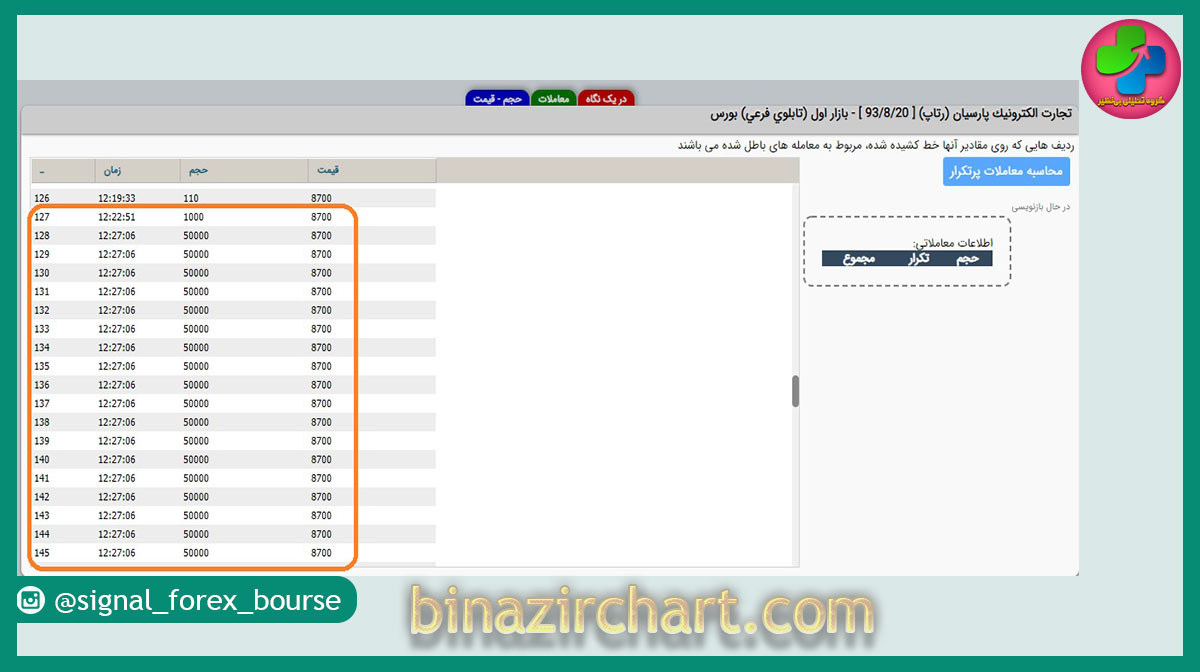

کد به کد یعنی خرید یا فروش مبالغ و حجم های زیاد بین (افراد حقوقی) یا بین (افراد حقیقی و حقوقی) یا بین (افراد حقیقی) ، که این نوع خرید و فروش که با حجم بالایی است به این صورت انجام میشود اولا در ساعت و دقیقه و ثانیه واحد اتفاق می افتد ، و دوما اینکه مقدار حجمی که خرید یا فروش گذاشته میشود دقیقا به یک اندازه باشد و همیشه افراد حقوقی یا حقیقی که معاملات کد به کد انجام میدهند با هم هماهنگ میشوند که در تایم مشخص و به مقدار حجم مشخص باهم کد به کد را انجام بدهند ؛ به این مدل معامله در بازار اصطلاحا کد به کد می گویند.

یکی از مسائلی که در تابلو خوانی میتواند برای ما سیگنال خرید یا فروش باشد و بسیار هم میتواند مهم و تاثیر گذاری بالایی داشته باشد ، این است که در تابلوی معاملاتی سهم اتفاقی به اسم کد به کد بیافتد.

ابتدا باید به صحفه تابلو معاملاتی سهم مراجعه کنید و بعد سربرگ سابقه را انتخاب کنید.

سپس باید روزی را که میخواهید بررسی کنید و ببینید که در آن کد به کد اتفاق افتاده است یا نه را انتخاب کنید.

در این صفحه باید سربرگ معاملات را انتخاب کنید و در آن سربرگ به دنبال کد به کد های انجام شده بگردید ، به همان صورتی که بیان شد یعنی در قیمت و حجم و لحظه واحد معامله انجام شده باشد.

وقتی یک فرد حقیقی یا حقوقی که از اخبار شرکت خبر دارند و تصمیم به خرید یا فروش میکند یا اینکه میخواهد مقداری از سهام حقوقی خود را به کد حقیقی خود انتقال دهد و یا اینکه مقداری از سهم را به حساب یکی از رفقای خود در حساب حقیقی یا حقوقی او انتقال دهد و یا... تصمیم به انجام معامله کد به کد میگیرند ، نکته جالبش اینجاست که چون هسته معاملاتی بورس به اعداد و حجم ها و زمان های شبیه به هم حساسیت بیشتری دارد و راحت و سریعتر این معاملات را به هم جوش میدهد و نمیگذارد که این حجم و قیمت ها با افراد دیگر مخلوط شود ، یعنی هر چه در معامله همخوانی بیشتری وجود داشته باشد باعث میشود که معاملات دقیق و سریع تر بهم جوش بخورند و علت ایجاد کد به کد این است. و فرد حقیقی و حقوقی باهم تصمیم به انجام اینچنین معامله ای میگیرند.

در معاملات کد به کدی که بین فرد حقوقی و حقیقی انجام میشود سیگنال های بسیار مثبتی وجود دارد ، شاید برایتان سوال باشد که چرا این نوع کد به کد اهمیت بیشتری از نوع های دیگر دارد ، بخاطر اینکه وقتی شخص حقوقی به یک شخص حقیقی سهمی را کد به کد میکند احتمال 90 در صد یعنی این سهم ارزش زیادی دارد و حقوقی برای بدست آورد سود برای حساب شخصی خود یا یکی از نزدیکانش با هم کد به کد کرده اند و این بیان گر نکته مثبتی است چرا که قبل تر هم گفته بودیم که سبک و هدف معالاتی حقوقی ها با افراد حقیقی متفاوت است و گفتیم که هدف و سبک افراد حقیقی که معامله گری میکنند حتی در حجم های بالا شبیه به هدف معاملاتی ما حقیقی های موجود در بازار است و از این جهت برای ما سیگنال مثبت است.

هشدار : البته برخی از کد به کد هایی که بین حقوقی ها یا حقوقی و حقیقی ها انجام میشود برای رد گم کنی است و میخواهند افراد حاضر در معامله را فریب دهند و از این شگرد استفاده میکنند ، راه حل در این موارد این است که همیشه ما میگوییم که هیچ وقت یک چیز را علت و دلیل معامله خود قرار ندهید ، و باید از ابزار و پارامتر های دیگر استفاده کنیم تا بتوانیم با تحلیلی دقیق و قوی وارد سهم شویم.

نکته : در یک مدل از کد به کد ها باید خیلی مواظب بود ، اگر از شخص حقیقی به حقوقی کد به کد انجام شود خیلی خطر ناک است و احتمال ریزش و اصلاح وجود دارد چرا که یعنی شخص حقیقی سود خود را گرفته است و میخواهد سهم را در اصلاح به حقوقی واگذار کند ، ولی اگر بازیگر سهم شما حقوقی بود و سهم در کف بود و حقیقی درحال فروختن به حقوقی بود و حقوقی داشت سهم را رو به بالا حرکت میدهد این بد نیست چرا که بازیگر سهم دارد سهم را به بالا میکشد.

نکته : و کد به کد هایی که در بالا ترین و پایین ترین قیمت انجام میشود را نباید خیلی بااهمیت دانست ، چرا که شاید سهم در صف خرید بوده و خیلی ها اردر خرید گذاشته اند و در بالاترین قیمت و با حجم های شبیه به هم جذب شده اند یا اینکه سهم در صف فروش است و افراد زیادی اردر فروش گذاشته اند و این موارد باهم جذب شوند و بخاطر این احتمالات که امکان وقوعش زیاد است نمی توان به کد به کد های بالا و پایین ترین قیمت توجه کرد.

کد به کد حقوقی به حقیقی در بالای مقاومت یک سهم این بسیار مناسب و معتبر است و از رشد سهم خبر میدهد.

کد به کد حقوقی به حقیقی اگر در کف سهم باشد خوب است و بازهم بیان گر رشد خوبی در سهم است.

در سقف هایی که در تاریخ نزدیک برخورد کرده باشد خوب است ، یعنی اینکه در قله هایی که به سقف کانال در فاصله های کم برخورد داشته کد به کد از حقوقی به حقیقی انجام شده این نوع کد به کد معتبر و مناسب است ولی اگر قله هایی که در سقف است فاصله های زمانی زیادی مثل چند سال داشته است این نوع کد به کد بخاطر فاصله زمانی زیادی که از هم دارند معتبر نیست و نباید وارد سهم شد.

حمایت مقطعی و پایدار یک اصل از اصول تابلو خوانی است که هر تحلیل گری باید آن را بیاموزد تابتواند در تحلیل خود موفق باشد ، همانند اصول دیگری که در تابلو خوانی یا تحلیل تکنیکال و... وجود دارد و باید برای تحلیل گر حرفه ای شدن آن ها را آموخت تا اینکه بتوانیم به نتایج مثبت و خوبی برسیم.

به این صورت است که سهم رو به پایین حرکت میکند و در یک کفی از حقیقی به حقوقی یا کد به کد میشود یا حقوقی در صف فروش که در کف اتفاق افتاده است یک اردر خرید با حجم بالا در یک قیمت ثابت میگذارد تا اینکه از سهم حمایت مقطعی کند این نوع حمایت میتواند شگردی از طرف حقوقی باشد برای اینکه حقیقی های موجود در سهم را به اشتباه بیاندازد تا اینکه آنها هم خریدار سهم شوند و او سهم خود را بفروشد و از سهم خارج شود ولی اگر این نوع حمایت در روز های متمادی و پشت سر هم اتفاق بیافتد به معنای حمایت قوی از جانب حقوقی است که نمیگذارد سهم از آن قیمت پایین تر بیاید.

خلاصه : حمایت مقطعی حمایتی است که بعد از خرید با رنج مثبت کشیدن همراه نیست ، رنج مثبت کشیدن به این معناست که وقتی سهم در کف توسط حقوقی جمع شد او با حمایت خود قیمت سهم را ثابت نگه نمیدارد بلکه قیمت سهم را به بالا میکشد و اگر این اتفاق نیافتد معمولا به این معناست که سهم دارای حمایت مقطعی است و احتمال ریزشش زیاد است ، در این مدل حمایت ها معمولا فردای آن روز سهم به صف فروش تبدیل میشود.

به این صورت اتفاق می افتد که وقتی سهم در یک کفی قرار گرفت حقوقی می آید و در کف اردر های خرید سنگین میگذارد و سهم را تا آخر بازار به قیمت بالایی میرساند و اصطلاحا سهم را رها نمی کند و با سهم رو به بالا حرکت میکند ، به طوری که قیمت آخرین از پایانی بالاتر برود و همانطور که قبل تر گفتیم وقتی قیمت آخرین از پایانی سهم بیشتر از 2 درصد فاصله رو به بالا داشته باشد فردا آن سهم صف خرید است و اگر این چنین اتفاقی بیافتد حقوقی آن را حمایت کرده و سهم میتواند رو به مثبت حرکت کند.

اگر سهمی 10 روز پیاپی در بالاترین و یا پایین ترین قیمت معامله شود ، یعنی 10 روز در صف خرید یا صف فروش باشد و نوسان قیمتی نداشته باشد و صف آن عرضه نشود ، روز 11 در نیم ساعت اول یعنی همان پیش گشایش با 5 درصد نوسان باز میشود تا کشف قیمت بشود و در ادامه با نوسان 10 درصد باز میشود که صف خرید یا فروش آن عرضه شود و اصطلاحا گره معاملاتی که در سهم پیش آمده برطرف شود.

نکته : اگر سهم شما کمتر از 3 میلیارد برگه سهم داشته باشد ، و در آن 10 روزی که گذشته و در صف خرید یا فروش قرار دارد کمتر از 2 برابر حجم مبنا معامله شود ، یعنی اگر سهمی 2 میلیارد برگه سهم داشت و حجم مبنایش 4 میلیون بود و هر روز زیر 8 میلیون معامله شود ، بعد از 10 روز اصطلاحا میگویند این سهم دچار گره معاملاتی شده است و ناظر بازار سهم را متوقف کرده و با نوسان 10 درصد

اما اگر سهمی بالاتر از 3 میلیارد برگه سهم داشت ، باید در این 10 روز به اندازه حجم مبنا معامله شده باشد ، یعنی هر روز حجم مبنای خود را پر کند وگرنه بعد از گذشت 10 روز وارد گره معاملاتی شده و ناظر بازار سهم را متوقف میکند و با محدودیت نوسان 10 درصد سهم را بازگشایی میکند که سهم عرضه شود.

نکته مهم : البته این قانون وجود دارد که تایید این مسئله و ترتیب اثر دادن به آن باید با صلاح دید ناظر بازار باشد یعنی گاهی اوقات امکان دارد که سهم بیش از 10 روز در صف خرید یا در صف فروش با قیمت ثابت و بدون نوسان معامله شود ولی ناظر بازار اجازه توقف و عرضه 10 درصدی را به سهم نمی دهد.

در سهم ها گاهی معاملات به شکل خاصی می باشد که باعث میشود سهم به صف خرید و فروش منتهی میشود ، به این صورت که مثلا خریدار سهم را کم کم با افزایش قیمت خرید کند و قیمت سهم را در یک روز به بالاترین مقدار برساند و یا اینکه مثلا فروشنده سهم را کم کم با کاهش قیمت بفروشد و قیمت سهم را به پایین ترین قیمت خود در طول روز برساند به این سبک معامله کردن رنج زدن میگویند که هم برای مثبت کردن و هم برای منفی کردن سهم استفاده میشود.

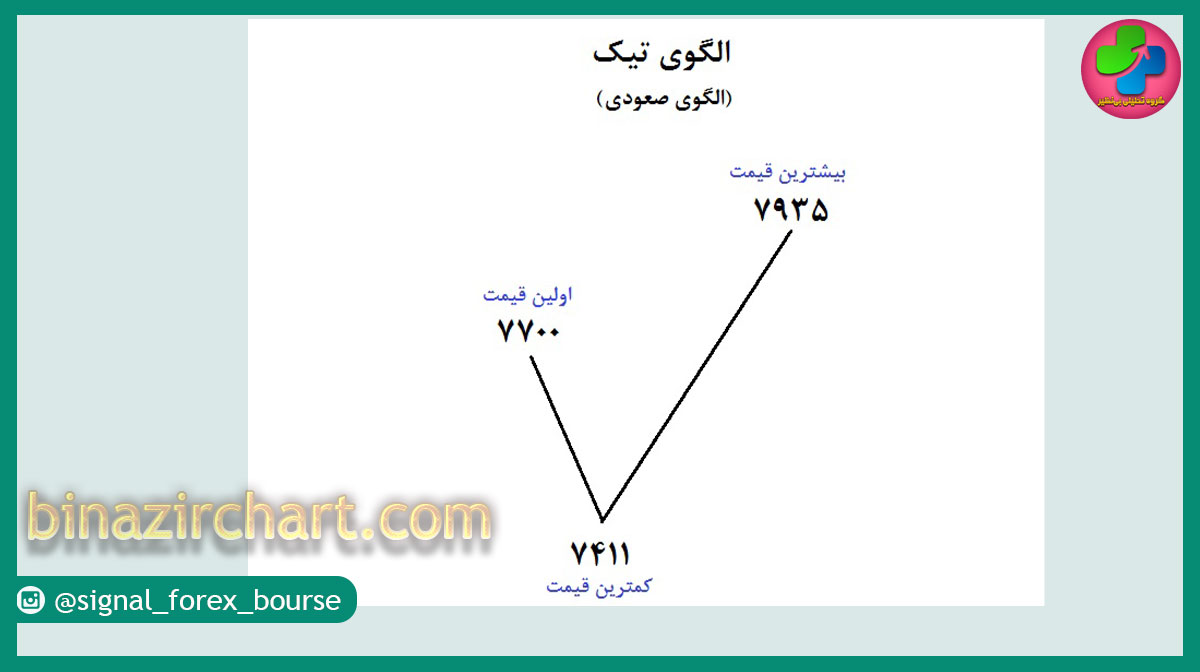

وقتی سهمی به سمت بالا یا پایین حرکت کند و به حدی صعود یا نزول داشته باشد که به صف تبدیل شود(معمولا) و اگر به این طریق خاص که بیان میکنیم، انجام شود به آن الگوی تیک میگویند : باید نقطه LOW از نقطه OPEN کمتر باشد و نقطه HI از نقطه OPEN هم بالاتر باشد که از آنجایی که شکل این الگوی شبیه به تیک می شود ، اسم این الگو را الگوی تیک گذاشتند.

1. وقتی که سطح قیمت بین سطر اول و سطر های بعدی در تابلو متفاوت باشد به این معناست که بازیگر در سطر اول حجم بالایی را گذاشته اند و در سطر های بعدی حجم های کمتری را با قیمت های فاصله دار گذاشته اند و میخواهند که دیگران را با خودشان در صف فروش همراه کنند و بعد سهم را با رنج مثبت به بالا بکشنانند و حجم مبنا را پر کنند و بین قیمت پایانی و آخرین فاصله ایجاد کنند.

2.حجم صف رو تقسیم بر تعداد دستور در صف میکنیم. و وقتی تقسیم کردیم این عدد بدست آمده را باید با پنج روز معاملاتی گذشه هم مقایسه کنیم و باید تقریبا به همان اندازه باشد ولی اگر متفاوت بود به این معناست که باقی خریداران میخواند بعدا وارد سهم شوند و این به این معناست که این صف را ساخته اند تا حقیقی ها را به بازی بگیرند و اگر شما این اطلاعات را نداشته باشید وارد بازی این بازیگران میشوید.