فیلتر قراردادهای مناسب فروش اختیار معامله_اختیار فروش چیست؟

سطح دوره

مقدماتی

آخرین بروزرسانی

1403/04/25

قیمت

0

تومان

فیلتر قراردادهای مناسب فروش اختیار معامله_اختیار فروش چیست؟

فیلتر قراردادهای مناسب فروش اختیار معامله_اختیار فروش چیست؟

وقتی روی لینک بالا کلیک کردید مانند تصویر زیر روی گزینه هایلایت شده بنفش کلیک کنید تا فیلتر فروش اختیار معامله عمل شود

اختیار فروش چیست؟

اختیار فروش نوعی قرارداد است که با سقوط سهام، ارزش آن افزایش می یابد. یک قرارداد اختیار فروش به خریدارآن اجازه می دهد تا قیمت از پیش تعیین شده را برای فروش یک سهم خاص قفل کند، در حالی که فروشندگان اختیارفروش موافقت می کنند که سهام را با آن قیمت بخرند. جذابیت قراردادها این است که آنها می توانند با یک حرکت کوچک قیمت سهام را به سرعت افزایش دهند، و این ویژگی آنها را برای معامله گرانی که به دنبال کسب سودهای بزرگ و سریع هستند، مورد علاقه قرار می دهد.یک اختیار فروش به شما این حق را می دهد، اما نه تعهدی، برای فروش یک سهام در یک قیمت خاص (که به عنوان قیمت اعمال شناخته می شود ) در یک زمان خاص - در تاریخ سر رسید اختیار- برای این حق، خریدار مبلغی به نام پریمیوم به فروشنده می پردازد. برخلاف سهام، که میتوانند بهطور نامحدود وجود داشته باشند، یک اختیار معامله در تاریخ سر رسید پایان مییابد و سپس با مقداری از ارزش باقی میماند یا با انقضای اختیار کاملاً بیارزش، میشود.

عناصر اصلی قرارداد اختیار فروش

قیمت اعمال: قیمتی که می توانید سهام پایه را با آن بفروشید.

پریمیوم: قیمت قرارداد، برای خریدار یا فروشنده

تاریخ سر رسید: زمانی که قرارداد منقضی شده و تسویه حساب شود

یک اختیار معامله ،قرارداد نامیده می شود و هر قرارداد نشان دهنده 1000 سهم از سهام پایه در ایران و در آمریکا 100 سهم از سهام پایه است. قراردادها برحسب ارزش هر سهم، به جای ارزش کل قرارداد، قیمت گذاری می شوند. برای مثال، اگر کارگزاری قراردادی را 50تومان قیمت گذاری کند، هزینه خرید قرارداد 50000تومان یا (1000 سهم * 1 قرارداد * 50تومان) است.

چرا قرارداد اختیار معامله فروش را بفروشیم؟

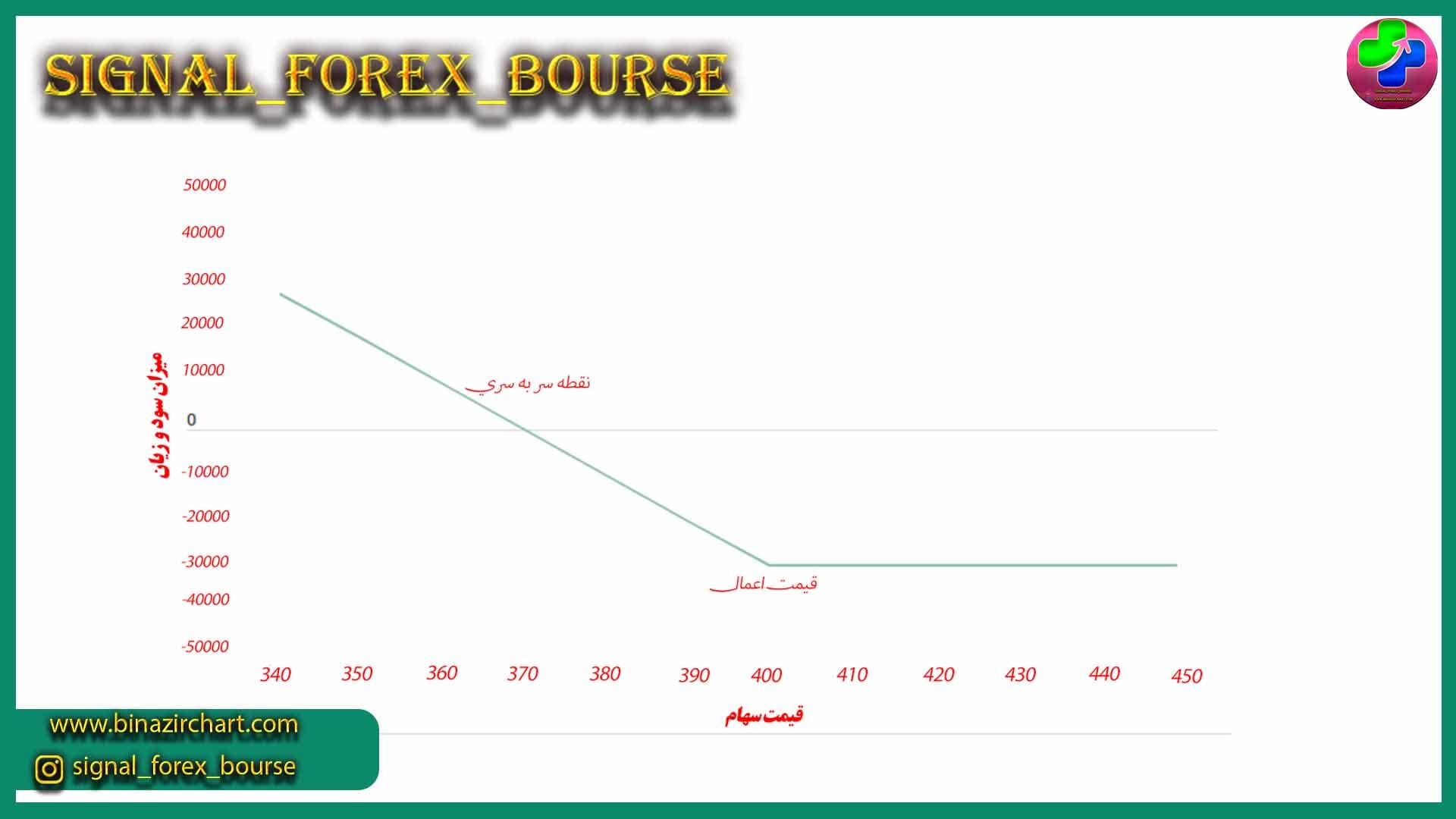

اگر به دنبال معامله اختیارمعامله ها هستید، آنها را می توانید بفروشید یا بخرید. در اینجا به مزایای اختیار فروش خواهیم پرداخت. بازده فروشندگان اختیارفروش دقیقاً معکوس نسبت به خریداران اختیار فروش است. فروشندگان انتظار دارند که سهام ثابت بماند یا بالاتر از قیمت اعمال باشد و ارزش اختیارفروش را به صفر برساند.تصور کنید که سهام وپارس با قیمت 400 تومان معامله می شود. شما می توانید وپارس 400 تومانی را به پریمیوم 30 تومان با تاریخ سررسید شش ماهه و قیمت اعمال 400 تومان بفروشید. یک حجم دربازار اختیار معامله برابر با 1000 سهم است پس با فروش یک حجم شما دریافتی 30 هزار تومانی را خواهید داشت.

همانطور که می بینید، سود برای فروش اختیارفروش(short put) دقیقا معکوس سود برای خریداختیارفروش(Long put) است.اگر قیمت سهام بالای 400 تومان باشد، این اختیار معامله بیارزش میشود و فروشنده ارزش کامل پریمیموم، 30هزارتومان را نگه میدارد.اگر قیمت سهم بین 370 تا 400تومان بود، فروشنده مقداری از پرمیوم را دریافت می کند، اما نه کل مبلغ را یعنی در این قیمت خریدار اعمال خواهد کرد.مثلا اگر قیمت به 370 تومان برسد خریدار از بازار 370 تومان میخرد و به فروشنده اختیار فروش 400تومان میفروشد با توجه به اینکه 30تومان هم به عنوان قیمت پریمیوم پرداخته است ،سربه سر میشود .حال اگر قیمت بین 370تومان و 400تومان باشد فروشنده در سود خواهد بود و خریدار در زیان میباشدمثلا فرض کنید که قیمت به 380تومان برسد و خریدار اعمال کند ،با توجه به 30 تومان پریمیومی که پرداخته است ،10تومان در زیان است و فروشنده 10 تومان در سود خواهد بود.

اگر قیمت سهم کمتر از 370تومان شود، فروشنده شروع به زیان میکند وهر چه قیمت کمتر شود زیان فروشنده اختیار فروش بیشتر میشود.جذابیت فروش اختیار فروش این است که شما پول نقد دریافت می کنید و ممکن است هرگز مجبور نباشید سهام را با قیمت اعمال خریداری کنید. اگر سهام در تاریخ سر رسید از قیمت اعمال بالاتر رود، فروشنده اختیار فروش سود خواهد کرد. به عنوان یک فروشنده فروش، سود شما با پریمیومی که از قبل دریافت می کنید محدود می شود.

به نظر می رسد فروش یک اختیار فروش کم خطر باشد–و اغلب هم همینطور است – اما اگر سهام واقعاً سقوط کند، در آن صورت شما آماده خرید آن با قیمت بسیار بالاتر خواهید بود. و برای انجام این کار به وجه تضمین در حساب کارگزاری خود نیاز دارید. معمولاً سرمایهگذاران به اندازه کافی وجه نقد یا وجه تضمین کافی را در حساب خود نگه میدارند تا هزینه سهام را پوشش دهند، اگر ارزش سهام بیش ازوجه تضمین کاهش یابد، فراخوانی دریافت خواهید کرد که از شما میخواهد پول نقد بیشتری در حساب خود قرار دهید.

به عنوان مثال، اگر سهام به 200تومان کاهش یابد، یک فروشنده فروش 170تومان ضرر خالص خواهد داشت یعنی 200تومان منهای 30تومان پریمیوم دریافتی. اما اگرفروش اختیار فروش با احتیاط انجام شود، می تواند راه موثر برای تولید وجه نقد باشد، به خصوص در مورد سهامی که در صورت سقوط ازخریدن آنها ناراحت نمیشوید و سهم بنیادی خوبی است.

چرا قرارداد اختیار معامله فروش را بخریم؟

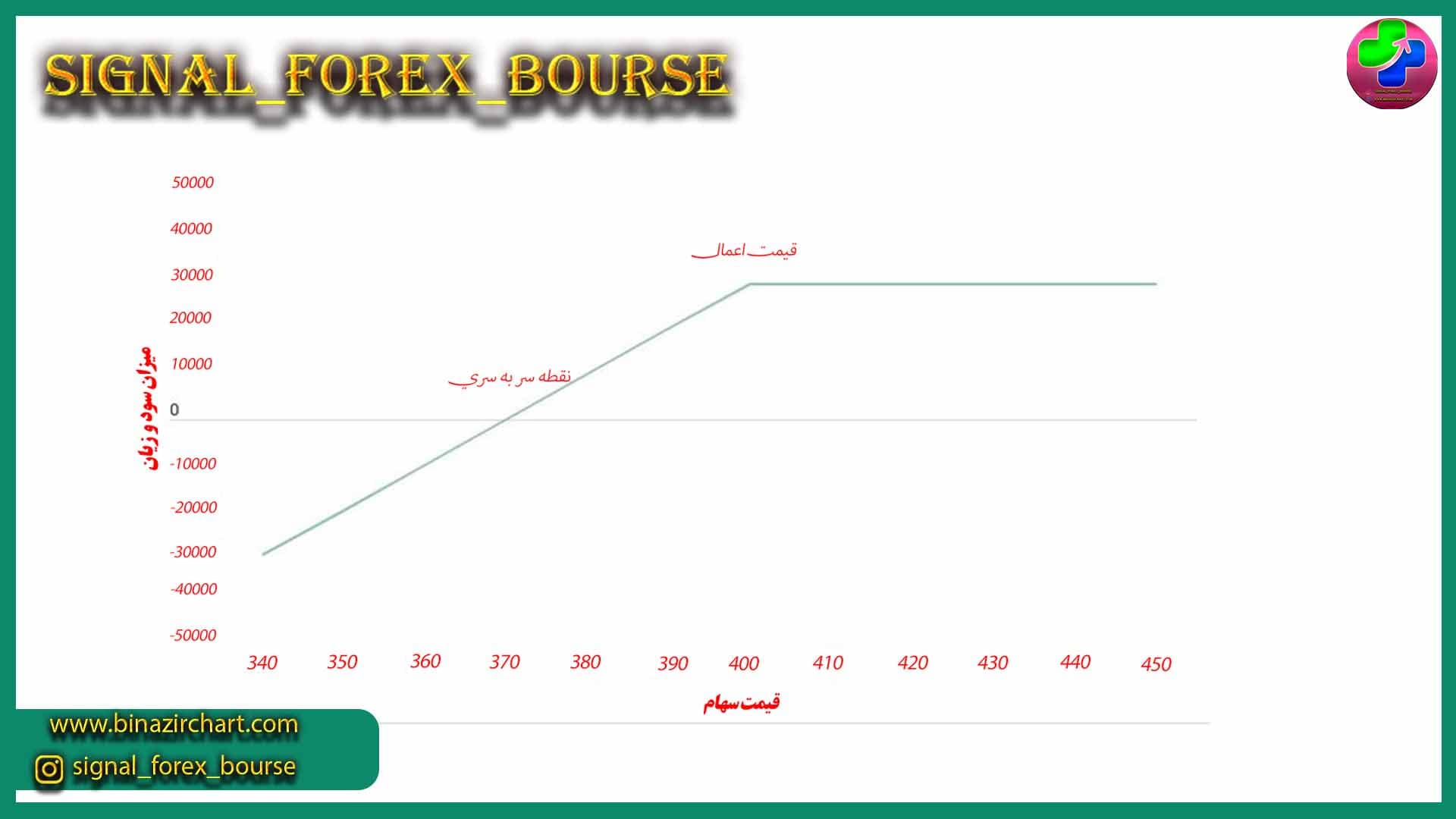

معامله گران برای افزایش سود ناشی از کاهش قیمت سهام، میتوانند یک قرارداد اختیار فروش بخرند(Long put). معامله گر می تواند با یک هزینه اولیه کوچک، تا قبل از اینکه اختیار معامله منقضی شود وبه تاریخ سر رسید برسد، از قیمت سهامی که زیر قیمت اعمال هستند سود کند. با خرید اختیار فروش، معمولا انتظار دارید که قیمت سهام قبل از تاریخ سر رسید اختیار معامله کاهش یابد. فکر کردن به خرید اختیار فروش(Long put) به عنوان نوعی بیمه در برابر کاهش سهام می تواند مفید باشد. اگر قیمت سهم کمتر از قیمت اعمال باشد، ازبیمه سهام خود درآمد کسب خواهید کرد. تصور کنید که سهمی به نام وساپا با قیمت 400 تومان معامله می شود. شما می توانید اختیار فروش یک سهم 400 تومانی را به قیمت 30تومان با تاریخ سر رسید شش ماهه خریداری کنید.هزینه یک حجم قرارداد30000تومان است که به عنوان پریمیوم باید پرداخت کنید چرا که یک حجم قرارداد در آمریکا 100سهم و در ایران 1000سهم است .قیمت اعمال هم در قیمت 400تومان است .در اینجا نموداری از سود خریدار هنگام انقضای اختیار با فرض قیمتهای مختلف سهام آورده شده است

همانطور که می بینید، درکمتراز قیمت اعمال ، به ازای کم شدن هر 10تومان در قیمت سهام، ارزش قرارداد 10000تومان افزایش می یابد. با حرکت سهام از370 تومان به 340 تومان، ارزش قرارداد به 30000تومان در یک حجم رسیده است .این قرارداد اختیار معامله ممکن است در تاریخ سررسید -زیر قیمت اعمال-باشد، اما این بدان معنا نیست که خریدار سود کرده است. در اینجا پریمیوم 30000تومانی به ازای هر حجم بود،بنابراین خریداراختیارفروش شروع به کسب سود نمی کند تا زمانی که قیمت سهام به 370 تومان برسد، یعنی نقطه سر به سری قرارداد .بنابراین در این مثال، 370تومان نقطه سر به سر معامله است.

اگرقیمت سهام در تاریخ سر رسید بین 370 و400تومان باشد، قرارداد اختیار فروش ،هنوز برای خریدار میتواند قابل اعمال باشد چرا که از زیان خریداراختیار فروش کمتر خواهد کرد، ولی به طور کلی ضرر وجود خواهد داشت. و بالاتر از400تومان هم، قرارداد در زیان منقضی می شود و خریدار کل پرمیوم پرداختی را از دست می دهد.خرید سهام برای معامله گرانی که انتظار افزایش قیمت سهام را دارند جذاب است.اما در مواقعی که سهام آینده ای ریزشی خواهد داشت میتوان با استفاده از خرید اختیار فروش (Long put)و یا فروش اختیار خرید (short call)به سود های خوبی در بازارهای نزولی سهام دست یافت و حتی گاهی بیشتراز سرمایه گذاری روی سهام در حال افزایش میتواند سود دهی داشته باشد.

در مثال اخیر گذشت که اگر قیمت سهم از 400تومان به 340تومان برسد میتواند به خریدار اختیار فروش سود 30000تومانی را هدیه کند در حالیکه اگر خود سهم را در قیمت 340تومان داشته باشید و در قیمت 400تومان بفروشید سود شما 600تومان خواهد بود .این اختلاف زیاد در سود به دلیل این است که هر حجم در یک قرارداد اختیار معامله برابر به 1000سهم است ووقتی قیمت سهم به 340تومان رسید ،خریدار میتواند با اعمال حق خود 1000سهم را در قیمت 340تومان بخرد و به فروشنده اختیار فروش به قیمت 400تومان بفروشد و در هر برگه سهم 600تومان سود حاصل کند یعنی 600تومان ضربدر 1000برگه سهم منهای 30000تومان پریمیوم پرداختی ،برابر است با 30000تومان سود خالص .

دریافت سود از خرید اختیار فروش

زیان با خرید اختیار فروش