حداکثر سود فروشنده اختیار معامله( PROYECTIVE PUT )

حداکثر سودی که فروشنده اختیار معامله میتواند کسب کند، معمولاً برابر با مبلغ پرمیومی است که خریدار اختیار معامله به فروشنده پرداخت میکند به عبارت دیگر، اگر خریدار اختیار معامله تصمیم به اعمال حق خود نگیرد یا شرایط بازار به گونهای باشد که اعمال اختیار معامله به نفع خریدار نباشد، فروشنده میتواند کل مبلغ پرمیوم را به عنوان سود نگه دارد.

با این حال، اگر قیمت دارایی پایه افزایش یابد و خریدار تصمیم به اعمال اختیار خرید بگیرد، فروشنده ممکن است متحمل زیان نامتناهی شود، زیرا موظف است دارایی را به قیمتی که در اختیار معامله تعیین شده است، بفروشد، حتی اگر قیمت بازار بسیار بالاتر باشد

در نتیجه، فروشندگان اختیار معامله باید آگاه باشند که در حالی که حداکثر سود آنها محدود است، امکان دارد که متحمل زیانهای بزرگی شوند، به ویژه اگر بازار به شدت به نفع خریداران اختیار معامله تغییر کند. بنابراین، مدیریت ریسک و داشتن استراتژی معاملاتی مناسب برای کنترل این زیانهای احتمالی ضروری است

خرید اختیار فروش چیست؟

برای خرید اختیار معامله فروش باید یک مبلغی را که همان پرمیوم نام دارد پرداخت کنیم. که این مبلغ به فروشنده تعلق می گیرد. برای فهم بهتر با یک مثال توضیحات را شروع می کنیم. سهام یک شرکتی را در یک معامله اختیار فروش خریداری می کنید. در این قرار داد نام سهام، مبلغ و تاریخ سر رسید مشخص شده است.فرض کنیم که قصد خرید سهام شرکت فولاد را داریم. قیمت پایه این سهام در لحظه ای که ما قرارداد را توافق می کنیم به مبلغ 2000 ریال باشد. در این قرارداد توافق می کنید که در 6 ماه بعد این سهام را با مبلغ 2300 ریال به فروش می گذارید.

در طی این مدت ، قیمت سهام پایه از 2000 به 1800 کاهش پیدا میکند. در این شرایط زمان مناسبی است که شما قصد فروش سهام رو بگیرید. چرا که سهام را به مبلغ 1800 خریداری می کنید و به مبلغ 2300 به فروش می گذارید.شما در این امر کاملا می توانید اختیاری عمل کنید. و به همین دلیل این عمل منجر به سوددهی برای شما می شود. اما فروشنده باید سهام را بفروشد به همین دلیل این امر برای فروشنده ضرر محسوب می شود.پس بهترین زمان برای خرید برگه معامله فروش چه زمانی شد؟ وقتی که تصور کردید قیمت سهام رو به کاهش است، می توانید خرید این برگه را انجام دهید.یکی دیگر از راه هایی که با خرید برگه اختیار معامله فروش می توان به سود رسید ، فروش خود برگه است.

زمانی نیز فرا می رسد که قیمت پایه از 2000 به 2500 افزایش پیدا می کند. در واقع با افزایش قیمت سهام پایه، ارزش برگه اختیار فروش سهام نیز افزایش می یابد که شما با فروش این برگه می توانید سود کسب کنید. البته این روش چون کاملا اختیاری است، می توانید به راحتی از انجام آن صرفنظر کنید. ضرر شما در این راه فقط و فقط مبلغ پرداختی در پرمیوم است که ابتدای معامله پرداخت کردید. با این روش ها می توان جلوی ضرر های کلان را گرفت.

البته که راه حلی هم برای جلوگیری از این ضرر جزیی وجود دارد، و آن فروش برگه اختیار معامله فروش می باشد. یعنی هر زمان که احساس کردید قیمت پایه سهام روبه رشد است، می توانید برگه معامله اختیار فروش را بفروشید. با بالا رفتن قیمت پایه سهام، قیمت پرمیوم نیز بالا می رود و خریدار حاضر به فروش سهام به شما نخواهد بود و در بازار سهام خود را می فروشد. در نتیجه شما با دریافت پرمیوم به سود می رسید.برای خرید اختیار فروش نیز، یک اصطلاح لاتین وجود دارد که در دنیای بورس به آن Long put option می گویند.

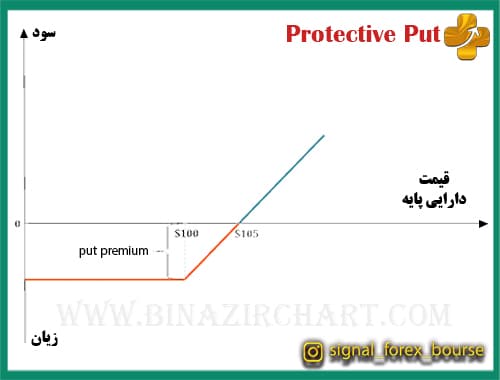

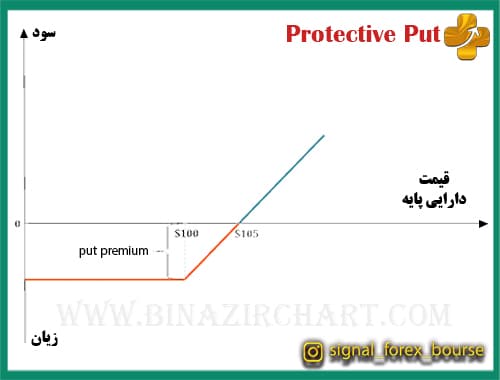

زمانی که با تحلیل روند سهم پایه به این نتیجه رسیدید که امکان نزول سهم یا ریزش سهم بیشتر از صعود آن است باید از استراتژی PROYECTIVE PUT یعنی خرید اختیار فروش استفاده کنید و سهام پایه خود را بیمه کنید تا از زیان سنگین جلوگیری کرده باشید.در این استراتژی هم باید سهم پایه را خریداری کنید و هم اختیار فروش آن سهم را ، تا زمانی که روند سهم نزولی شد و همه در مقام فروشنده ظاهر شدند شما با زیان محدودی که قبلا به عنوان قیمت اعمال آنرا پذیرفته بودید از معامله خارج شوید. این استراتژی هم از زیان سنگین شما جلوگیری کرده و سهام شما را بیمه میکند و نیز مانع از گیر کردن شما در صف فروش شده و نگرانی شما را در این بخش از بین میبرد.با خرید اختیار فروش مبلغی را به عنوان پریمیوم باید پرداخت و حق فروش سهام را در اختیار گرفت پس در صورتی که روند سهم صعودی شد و بر خلاف پیش بینی ها از آب در آمد ، پرمیوم پرداختی به عنوان ضرر حساب خواهد شد . (البته در همه عرصه ها بیمه کردن هزینه بردار است)

اختیار خرید (Call Option) چه مزایایی برای سرمایهگذاران دارد و چگونه میتواند به عنوان ابزاری برای مدیریت ریسک استفاده شود؟

اختیار خرید (Call Option) مزایای متعددی برای سرمایهگذاران دارد و میتواند به عنوان ابزاری مؤثر برای مدیریت ریسک به کار رود. در اینجا به برخی از این مزایا و کاربردها اشاره میکنم:

مزایای اختیار خرید:

1. اهرم مالی بالا: با خرید اختیار خرید، سرمایهگذاران میتوانند با سرمایهگذاری کمتر، از تغییرات قیمتی دارایی پایه بهره بیشتری ببرند. این امر به آنها اجازه میدهد تا با پرداخت پرمیومی نسبتاً کم، در معرض سودهای بالقوه بزرگتری قرار گیرند.

2. محدودیت زیان: زیان احتمالی سرمایهگذار محدود به مبلغ پرمیوم پرداختی است. اگر قیمت دارایی پایه کاهش یابد، سرمایهگذار فقط پرمیوم را از دست میدهد و نه بیشتر.

3. انعطافپذیری: سرمایهگذاران میتوانند در هر زمان قبل از انقضا، اختیار خرید را اعمال کنند یا آن را در بازار بفروشند.

کاربرد در مدیریت ریسک:

1. پوشش ریسک (Hedging): سرمایهگذاران میتوانند از اختیار خرید به عنوان بیمه برای سهامی که در اختیار دارند استفاده کنند. اگر قیمت سهام کاهش یابد، اختیار خرید میتواند زیان ناشی از کاهش قیمت سهام را جبران کند.

2. موقعیتهای اسپکولاتیو: سرمایهگذارانی که انتظار افزایش قیمت دارایی پایه را دارند، میتوانند با خرید اختیار خرید، ریسک خود را محدود کرده و در عین حال از افزایش قیمت بهرهمند شوند.

3. ترکیب با سایر استراتژیها: اختیار خرید میتواند با سایر استراتژیهای معاملاتی ترکیب شود تا پورتفوی متنوعتری ایجاد کند که در برابر نوسانات بازار مقاومتر باشد.

به طور خلاصه، اختیار خرید میتواند به سرمایهگذاران کمک کند تا با سرمایهگذاری کمتر، پتانسیل سود بیشتری داشته باشند و در عین حال ریسک خود را محدود کنند. این ابزار میتواند در استراتژیهای مختلف معاملاتی به کار رود تا به سرمایهگذاران اجازه دهد تا از فرصتهای بازار به نحو احسن استفاده کنند.

اگر قیمت دارایی پایه کاهش یابد، اختیار فروش (Put Option) چگونه میتواند به خریدار در حفاظت از ارزش سرمایهاش کمک کند؟

اختیار فروش (Put Option) یک ابزار مالی است که میتواند به خریداران در حفاظت از ارزش سرمایهشان در برابر کاهش قیمت دارایی پایه کمک کند. در اینجا به چگونگی عملکرد آن و نحوه استفاده از آن برای مدیریت ریسک اشاره میکنم:

1. تعیین قیمت فروش: اختیار فروش به خریدار حق میدهد تا دارایی پایه را در تاریخ معینی یا قبل از آن، با قیمتی که قبلاً تعیین شده (قیمت اعمال) بفروشد. این امر به خریدار اجازه میدهد تا در صورت کاهش قیمت بازار، دارایی را با قیمت بالاتری بفروشد.

2. محدودیت زیان: با خرید اختیار فروش، خریدار میتواند زیان ناشی از کاهش قیمت دارایی پایه را محدود کند. حتی اگر قیمت دارایی به شدت کاهش یابد، خریدار میتواند آن را با قیمت اعمال بفروشد و از این طریق از سرمایه خود محافظت کند.

3. پرمیوم به عنوان هزینه بیمه: خریدار اختیار فروش پرمیومی را پرداخت میکند که به نوعی شبیه به هزینه بیمه است. این پرمیوم، هزینه حفاظت از سرمایه در برابر کاهش قیمت است.

4. انعطافپذیری در اعمال حق: خریدار اختیار فروش میتواند تصمیم بگیرد که آیا میخواهد حق خود را اعمال کند یا خیر. اگر قیمت بازار بالاتر از قیمت اعمال باشد، خریدار میتواند از اعمال حق خود صرفنظر کند و فقط هزینه پرمیوم را از دست بدهد.

5. پوشش ریسک (Hedging): اختیار فروش میتواند به عنوان پوشش ریسک برای سرمایهگذاریهای دیگر استفاده شود. به عنوان مثال، اگر سرمایهگذار سهامی دارد و نگران کاهش قیمت آن است، میتواند با خرید اختیار فروش، از ارزش سهام خود در برابر کاهش قیمت محافظت کند.

به طور خلاصه، اختیار فروش به عنوان یک بیمه عمل میکند که به خریدار اجازه میدهد تا در صورت کاهش قیمت دارایی پایه، از ارزش سرمایه خود محافظت کند. این ابزار مالی میتواند به سرمایهگذاران کمک کند تا ریسکهای مالی خود را مدیریت کرده و از زیانهای بزرگ جلوگیری کنند.

در صورتی که قیمت دارایی پایه در بازار افزایش یابد، فروشنده اختیار فروش چگونه میتواند سود کند؟

در صورتی که قیمت دارایی پایه در بازار افزایش یابد، فروشنده اختیار فروش (Put Option) میتواند از طریق پرمیومی که از خریدار دریافت کرده است، سود کند. در این شرایط، به احتمال زیاد خریدار اختیار فروش تصمیم به اعمال حق خود نخواهد گرفت، زیرا فروش دارایی در قیمت اعمال کمتر از قیمت بازار فعلی خواهد بود. بنابراین، فروشنده اختیار فروش موقعیت خود را حفظ میکند و پرمیوم دریافتی به عنوان سود نگه داشته میشود.

به طور خلاصه، مزایای فروشنده اختیار فروش در صورت افزایش قیمت دارایی پایه عبارتند از:

• دریافت پرمیوم: فروشنده پرمیومی را به عنوان درآمد دریافت میکند که در صورت عدم اعمال حق توسط خریدار، به عنوان سود نهایی برای فروشنده باقی میماند.

• عدم اعمال حق توسط خریدار: اگر قیمت بازار بالاتر از قیمت اعمال باشد، خریدار معمولاً حق خود را اعمال نمیکند و فروشنده ملزم به خرید دارایی نخواهد بود.

• ریسک محدود: فروشنده ریسک محدودی دارد که به مبلغ پرمیوم دریافتی محدود میشود، مگر اینکه قیمت دارایی به شدت کاهش یابد و خریدار تصمیم به اعمال حق خود بگیرد.

این استراتژی میتواند برای فروشندگانی که انتظار دارند قیمت دارایی پایه ثابت بماند یا افزایش یابد، مفید باشد. با این حال، فروشندگان باید همیشه از ریسکهای مرتبط با فروش اختیار معامله آگاه باشند و استراتژیهای خود را با دقت برنامهریزی کنند.

فرض کنید که 10 هزار سهم را به قیمت 700تومان (یعنی مبلغ پرداختی شما بابت سهم 7 میلیون تومان است) خریده اید و پس از مدتی روند سهم به نقطه مقاومتی خودش رسیده ( فرض کنید نقطه مقاومتی سهم 1000تومان باشد یعنی سهم تا الان 300تومان سود داده است )و شما احتمال نزول سهم رابیشتر از صعود سهم خود میدهید ، از این رو اقدام به خرید اختیار فروش سهام خود میکنید .

مشخصات اختیار فروشی که خریده اید به شرح زیر است :

قیمت پریمیوم : 200تومان حجم :10(10هزار) قیمت اعمال : 800تومان تاریخ سر رسید : دو ماه آینده

حال باید حالاتی که برای روند سهم ممکن است را بررسی کنیم :

1:سهم روند نزولی پیدا کند

و در تاریخ سر رسید به قیمت 400 تومان برسد یعنی شما در هر برگه سهم که خریده اید 300 تومان زیان کرده اید که در مجموع 10 هزار برگه سهم که خریده اید میشود 3 میلیون تومان زیان شما از نزول سهم پایه . ولی واقعیت ماجرا این است که چون شما اختیار فروش این سهم را با قیمت اعمال 800 تومان خریده اید ، دیگر متحمل ضرر 3 میلیونی نخواهید شد بلکه باید هر برگه سهم را به فروشنده اختیار فروش ، 800تومان بفروشید و این یعنی شما مانع از آن شده اید که سودتان از بین برود و در قیمت 800تومان یعنی در 100تومان سود سهام خود را فروخته اید .ولی شما مبلغ 2 میلیون تومان هم بابت پرداخت پریمیوم دچار زیان شده اید.یعنی پریمیوم 2 میلیونی شما مانع از زیان 4 میلیونی شما شده است چرا که سهام خود را به قیمت 800تومان فروخته اید ولی اگر از این استراتژی استفاده نمیکردید باید سهام خود را به قیمت فعلی بازار یعنی 400 تومان بفروشید و حتی امکان دارد که این ریزش قیمت تا تاریخ سر رسید ادامه داشته باشد و شما متحمل زیان بیشتری شوید.

2 سهم روند صعودی پیدا کرده است

و تا تاریخ سر رسید به قیمت 1200تومان رسیده است .در این حالت شما در هر برگه سهم خود 500تومان سود کرده اید یعنی معادل 5 میلیون تومان ، البته باید مبلغ پرداختی خود بابت پریمیوم را کم کنید یعنی 2 میلیون از 5 میلیون شما کم میشود . ولی باز هم در مجموع شما 3 میلیون سود کرده اید . در این مواقع که بازار صعودی میشود و شما اختیار فروشی که خریده اید را اعمال نمیکنید ، مبلغ پرداختی شما به عنوان زیان شما محسوب خواهد شد البته ذکر این نکته خالی از لطف نیست که شما با خرید اختیار فروش سهام خود را بیمه کرده اید و این هزینه بیمه شما بوده است و بیمه در هر عرصه ای ممکن است بلا استفاده باشد و مبلغ پرداختی شما به بیمه گذار زیان محسوب شود .

خرید اختیار معامله در قالب مثال

مثال اول: حتما برایتان پیش آمده یا در اطرافیان مشاهده کرده اید، که وقتی یک واحد تجاری یا مسکونی را اجاره می کنند بابت پارکینگ هزینه جداگانه پرداخت می کنند. شما در ابتدای قرارداد یکساله خود پارکینگ را اجاره می کنید. شاید در طول این یکسال مشخص نباشد که از پارکینگ استفاده می کنید یا خیر.اما این پارکینگ متعلق به شماست و هر زمان که بخواهید می توانید از آن استفاده کنید. البته ممکن است که در طول این یکسال از آن استفاده ای نکنید.

مثال دوم: این مثال که در ادامه میخواهیم از آن صحبت کنیم در زندگی ما بسیار اتفاق افتاده است. رزرو هتل. قبل از رفتن به مسافرت معمولا اتاقی از هتل را رزرو می کنیم و بابت آن هزینه ای را پرداخت می کنیم. هزینه ای بابت هزینه اولیه به هتل پرداخت می شود. اگر به سفر رفتیم که از آن استفاده می کنیم اما اگر نرفتیم تنها خسارت آن هزینه رزروی است که پرداخت کرده ایم.داستان رزرو برای حالتی است که در شلوغ ترین زمان ها خیالتان از بابت مکان راحت است. اختیار دارید که استفاده کنید یانه.

مثال سوم: شرکت هواپیمایی این امکان را در اختیار مشتریان خود قرار داده که می توانند پرواز های چارتری را خریداری کنند. البته خرید را به صورت رزرو انجام می دهند. اگر دلشان خواست از پرواز چارتر استفاده می کنند و بابت سفر هزینه کمتری را پرداخت می کنند. در غیر اینصورت هزینه ای را که بابت رزرو پرداخته بودند از دست شان می رود و دیگر اختیاری نسبت به آن ندارند.رزرو بلیت، رزرو نوبت دکتر و پیش خرید تورهای مسافرتی نمونه ای اختیار معامله هایی است که در طول زندگی با آن ها سر و کار داریم.