اصطلاحات ارز دیجیتال به زبان ساده | اصطلاحات ارز دیجیتال pdf

اصطلاحات ارز دیجیتال به زبان ساده | اصطلاحات ارز دیجیتال pdf

دانلود اصطلاحات ارز دیجیتال pdf

اهرم leverage

لانگ وشورت_long,short

پوزیشن لانگ نشان دهنده دیدگاه مثبت نسبت به بازار و انتظار برای افزایش قیمت است.پوزیشن شورت نشان دهنده دیدگاه منفی نسبت به بازار و انتظار برای کاهش قیمت است.هر دو استراتژی میتوانند در معاملات مارجین و فیوچرز استفاده شوند و اغلب با استفاده از اهرم (leverage) همراه هستند تا حجم معامله را افزایش دهند.

معاملات Cross کراس

چگونگی کارکرد معاملات کراس:

وقتی شما در حالت کراس معامله میکنید، اگر قیمتها به ضرر شما حرکت کنند، صرافی از کل سرمایه شما برای جلوگیری از لیکوئید شدن (فروش اجباری) استفاده میکند.این بدان معناست که در صورتی که پوزیشن شما به سمت لیکوئید شدن پیش رود، صرافی میتواند تمام سرمایه شما را برای پوشش ضررها استفاده کند تا از بسته شدن پوزیشن های شما جلوگیری کند

مزایا و معایب معاملات کراس:

مزیت: این روش میتواند به شما کمک کند تا در مواقع نوسانات شدید بازار، از لیکوئید شدن جلوگیری کنید.

عیب: ریسک بالایی دارد، زیرا در صورت حرکت بازار به ضد جهت انتظارات شما، ممکن است تمام سرمایهتان را از دست بدهید.به همین دلیل، استفاده از حالت کراس نیازمند دقت و توجه بالایی است و باید با آگاهی کامل از شرایط بازار و مدیریت ریسک انجام شود

معاملات isolated ایزوله

چگونگی کارکرد معاملات ایزوله:

• در حالت ایزوله، فقط مارجین اختصاص داده شده به یک پوزیشن خاص در معرض ریسک قرار دارد.

• اگر قیمتها به ضرر شما حرکت کنند، صرافی تنها میتواند از مارجین اختصاص داده شده به آن پوزیشن برای جلوگیری از لیکوئید شدن استفاده کند.

• این بدان معناست که در صورت لیکوئید شدن، تنها مارجین اختصاص داده شده به آن پوزیشن از دست میرود و سایر داراییهای شما در حساب تأثیری نخواهند پذیرفت

مزایا و معایب معاملات ایزوله:

• مزیت: این روش به معامله گران اجازه میدهد تا ریسکهای خود را محدود کنند و در صورت وقوع ضرر، تنها مقدار مشخصی از سرمایه را از دست بدهند.

• عیب: ممکن است فرصتهای کمتری برای استفاده از سرمایه کلی در معاملات دیگر فراهم کند.

به طور کلی، استفاده از حالت ایزوله برای معامله گرانی مناسب است که میخواهند ریسک معاملات خود را به صورت جداگانه مدیریت کنند و از تأثیر ضررهای یک پوزیشن بر سایر پوزیشن ها جلوگیری کنند

لیکوئید liquid _کال مارجینcall margin

در معاملات ارز دیجیتال، لیکوئید شدن (Liquidation) و کال مارجین (Margin Call) دو مفهوم مهم در مدیریت ریسک هستند که به وضعیتهای خاصی در معاملات اهرمی اشاره دارند

لیکوئید شدن به فرآیندی گفته میشود که در آن صرافی به صورت خودکار پوزیشن معاملاتی یک تریدر را میبندد زیرا میزان ضرر به حدی رسیده که دیگر حاشیه سود (مارجین) کافی برای حمایت از پوزیشن وجود ندارد. این اتفاق معمولاً زمانی رخ میدهد که قیمت بازار به شدت به ضرر موقعیت معاملاتی تریدر حرکت کند و میزان ضرر از مقدار مشخصی بیشتر شود. در نتیجه، تریدر ممکن است بخشی یا تمام سرمایهای که در آن معامله قرار داده را از دست بدهد

کال مارجین، از طرف دیگر، یک هشدار از صرافی به تریدر است که نشان میدهد میزان ضرر نزدیک به حدی است که ممکن است به لیکوئید شدن منجر شود. این هشدار به تریدر فرصت میدهد تا با افزودن سرمایه به حساب معاملاتی خود یا بستن بخشی از معاملات، از لیکوئید شدن جلوگیری کند. اگر تریدر به این هشدار توجه نکند و شرایط بازار به همان شکل ادامه پیدا کند، لیکوئید شدن اتفاق خواهد افتاد

این دو مفهوم به شدت به هم مرتبط هستند و هر دو در مدیریت ریسک معاملات اهرمی نقش مهمی دارند. تریدرها باید همیشه آگاه باشند که معامله با اهرم میتواند هم فرصتهای سودآوری بزرگ و هم ریسک های بزرگی به همراه داشته باشد و باید با دقت و توجه به مدیریت ریسک انجام شود

سفارش گذاری مارکت market

سفارش گذاری مارکت (Market Order) در معاملات ارز دیجیتال، نوعی دستور خرید یا فروش است که بلافاصله و بر اساس بهترین قیمت موجود در بازار انجام میشود این نوع سفارش به تریدرها این امکان را میدهد که دارایی های خود را فوراً و بدون تأخیر بر اساس قیمتهای فعلی بازار خریداری یا بفروشند

نحوه کارکرد سفارش مارکت:

• وقتی شما یک سفارش مارکت ثبت میکنید، صرافی تلاش میکند تا سفارش شما را در اسرع وقت و بر اساس قیمت های موجود در لیست سفارشات (Order Book) اجرا کند.

• این نوع سفارش معمولاً برای معاملاتی استفاده میشود که نیاز به اجرای فوری دارند و تریدر تمایل دارد که دارایی را بلافاصله خریداری یا بفروشد.

مزایا و معایب سفارش مارکت:

• مزیت: اجرای سریع و بدون تأخیر سفارش.

• عیب: به دلیل نوسانات قیمت در بازار، ممکن است قیمت نهایی اجرای سفارش کمی متفاوت از قیمتی باشد که تریدر در لحظه ثبت سفارش مشاهده کرده است.

به طور کلی، سفارش مارکت برای مواقعی مناسب است که تریدر میخواهد مطمئن شود که سفارشش بلافاصله اجرا شود، حتی اگر این به معنای پذیرش قیمت های جاری بازار باشد

سفارش گذاری لیمیت limit

سفارش گذاری لیمیت (Limit Order) در معاملات ارز دیجیتال، نوعی دستور خرید یا فروش است که تنها زمانی اجرا میشود که قیمت بازار به قیمت مشخصشده توسط معامله گر برسد این نوع سفارش به معامله گر این امکان را میدهد که دارایی مورد نظر خود را در قیمت دلخواه خریداری یا بفروشد

نحوه کارکرد سفارش لیمیت:

• برای خرید: اگر معامله گر قیمتی پایینتر از قیمت فعلی بازار را برای خرید دارایی تعیین کند، سفارش لیمیت تنها زمانی اجرا میشود که قیمت بازار به آن سطح یا پایین تر برسد.

• برای فروش: اگر معامله گر قیمتی بالاتر از قیمت فعلی بازار را برای فروش دارایی تعیین کند، سفارش لیمیت تنها زمانی اجرا میشود که قیمت بازار به آن سطح یا بالاتر برسد.

مزایا و معایب سفارش لیمیت:

• مزیت: کنترل بیشتر بر قیمت خرید یا فروش، امکان خرید یا فروش در قیمتهای مطلوب.

• عیب: عدم تضمین برای اجرای سفارش، ممکن است قیمت به سطح مورد نظر نرسد و سفارش اجرا نشود.

سفارش لیمیت برای معامله گرانی مناسب است که مایل به انتظار برای رسیدن قیمت به سطح مورد نظر خود هستند و تمایل دارند که دارایی را فقط در قیمت مشخصی خریداری یا بفروشند

سفارش گذاری استاپ لیمیت stop limit

سفارش استاپ لیمیت (Stop Limit) یک نوع سفارش پیشرفته در بازارهای مالی است که به معامله گران اجازه میدهد تا با تعیین قیمت استاپ (Stop Price) و قیمت لیمیت (Limit Price)، کنترل بیشتری بر معاملات خود داشته باشند. قیمت استاپ نقطه ای است که در آن سفارش فعال میشود و به اوردر بوک اضافه میگردد. این قیمت به عنوان یک نوع حفاظت عمل میکند و معمولاً برای محدود کردن ضرر یا قفل کردن سود استفاده میشود.قیمت لیمیت قیمتی است که معامله گر مایل است در آن قیمت یا بهتر، خرید یا فروش انجام دهد. پس از فعال شدن سفارش با رسیدن به قیمت استاپ، سفارش لیمیت ثبت میشود و تنها زمانی اجرا میگردد که قیمت بازار به قیمت لیمیت یا بهتر از آن برسد

به عنوان مثال، اگر شما سهامی را به قیمت ۱۰۰ دلار دارید و میخواهید آن را در صورت کاهش قیمت به ۹۵ دلار بفروشید، میتوانید یک سفارش استاپ لیمیت با قیمت استاپ ۹۵ دلار و قیمت لیمیت ۹۴ دلار تنظیم کنید. در این صورت، اگر قیمت سهام به ۹۵ دلار برسد، یک سفارش فروش با قیمت لیمیت ۹۴ دلار به صورت خودکار ثبت میشود و تنها زمانی اجرا میگردد که قیمت به ۹۴ دلار یا پایین تر برسد

این نوع سفارش به معامله گران کمک میکند تا ریسک های خود را مدیریت کنند و از ضررهای بزرگ جلوگیری نمایند. همچنین، این امکان را فراهم می آورد که در صورت تحقق شرایط مورد نظر، معاملات به صورت خودکار و بدون نیاز به نظارت دائمی انجام شوند

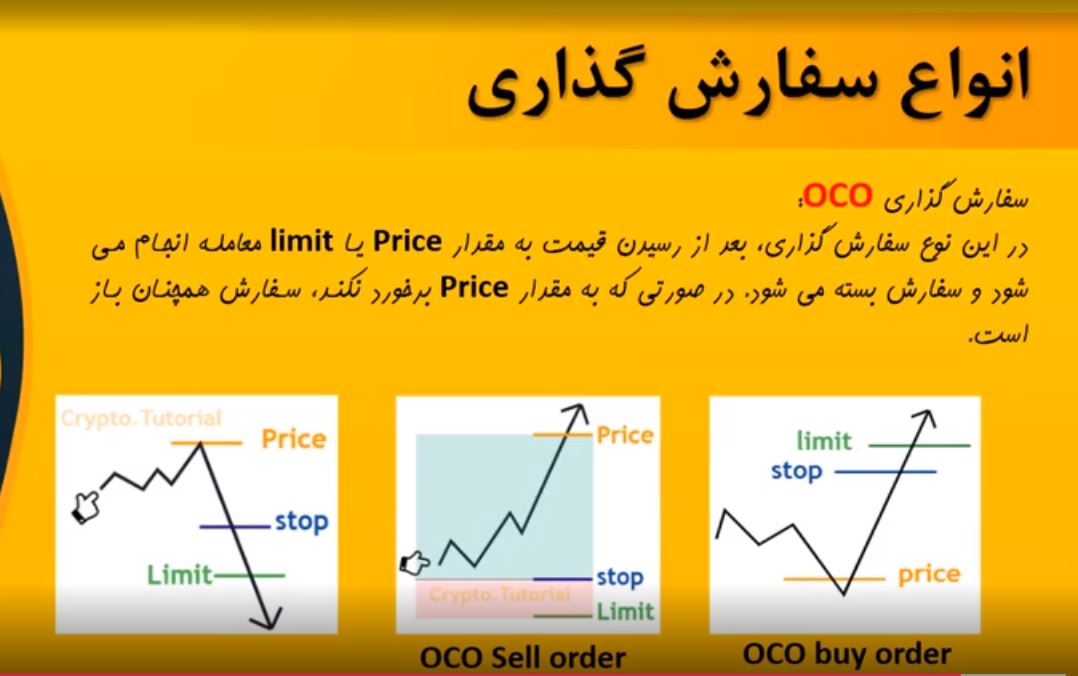

سفارش گذاری او سی او oco

این سفارش دارای دو دستور برای معامله است یعنی دو قیمت به عنوان قیمت انجام معامله در نظر گرفته میشود و دستور گذاشته میشود که اگر به این دو قیمت رسید معامله انجام شود حال این معامله یا خرید است و یا فروش.

• دو استراتژی معاملاتی متفاوت را همزمان دنبال کنند.

سه قیمت در این نوع سفارش گذاری باید مشخص شود :

حد سود take profit

حد سود یا Take Profit (TP)، یک ابزار مدیریت ریسک در معاملات مالی است که به معامله گران اجازه میدهد تا سود مورد نظر خود را از یک معامله باز قفل کنند با تعیین یک قیمت مشخص برای حد سود، معامله گر تصمیم میگیرد که در صورت رسیدن قیمت بازار به آن سطح، معامله به صورت خودکار بسته شود و سود محقق شود

به عنوان مثال، اگر شما بیت کوین را به قیمت ۴۰,۰۰۰ دلار خریداری کرده اید و انتظار دارید که قیمت آن به ۴۵,۰۰۰ دلار برسد، میتوانید حد سود را در قیمت ۴۵,۰۰۰ دلار تنظیم کنید. در این صورت، اگر قیمت بیت کوین به این سطح برسد، سفارش شما به صورت خودکار اجرا شده و معامله با سود بسته میشود

حد ضرر stop loss

حد ضرر یا Stop Loss (SL)، یک ابزار مدیریت ریسک در معاملات مالی است که به معامله گران اجازه میدهد تا ضررهای خود را محدود کنند با تعیین یک قیمت مشخص برای حد ضرر، معامله گر تصمیم میگیرد که در صورت رسیدن قیمت بازار به آن سطح، معامله به صورت خودکار بسته شود و از ضررهای بیشتر جلوگیری شود

به عنوان مثال، اگر شما سهامی را به قیمت ۱۰۰ دلار خریداری کردهاید و نمی خواهید بیش از ۵ درصد ضرر کنید، میتوانید حد ضرر را در قیمت ۹۵ دلار تنظیم کنید. در این صورت، اگر قیمت سهام به ۹۵ دلار برسد، سفارش شما به صورت خودکار اجرا شده و معامله بسته میشود تا از ضررهای بیشتر جلوگیری شود

استفاده از حد ضرر به معامله گران کمک میکند تا:

• ریسکهای معاملاتی خود را مدیریت کنند.

• از ضررهای بزرگ که ممکن است در نتیجه نوسانات بازار ایجاد شود، جلوگیری کنند.

• معاملات خود را بدون نیاز به نظارت دائمی مدیریت کنند.

معمولاً حد ضرر به همراه حد سود یا Take Profit (TP) استفاده میشود تا معامله گران بتوانند هم سودهای خود را قفل کنند و هم از ضررهای بزرگ جلوگیری کنند

منبع