جریان نقدینگی نماد

جدید

اگر میخوای پیشنهادات الگوریتم هوشمند رو در سامانه استراتژی ها ببینی یا بزن روی لینک یا از منوی آپشن (سامانه هوشمند) رو انتخاب کن.

بیشترین سود در استراتژی قلاده : سود ما زمانی بیشینه است که قیمت از نقطه سر به سری رو به بالا حرکت کند. لازم به ذکر است که سود در این استراتژی محدود است.

بیشترین زیان در استراتژی قلاده: زیان ما زمانی بیشینه است که قیمت از قیمت سر به سری رو به پایین حرکت کند. لازم به ذکر است که زیان در این استراتژی محدود است.

پیچیدگی استراتژی در استراتژی قلاده: سطح استراتژی قلاده از نوع پیشرفته می باشد.

نکته در استراتژی قلاده: اگر اختیار فروش بی تفاوت از همان سهم نبود، میتوانید از put otm استفاده کنید.

شرایط استفاده از استراتژی قلاده: به دلیل داشتن سهم پایه، فروش کال از نوع پوشش ریسک محسوب میشود.این استراتژی ترکیب covered call و protective put است.

نقطه سر به سری: نقطه سر به سری در استراتژی قلاده به صورت زیر است:پریمیوم پرداختی +قیمت سهم پایه - پریمیوم دریافتی

پوزیشن های استراتژی قلاده

|

پوزیشن ها |

دستورات |

1call/1put/1000stock |

|

|

Buy 1000stock |

سهم پایه |

||

|

Sell 1 OTM Call |

اختیار خرید |

||

|

Buy 1 ATM PUT |

اختیار فروش |

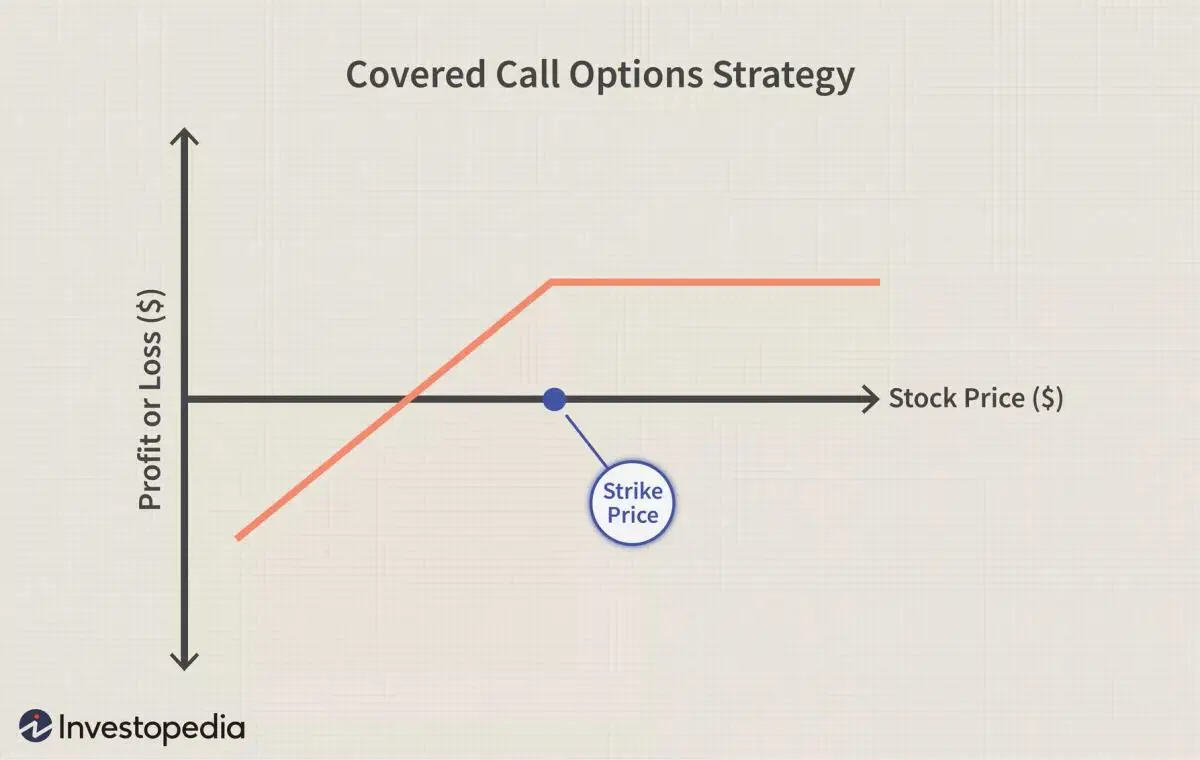

در اختیارخرید ، اولین و ساده ترین استراتژی خرید یک اختیارمعامله، خرید های تحت پوشش می باشد ( یک سرمایه گذار بدون داشتن دارایی پایه، اختیارخریدش را در بازار آزاد می فروشد). به علاوه می توان یک خرید اولیه ی تحت پوشش یا یک خرید را تنظیم نمود. این امر یک استراتژی بسیار پرطرفدار است؛ زیرا باعث درآمدزایی می شود و فقط خطر طولانی نگه داشتن سهام را کاهش می دهد.معامله این گونه است که شما باید مایل باشید سهام خود را با یک قیمت مشخص به نام قیمت اعمال بفروشید. برای اجرای این استراتژی ، سهام اصلی را خریداری می کنید و به طور همزمان اختیار خرید همان سهام را می فروشید.به عنوان مثال، فرض کنید یک سرمایه گذار، از اختیار خرید در سهامی استفاده می کند که نمایانگر 1000 سهم در هر اختیار خرید است. به ازای هر 1000 سهم که سرمایه گذار خریداری می کند ، به طور همزمان یک اختیار خرید در برابر آن می فروشد. از این استراتژی به عنوان یک خرید تحت پوشش یاد می شود؛ زیرا در صورت افزایش سریع قیمت سهام ، فروش اختیار خرید این سرمایه گذار تحت پوشش موقعیت سهام قرار می گیرد.وقتی سرمایه گذارانی که قصد سرمایه گذاری کوتاه مدت دارند و نظر خنثی در مورد جهت آن داشته باشند ، ممکن است استفاده از این استراتژی را انتخاب کنند. آنها ممکن است به دنبال درآمدزایی از طریق فروش اختیار خرید یا محافظت در برابر کاهش احتمالی ارزش سهام پایه باشند.در نمودار سود و زیان (P&L) بالا، مشاهده می کنید که با افزایش قیمت سهام، زیان حاصل از خرید با موقعیت سهام فروش جبران می شود. از آنجا که سرمایه گذار با فروش یک اختیار خرید ،پرمیوم دریافت می کند و زمانی که سهام از طریق قیمت اعمال به سمت بالا حرکت می کند ، پرمیومی که دریافت کردند به آنها امکان می دهد سهام خود را در سطح بالاتر از قیمت اعمال به فروش برسانند: قیمت اعمال به علاوه پرمیوم . نمودار P&L خرید تحت پوشش، شباهت زیادی به نمودار خرید P&L و nacked دارد.

بر اساس استراتژی اختیار فروش همبسته ، سرمایه گذار یک دارایی را خریداری می کند - مثلاً سهمی از سهام - و همزمان اختیار فروش(put option) برای تعداد سهامی معادل با آن را نیز میخرید. دارنده اختیار معامله، حق فروش سهام با «قیمت اعمال» را خواهد داشت و ارزش هر قرارداد برابر با 1000 سهم خواهد بود.یک سرمایه گذار میتواند از این استراتژی به عنوان روشی برای مقابله با ریسک تنزل قیمت در دوره مالکیت سهام استفاده کند. کارکرد این استراتژی شبیه بیمه نامه است. یعنی در صورت افت شدید قیمت سهام ، یک حداقل قیمت تضمین خواهد شد.به عنوان مثال ، تصور کنید یک سرمایه گذار 1000 سهم سهام خریده و به طور همزمان یک برگه «اختیار فروش» را نیز خریداری میکند. این استراتژی میتواند برای این سرمایه گذار جذابیت داشته باشد، چرا که در صورت نوسانات منفی در قیمت سهام ، سهام او در مقابل تنزل قیمت محافظت خواهد شد. در عین حال، در صورت افزایش ارزش سهام نیز این این سرمایه گذار می تواند از نوسانات صعودی قیمت سهام منتفع شود. تنها عیب این راهبرد در این است که اگر قیمت سهام کاهش پیدا نکند، پرمیومی که سرمایه گذار برای خرید اختیار معامله پرداخته است هدر میرود.در نمودار سود و زیان فوق، خط چین موقعیت خرید را نشان میدهد. با تلفیق موقعیت خرید و اختیار فروش میبینید که با کاهش قیمت سهام ، مقدار ضرر و زیان محدود خواهد شد. با این وجود صاحب سهام می تواند در روند صعودی قیمتها بیش از مبلغی که در قرارداد اختیار فروش ذکر شده شرکت کند [و از افزایش قیمت منتفع شود]. نمودار سود و زیان یک قرارداد اختیار فروش همبسته شبیه به نمودار سود و زیان قرارداد اختیار خریداست.

استراتژی گلوبند محافظ از طریق خرید اختیار فروش با قیمتی پاببن تراز قیمت بازار و همزمان انعقاد یک قراردادفروش اختیار خرید با قیمتی بالاتر از قیمت بازار، اجرایی میشود. هر دو تاریخ انقضا و دارایی پایه باید یکسان باشند. این استراتژی معمولاً توسط سرمایهگذارانی به کار برده میشود که پس از یک موقعیت خرید در بورس، سود قابل ملاحظهای کسب کرده باشند. این استراتژی به سرمایهگذار امکان میدهد که از ارزش سهام در برابر تنزل قیمت محافظت کند چرا که اختیار فروش در بازار نزولی باعث میشود که بتوان قیمت فروش احتمالی را در یکجا متوقف کرد. با این وجود، نقطه ضعف این روش آنست که شاید این سرمایهگذار مجبور شود سهام خود را [هرچند] با قیمتی بالاتر بفروشد، ولی به همین دلیل فرصت سوآوری احتمالی بیشتر را از دست بدهد.به عنوان مثال، تصور کنید اگر یک سرمایهگذار در موقعیت خرید 1000 سهم شرکت آی بی ام با قیمت 50 دلار قرار داشته باشد و تصور کنید که ارزش سهام آی بی ام از اول ژانویه به 100 دلار صعود میکند. این سرمایهگذار میتواند استراتژی گلوبند محافظ را اینطور اجرا کند: اختیار خرید سهام آی بی ام را به قیمت 105 دلار در مارس بفروشد و همزمان یک اختیار فروش 95 دلاری سهام آی بی ام در مارس را بخرد. این معاملهگر تا زمان سررسید این قراردادها خودش را نسبت به قیمت زیر 95 دلار محافظت کرده است. نقطه ضعف این معامله آن است که اگر آی بی ام تا قبل از انقضای قرارداد با آن نرخ معامله کند، شاید این سرمایهگذاران مجبور شوند سهام خودشان را به قیمت 105 دلار بفروشند.در نمودار سود و زیان فوق میبینید که راهبرد گلوبند محافظ تلفیقی از راهبرد خرید اختیار فروش در بازار نزولی (لانگ پوت) و فروش اختیار خرید تحت پوشش است. این یک راهبرد معاملاتی خنثی است یعنی سرمایهگذار در برابر سقوط قیمت سهام محافظت خواهد شد. نقطه ضعف این راهبرد آنست که شاید سرمایهگذار مجبور شود سهام موقعیت خرید را به قیمت توافقی اختیار خرید بفروشد. با این وجود، احتمالاً سرمایهگذار از این وضعیت راضی خواهد بود چرا که قبلاً سود خودش را در ارزش سهام پایه برده است.

استراتژی اختیار خرید استرادل زمانی رخ میدهد که یک سرمایهگذار به صورت همزمان یک اختیار خرید و یک اختیار فروش را روی یک دارایی پایه یکسان، با «قیمت اعمال» یکسان و تاریخ انقضای یکسان خریداری کند. سرمایهگذار معمولاً زمانی از این استراتژی استفاده میکند که معتقد باشد که ارزش دارایی پایه به زودی به میزان چشمگیری از یک بازه معین تجاوز خواهد کرد، ولی دقیقاً نمیداند که جهت این تغییر به کدام سمت خواهد بود. به لحاظ نظری این استراتژی به سرمایهگذار این امکان را میدهد که عایدی نامحدود داشته باشد. در عین حال، حداکثر زیانی که متوجه این سرمایه گذار است محدود میشود به هزینه انعقاد این دو قرارداد اختیار معامله.در نمودار سود و زیان به نقاط سربهسر توجه کنید. این استراتژی زمانی که نوسان قیمت سهام به یک سمت بسیار زیاد باشد سودآور خواهد بود. برای سرمایهگذار مهم نیست که این نوسان صعودی باشد یا نزولی بلکه تنها کافی است که به اندازه کافی بزرگ باشد تا قیمت پرداختی بابت قراردادهای اختیار معامله را پوشش داده و سود ایجاد کند.

در استراتژی کرکس آهنی ، سرمایهگذار به طور همزمان یک دامنک فروش خیزان و یک دامنک خرید افتان را تصرف میکند. استراتژی کرکس آهنی اینگونه شکل میگیرد: فروش یک اختیار فروش با قیمت بالاتر از بازار و خرید یک اختیار فروش بالاتر از قیمت بازار با قیمت اعمال پایینتر (دامنک فروش خیزان) و فروش یک اختیار خرید با قیمت بالاتر از بازار و خرید یک اختیار خرید با قیمتی بالاتر از بازار و قیمت اعمال بالاتر (دامنک خرید افتان). تاریخ انقضا و دارایی پایه در تمام این اختیارات معامله یکسان است. معمولاً عرض دامنه اختیار خرید و اختیار فروش در این استراتژی با هم برابر است. این استراتژی برای سودآوری در یک بازار سهام با پویایی (نوسانات) سطح پایین طراحی شده و یک میزان عایدی خالص را تضمین میکند. بسیاری از معاملهگرها این استراتژی را به دلیل احتمال بالای کسب سود اندک آن به کار میگیرند.در نمودار سود و زیان فوق توجه داشته باشید که حداکثر عایدی زمانی ایجاد میشود که سهام در یک رنج معاملاتی نسبتاً طولانی حفظ شود. این استراتژی باعث میشود که سرمایهگذار کل اعتبار خالص دریافتی در هنگام انجام معامله را به دست آورد. هر قدر که دامنه نوسان سهام بیشتر باشد (پایینتر برای اختیار فروش بالاتر برای اختیار خرید)، میزان زیان بیشتر خواهد بود تا به حداکثر مقدار خود برسد. معمولاً حداکثر زیان به طور معناداری بیشتر از حداکثر عایدی است. به این ترتیب منطقی است که این استراتژی با احتمال بالای یک عایدی اندک به پایان برسد.

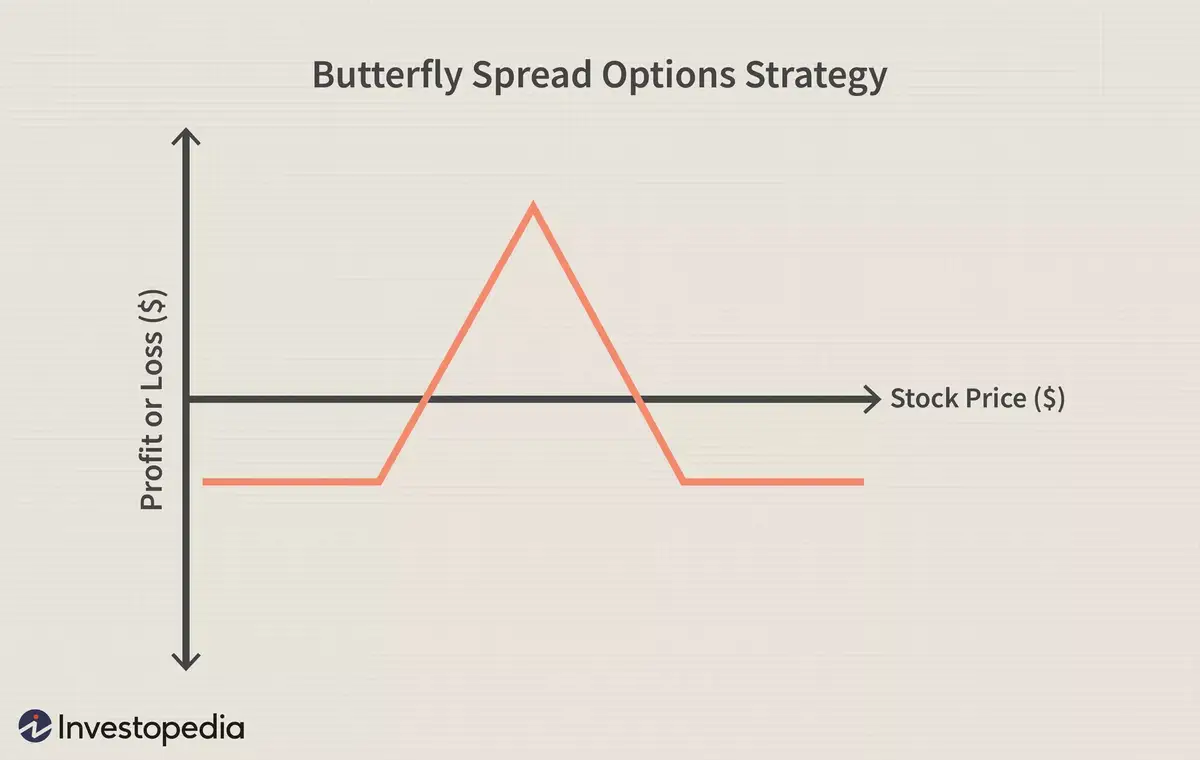

در استراتژی پروانه آهنی، سرمایهگذار یک اختیار فروش به قیمت بازار را میفروشد و یک اختیار فروش به قیمت بالاتر از بازار را میخرد. همزمان با این، یک اختیار خرید به قیمت بازار را میفروشد و یک اختیار خرید بالاتر از قیمت بازار را میخرد. تاریخ انقضا و دارایی پایه تمام اختیارات معامله یکسان است. اگرچه این استراتژی مشابه دامنک پروانه ای (اسپرد پروانهای) است، ولی از هر دو جفت اختیار خرید و اختیار فروش استفاده میکند.این استراتژی اصولاً ترکیبی است از فروش یک استرادل به قیمت بازار و خرید «بالهای» پشتیبان. شما میتوانید این ساختار را به صورت دو دامنک در نظر بگیرید. معمولاً عرض هر دو دامنک را مشابه هم درنظر میگیرند. اختیار خرید بالاتر از قیمت بازار در موقعیت خرید باعث میشود که سرمایهگذار در برابر افت نامحدود قیمت سهام محافظت شود. اختیار فروش بالاتر از قیمت بازار نیز سرمایهگذار را در برابر افت قیمت محافظت خواهد کرد (از قیمت اعمال اختیار فروش تا صفر). سود و زیان به یک دامنه معین محدود خواهند شد که به قیمت اعمال در قراردادهای اختیار معامله بستگی خواهد داشت. سرمایهگذاران به لیل درآمدی که این استراتژی تولید میکند و همچنین احتمال بیشتر سودآوری اندک آن در بازار غیرپویا (بدون نوسانات شدید) از آن استقبال میکنند. در نمودار سود و زیان فوق، توجه داشته باشید که حداکثر مقدار عاید زمانی حاصل میشود که سهام در دامنه قیمت اختیار خرید و اختیار فروش فروختهشده باقی بماند. حداکثر عایدی برابر است با کل مبلغ تضمین خالص پرداختی. حداکثر زیان زمانی اتفاق میافتد که قیمت سهام در سطحی بالاتر از قیمت اعمال اختیار خرید در موقعیت خرید و یا پایین تر از قیمت اعمال اختیار فروش در موقعیت حرکت کند.

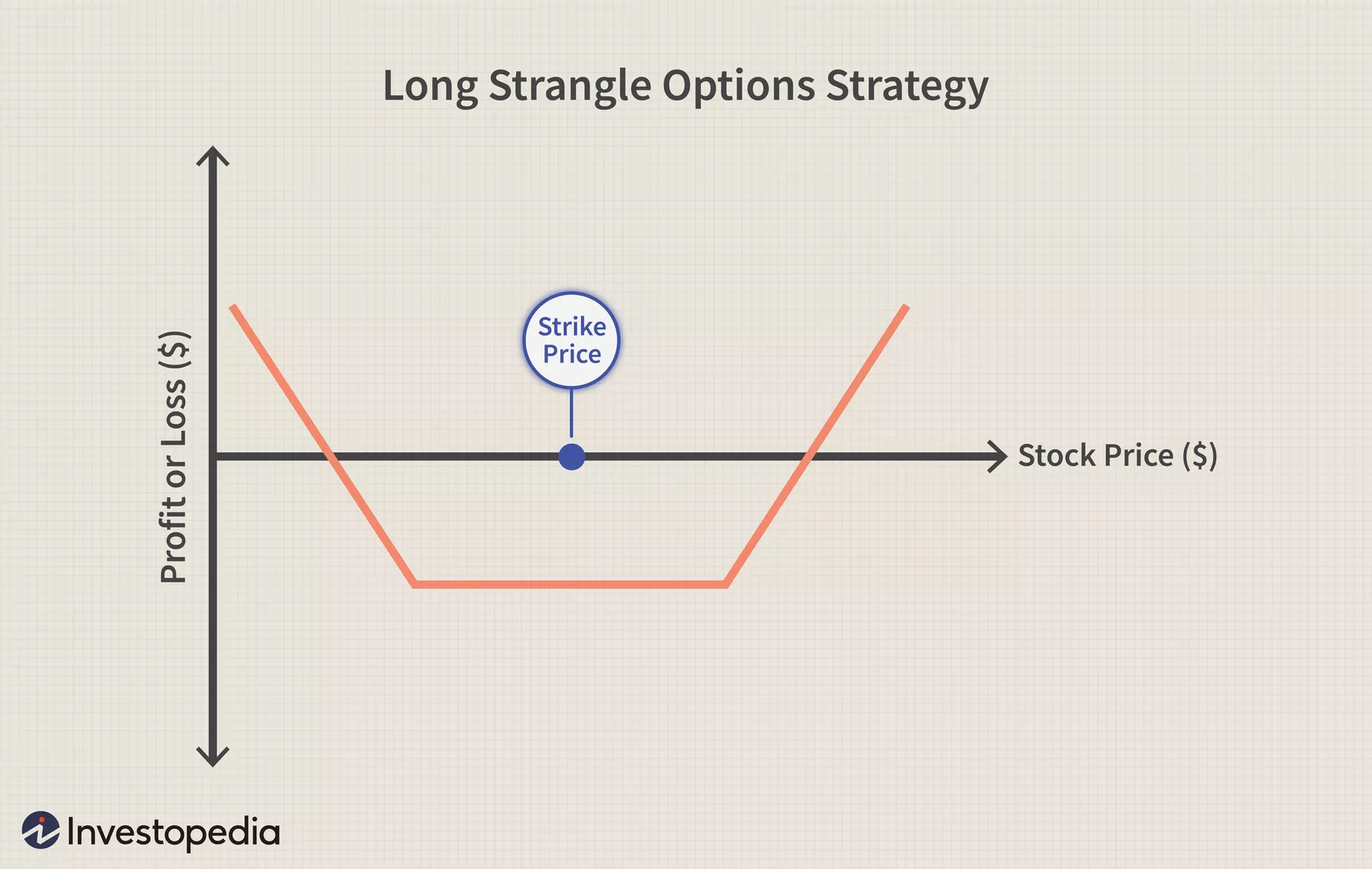

در استراتژی استرانگل خرید، سرمایهگذار یک اختیار خرید به قیمت بالاتر از قیمت بازار و یک اختیار فروش به قیمت بالاتر از قیمت بازار را به صورت همزمان روی یک داریی پایه یکسان و با تاریخ سررسید یکسان و قیمت اعمال متفاوت خریداری میکند. سرمایهگذاری که چنین راهبردی را انتخاب میکند معتقد است که قیمت دارایی پایه به شدت دچار نوسان خواهد شد ولی در مورد جهت این نوسان تردید دارد.به عنوان مثال، این استراتژی میتواند یک شرطبندی درباره اخبار مربوط به اعلان درآمد شرکت و یا رویدادی مرتبط با موافقت سازمان غذا و دارو درمورد سهام یک شرکت داروسازی باشد. ضرر این استراتژی محدود میشود به هزینه پرداختشده بابت خرید دو قرارداد اختیار معامله. استراتژی استرانگل، ارزانتر از استرادل است چرا که «اختیار معاملات» خریداری شده به قیمتی بالاتر از قیمت بازار هستند.در نمودار سود و زیان، به نقاط سربهسر توجه کنید. این استراتژی زمانی که نوسان قیمت سهام به یک سمت زیاد باشد سودآور خواهد بود. در این مورد نیز برای سرمایهگذار مهم نیست که نوسان قیمت سهام صعودی باشد یا نزولی، بلکه تنها کافی است که مقدار نوسان به اندازهای بزرگ باشد که بتواند قیمت پرداختی بابت خرید اختیارات معامله را پوشش داده و سود ایجاد کند.

استراتژیهای قبلی به تلفیقی از دو موقعیت یا قرارداد متفاوت نیاز داشتند. در استراتژی دامنک پروانهای موقعیت خرید با استفاده از اختیار خرید، سرمایهگذار دو استراتژی دامنک خیزان و دامنک افتان را با یکدیگر ترکیب میکند. در این حالت سه «قیمت اعمال» متفاوت به کار گرفته میشود. تمام اختیارات معامله روی یک دارایی پایه یکسان و تاریخ سررسید یکسان منعقد میشوند.به عنوان مثال، یک دامنک پروانهای اینطور شکل میگیرد: خرید یک اختیار خرید با قیمت اعمال کمتر از قیمت بازار، و همزمان فروش دو« اختیار خرید» با قیمت بازار و خرید یک اختیار خرید با قیمت بالاتر از قیمت بازار. در یک دامنک پروانهای متعادل، عرض بالها با یکدیگر برابر است. حالت این مثال را «پرواز خرید» مینامند و نتیجه آن یک بدهی خالص خواهد بود. سرمایهگذاری که این استراتژی را انتخاب کرده تصور میکند که قیمت سهام تا پیش از سررسید این قراردادها تغییر قابلملاحظهای نخواهد کرد.در نمودار سود و زیان فوق، توجه داشته باشید که حداکثر عایدی زمانی ایجاد میشود که قیمت سهام تا پایان تاریخ سررسید ثابت باقی بماند (به قیمت اعمال برابر با قیمت بازار). هرقدر که قیمت سهام از قیمت اعمال دور شود، تغییرات منفی در نمودار سود و زیان بزرگتر خواهد بود. حداکثر ضرر زمانی به وجود میآید که قیمت سهام در یک قیمت اعمال پایینتر باقی بماند (و یا قیمت سهام بالاتر از قیمت خرید اعمالی باقی بماند). این استراتژی هم صعود محدود و هم نزول محدود قیمت خواهد داشت.

یکی از ویژگی های مهم این استراتژی این است که سود خریدار اختیار خرید نامحدود است ولی زیان او محدود است به این توضیح که سود خریدار بستگی به میزان رشد سهم پایه دارد و هر چه رشد سهم پایه بیشتر باشد سود قرارداد اختیار معامله نیز بیشتر خواهد شد ولی زیان در این استراتژی محدود به پریمیوم پرداختی خواهد بود که در ابتدای معامله آپشن پرداخت میشود . نکته ای که خریدار اختیار خرید باید به آن توجه داشته باشد این است که حتما به قیمت سر به سری معامله خود توجه کند یعنی بداند که سهم به چه قیمتی برسد، اختیار معامله به قیمت سر به سری خواهد رسید . چرا که بعد از قیمت سر به سری هر مقدار که سهم روند صعودی داشته باشد سود خریدار اختیار خرید محسوب میشود و حتی میتواند قبل از تاریخ سر رسید از قرارداد اختیار معامله با سود خارج شود. قیمت سر به سری در اختیار معامله متفاوت است با بازار سهام چرا که خریدار اختیار معامله باید پولی را که به عنوان پریمیوم پرداخت کرده را نیز بتواند بدست بیاورد تا سر به سر واقعی نام بگیرید.

یکی از ویژگی های مهم این استراتژی این است که سود فروشنده اختیار معامله محدود است ولی زیان او نامحدود است . به این توضیح که سود او محدود به پریمیومی است که خریدار اختیار معامله پرداخت میکند ولی زیان او بستگی به روند بازار دارد یعنی اگر بازار روند صعودی داشته باشد فروشنده در زیان خواهد بود و هر چه بیشتر این صعود ادامه پیدا کند ، زیان فروشنده هم بیشتر خواهد بود . فروشنده باید مبلغی را به عنوان وجه تضمین نزد سازمان بورس بلوکه کند تا بتواند به عنوان فروشنده اختیار معامله معامله ای را انجام دهد . یعنی تا ضمانتی از سوی فروشنده گذاشته نشود سازمان بورس اجازه معامله را نخواهد داد . این تضمین میتواند هم نقدی باشد و هم سهم آن قرارداد اختیار معامله ، که سازمان آن را تا تاریخ سر رسید بلوکه میکند تا اگر خریدار درخواست اعمال داشت، بتواند معامله را تکمیل کند .فروشنده برای محاسبه وجه تضمینی که قرار است برای هر 1000سهم نزد سازمان به ودیعه قرار دهد میتواند به سایت tse.ir رفته و در قسمت ماشین حساب وجه تضمین با وارد کردن اطلاعات نماد ، قیمت وجه تضمین را بدست آورید.

وقتی در تحلیل سهم پایه به این نتیجه رسیدید که امکان ریزش سهم یا صعود سهم وجود دارد و شما قصد پوشش ریسک و محدود کردن زیان خود در معامله این قرارداد اختیار معامله را داشته باشید باید از این استراتژی استفاده کنید.در این استراتژی هم باید سهم پایه را خریداری کنید و هم باید اختیار خرید همان سهام پایه را فروخت چرا که اگر سهم از قیمت اعمال پایین تر برود دیگر خریدار اقدام به اعمال نخواهد کرد و ضرری که شامل حال شما خواهد شد به دلیل دریافت پریمیوم از خریدار کمتر خواهد شد و اگر قیمت سهم صعودی باشد و تا قبل از رسیدن به قیمت سر به سری خریدار که اعمال نخواهد کرد ، سود شما هم از سهم پایه خواهد بود و هم از پریمیومی که دریافت کرده اید و اگر قیمت سهم به بالاتر از قیمت سر به سری خریدار رسید یعنی قیمتی که خریدار در سود قرار گرفته است و امکان دارد که اعمال کند و فروشنده باید به ضمانت خود پایبند باشد . در این حالت اگر به تاریخ سر رسید رسیدیم و خریدار نیز اعمال کند شما باز هم میزان زیان خود را کم کرده اید چرا که هم پریمیوم دریافتی داشته اید و هم سهام خود را در سود فروخته ایدفرض کنید سهمی باشد که قیمت آن 1000تومان است و شما نمیدانید که آیا صعود خواهد کرد یا نزول خواهد کرد ؟ در این صورت هم سهام این نماد را خریداری کرده اید و هم اختیار خرید این نماد را فروخته اید . فرض کنید اختیار فروش شما به این شرح باشد : پریمیوم دریافتی شما 2میلیون تومان ،قیمت پریمیوم 200تومان (یعنی شما 10هزار حجم فروخته اید و پریمیوم 2 میلیونی دریافت کرده اید) ، قیمت اعمال 1500تومان و تاریخ سر رسید هم دو ماه آینده باشد . مقدار سهامی هم که شما در بازار بورس خریده اید 10 هزار برگه سهم است که معادل 10 میلیون تومان میشود چرا که هر برگه سهم 1000تومان بود.حالات مختلفی که امکان دارد رخ دهد در تاریخ سر رسید :

1 قیمت سهم تا تاریخ سر رسید (دوماه آینده) نزول کند و به 800تومان برسد:

در این فرض شما چون سهام را در قیمت 1000تومان خریداری کرده اید و الان به 800 تومان رسیده است در هر برگه سهم 200تومان زیان کرده اید یعنی 10هزار برگه سهم که شما خریدید را باید ضربدر 200تومان کنیم تا زیان شما در سهم مشخص شود که میشود 2 میلیون تومان زیان شما . ولی نکته مهم در این استراتژی اینجاست که شما با فروش اختیار خرید این نماد و دریافت 2 میلیون تومان پریمیوم از خریدار ، زیان خود را به صفر رساندید در واقع این استراتژی در زیان شما نوعی محافظت ایجاد کرده است و مانع از زیان شما شده است.نکته : باتوجه به عدم اعمال خریدار در این مواقع که سهم نزولی شده است و اختیار خرید در زیان است ، فروشنده میتواند با یک ترفند زیرکانه خود اختیار خرید را (که قیمت پریمیوم آن به کمترین حد خود رسیده است ) بفروشد و سهام خود یا پول نقد خود که به عنوان تضمین نزد سازمان بورس بلوکه شده بود را آزاد کند . در این صورت میتواند زود سهام خود را در بازار بورس به فروش رساند و از زیان بیشتر جلوگیری کند.

2 قیمت سهم تا تاریخ سر رسید ( دو ماه آینده ) صعود کند و به 1500تومان برسد :

در این فرض شما در هر برگه سهم به میزان 500 تومان سود کرده اید چرا که شما 10هزار برگه سهم را در قیمت 1000تومان خریداری کرده بودید و الان قیمت سهم به 1500 تومان رسیده است یعنی میزان سود شما در سهام 5 میلیون تومان است . ولی با توجه به اینکه شما با فروختن اختیار خرید همین سهم 2 میلیون تومان به عنوان پریمیوم دریافت کرده اید ، پس سود شما در واقع 7 میلیون خواهد بود . چرا که خریدار قطعا در قیمت 1500تومان اعمال نخواهد کرد چرا که در بازار سهام هم این نماد با قیمت 1500تومان در حال معامله است و در واقع این اختیار خرید به زیان خریدار شده است چرا که پریمیوم پرداخت کرده ولی از معامله استفاده نکرده است .

3 قیمت سهم تا تاریخ سر رسید ( دو ماه آینده ) به 2000تومان صعود کند :

در این فرض خریدار اختیار خرید اقدام به اعمال خواهد کرد یعنی از شما 10هزار برگه سهم را به قیمت 1500تومان طلب خواهد کرد و شما که 10هزار برگه سهم را در قیمت 1000تومان خریده اید باید به او 1500تومان بفروشید که او در بازار 2000تومان بفروشد و 500تومان سود کند . در این فرض شما باز هم در هر برگه سهم 500 تومان سود کردید یعنی 5میلیون تومان به علاوه اینکه شما پریمیوم دریافتی به مبلغ 2میلیون تومان هم داشته اید که مجموع سود شما به 7 میلیون خواهد رسید.نکته :اگر تا قبل از تاریخ سر رسید متوجه این مطلب شدید که سهم روند صعودی خواهد داشت میتوانید پیش از اعمال خریدار ، با خرید اختیار خریدی که قبلا فروخته اید ، خود را از معامله قبلی خارج کرده و ضمانتی که به عنوان وجه تضمین ، سازمان از شما گرفته است را ( حال چه تضمین شما سهام باشد یا وجه نقد) آزاد کنید و به سهام خود اجازه رشد بیشتری بدهید تا سود بیشتری کسب کنید .

زمانی که با تحلیل روند سهم پایه به این نتیجه رسیدید که امکان نزول سهم یا ریزش سهم بیشتر از صعود آن است باید از استراتژی PROYECTIVE PUT یعنی خرید اختیار فروش استفاده کنید و سهام پایه خود را بیمه کنید تا از زیان سنگین جلوگیری کرده باشید.در این استراتژی هم باید سهم پایه را خریداری کنید و هم اختیار فروش آن سهم را ، تا زمانی که روند سهم نزولی شد و همه در مقام فروشنده ظاهر شدند شما با زیان محدودی که قبلا به عنوان قیمت اعمال آنرا پذیرفته بودید از معامله خارج شوید. این استراتژی هم از زیان سنگین شما جلوگیری کرده و سهام شما را بیمه میکند و نیز مانع از گیر کردن شما در صف فروش شده و نگرانی شما را در این بخش از بین میبرد.با خرید اختیار فروش مبلغی را به عنوان پریمیوم باید پرداخت و حق فروش سهام را در اختیار گرفت پس در صورتی که روند سهم صعودی شد و بر خلاف پیش بینی ها از آب در آمد ، پرمیوم پرداختی به عنوان ضرر حساب خواهد شد . (البته در همه عرصه ها بیمه کردن هزینه بردار است)

فرض کنید که 10 هزار سهم را به قیمت 700تومان (یعنی مبلغ پرداختی شما بابت سهم 7 میلیون تومان است) خریده اید و پس از مدتی روند سهم به نقطه مقاومتی خودش رسیده ( فرض کنید نقطه مقاومتی سهم 1000تومان باشد یعنی سهم تا الان 300تومان سود داده است )و شما احتمال نزول سهم رابیشتر از صعود سهم خود میدهید ، از این رو اقدام به خرید اختیار فروش سهام خود میکنید .مشخصات اختیار فروشی که خریده اید به شرح زیر است :

قیمت پریمیوم : 200تومان حجم :10(10هزار) قیمت اعمال : 800تومان تاریخ سر رسید : دو ماه آینده

1 سهم روند نزولی پیدا کند

و در تاریخ سر رسید به قیمت 400 تومان برسد یعنی شما در هر برگه سهم که خریده اید 300 تومان زیان کرده اید که در مجموع 10 هزار برگه سهم که خریده اید میشود 3 میلیون تومان زیان شما از نزول سهم پایه . ولی واقعیت ماجرا این است که چون شما اختیار فروش این سهم را با قیمت اعمال 800 تومان خریده اید ، دیگر متحمل ضرر 3 میلیونی نخواهید شد بلکه باید هر برگه سهم را به فروشنده اختیار فروش ، 800تومان بفروشید و این یعنی شما مانع از آن شده اید که سودتان از بین برود و در قیمت 800تومان یعنی در 100تومان سود سهام خود را فروخته اید .ولی شما مبلغ 2 میلیون تومان هم بابت پرداخت پریمیوم دچار زیان شده اید.یعنی پریمیوم 2 میلیونی شما مانع از زیان 4 میلیونی شما شده است چرا که سهام خود را به قیمت 800تومان فروخته اید ولی اگر از این استراتژی استفاده نمیکردید باید سهام خود را به قیمت فعلی بازار یعنی 400 تومان بفروشید و حتی امکان دارد که این ریزش قیمت تا تاریخ سر رسید ادامه داشته باشد و شما متحمل زیان بیشتری شوید.

2 سهم روند صعودی پیدا کرده است

و تا تاریخ سر رسید به قیمت 1200تومان رسیده است .در این حالت شما در هر برگه سهم خود 500تومان سود کرده اید یعنی معادل 5 میلیون تومان ، البته باید مبلغ پرداختی خود بابت پریمیوم را کم کنید یعنی 2 میلیون از 5 میلیون شما کم میشود . ولی باز هم در مجموع شما 3 میلیون سود کرده اید . در این مواقع که بازار صعودی میشود و شما اختیار فروشی که خریده اید را اعمال نمیکنید ، مبلغ پرداختی شما به عنوان زیان شما محسوب خواهد شد البته ذکر این نکته خالی از لطف نیست که شما با خرید اختیار فروش سهام خود را بیمه کرده اید و این هزینه بیمه شما بوده است و بیمه در هر عرصه ای ممکن است بلا استفاده باشد و مبلغ پرداختی شما به بیمه گذار زیان محسوب شود .

این استراتژی برای زمانی است که بیمه کردن سهام توسط استراتژی PROYECTIVE PUT به صرفه نیست و باید دنبال راهکار جدیدی برای بیمه کردن سهام خود باشید.وقتی که در یک روند صعودی سود خوبی را از سهام خود دریافت کرده باشید و به دنبال کاهش ریسک و محافظت از سود خود باشید از استراتژِی قلاده میتوانید استفاده کنیدگفتیم که این استراتژی ترکیبی از دو استراتژی خرید اختیار فروش و فروش اختیار خرید است یعنی اعمالی که شما باید انجام دهید به شرح زیر است :

1) خرید سهم پایه 2) خرید اختیار فروش 3) فروش اختیار خرید

نکته : فروش اختیار خریدی که شما از این سهم انتخاب میکنید باید در حالت OTM باشد.(در زیان)

خرید اختیار فروش هم باید در حالت ATM باشد. (بی تفاوت) اگر ATM پیدا نشد میتوانید OTM بخرید .چرا که به ندرت حالت بی تفاوت خرید اختیار فروش پیدا میشودنکته : در این استراتژی سود و زیان هردو محدود هستند به دلیل استفاده از دو استراتژی مخالف هم که یکی سودش وابسته به صعود سهم است و دیگری سودش وابسته به نزول سهم استفرض کنید که سهمی را در قیمت 500تومان خریده اید و تا 1000 تومان هم صعود کرده باشد و حال در حالتی قراردارد که شما نمیخواهید سود خود را از دست بدهید و قصد بیمه سهام را دارید ولی از آنجا که اختیار فروش های در سود به صرفه نیستند برای خرید و نباید از استراتژی PROYECTIVE PUT استفاده کرد ، پس باید سراغ اختیار فروش های در زیان رفت که ارزان تر هستند چرا که دیگر ارزش ذاتی خود را از دست داده اند و فقط دارای ارزش زمانی هستند .حال سوال اینجاست که چرا باید فروش اختیار خرید هم در زیان باشد ؟جواب این است که در زیان بودن فروش اختیار خرید برای خریدار است نه برای فروشنده یعنی در یک قرارداد اختیار معامله اختیار خرید وقتی گفته میشود که این قرارداد در زیان است یا در سود است در واقع از دید خریدار به قرارداد نگاه میشود که حق اعمال دارد. چون اگر خرید اختیار خرید در زیان باشد ، خریدار اعمال نمیکند چرا که قیمت اعمال بالاتر از قیمت سهم پایه است ولی در مقابل فروشنده به دلیل دریافت پریمیوم و عدم اعمال خریدار در سود قراردارد پس به صرفه تر این است که فروش اختیار خرید هایی را انجام دهیم که در زیان باشند.پس در نهایت شما در این استراتژِی هم سهام خودرا بیمه کرده اید با خرید اختیار فروش و هم از سود پریمیوم فروش اختیار خرید استفاده کرده اید و التبه اگر قیمت سهم بین قیمت اعمال اختیار خرید و قیمت اعمال اختیار فروش و بالاتر از قیمتی که خود قبلا خریده بودید باشد شما بیشترین سود را میکنید مثلا اگر قیمت اعمال اختیار خریدی که فروخته اید 2000تومان باشد و قیمت اعمال اختیار فروشی که خریدید 1000تومان باشد و قیمت سهم الان 1500تومان باشد و قیمت سهم در زمان گذشته که شما خریداری کردید 500تومان باشد .، شما بیشترین سود را خواهید کرد چرا که وقتی در مقام فروشنده اختیار خرید با قیمت اعمال 2000تومان هستید ، پریمیوم دریافتی شما سود است و خریدار اعمال نخواهد کرد یعنی شما هم سود سهم خود را دارید که از 500تومان به 1500تومان رسیده است و هم سود پریمیوم دریافتی را دارید که از خریدار اختیار خرید گرفته اید و او اعمال نکرده است . و وقتی در مقام خریدار اختیار فروش 1000تومانی هستید شما سهامتان را بیمه کرده اید این خود سود بزرگی است .

این استراتژی یکی از بهترین استراتژِی های بازار آپشن است که به شما در بازار های نزولی و صعودی سود نامحدود عرضه میکند و زیان شما در این استراتژی محدود به یک بازه قیمتی خواهد بود . این استراتژِی زمانی مورد استفاده قرار میگیرد که سهم نوسانی بوده و آینده ی قابل پیش بینی ندارد یعنی امکان دارد نزول یا صعود داشته باشد .

شرایطی که در این استراتژِی باید مورد توجه و رعایت قرار بگیرد از این قرار است :

1)زیان شما محدود و سود شما نامحدود است

2)روند سهم باید غیر قابل پیش بینی باشد و پرنوسان

3)باید در مقام خریدار اختیار خرید (long call) و خریدار اختیار فروش (long put) باشید

4)قراردادهایی که انتخاب میکنید باید هر دو یک شماره و قیمت اعمال و تاریخ سر رسید داشته باشند

5) مهم نیست که اختیار معامله ها در سود باشند یا در زیان یعنی OTM یا ITM باشند

6) محدوده زیان در این استراتژِی بین دو قیمت سربه سری هر اختیار معامله خواهد بود

7)فراتر از محدوده قیمتی که محدوده زیان است ، هر چه سهم بالاتر یا پایین تر برود سود بیشتر خواهد شد.

8)راه بدست آوردن قیمت سر به سری هر دو اختیار معامله متفاوت است مثلا در اختیار خرید باید قیمت اعمال به علاوه قیمت پریمیوم پرداختی شما گردد تا قیمت سر به سری بدست آید البته در این استراتژِی چون ترکیبی است باید قیمت پریمیومی که بابت خرید اختیار فروش دادید را هم جمع بزنید

یعنی میشود ← قیمت اعمال + قیمت پریمیوم اختیار خرید + قیمت پریمیوم اختیار فروش = قیمت سربه سری اختیار خرید

در اختیار فروش باید برعکس اختیار خرید محاسبه کرد یعنی با کم کردن قیمت پریمیوم ها از قیمت اعمال قیمت سر به سری بدست میآید .

به عبارت دیگر ← قیمت اعمال -قیمت پریمیوم اختیار خرید - قیمت پریمیوم اختیار فروش = قیمت سربه سری اختیار فروش

قیمتی که این دو فرمول بدست میاورند محدوده زیان شما در این استراتژی خواهد بود.

فرض کنید سهمی انتخاب کرده اید که پرنوسان و غیر قابل پیش بینی است و قرار است از استراتژی لانگ استرادل استفاده کنید .مشخصات سهام و اختیار هایی که خریده اید به شرح زیر است :

قیمت سهم پایه :2300 قیمت احتمالی سهم : متغیر قیمت اعمال 2000

پریمیوم پرداختی برای اختیار خرید :23 پریمیوم پرداختی برای اختیار فروش: 390

همه قیمت ها به تومان است .

حال باید حالات مختلفی که تا تاریخ سر رسید برای قیمت احتمالی میتواند رخ دهد را بررسی کنیم:

ابتدا باید محدوده قیمتی که زیان در آن محدوده رخ میدهد را بدست آوریم .یعنی قیمت سر به سری اختیار خرید و قیمت سر به سری اختیار فروش که محدوده بین قیمت 2413 و 1587 خواهد بود یعنی اگر قیمت بین این دو عدد باشد این استراتژی زیان آور است.

با توجه به محدوده زیان که بدست آمد مشخص شد که در قیمت 3000تومان ما در سود هستیم اما چه مقدار سود و چرا ؟

وقتی قیمت به 3000تومان رسیده است و شما سهم را در قیمت 2300تومان خریده اید این یعنی شما در سود هستید و با اعمال خرید اختیار خرید میتوانید هر برگه سهم را به قیمت 2000تومان از فروشنده بخرید و در بازار به قیمت 3000تومان بفروشید . ولی شما باید از سود خود پریمیوم هایی که پرداخت کرده اید را کم کنید یعنی

287=1000-23-390 یعنی شما در هر برگه سهم 587تومان سود کرده اید

در این حالت که روند سهم صعودی بوده و قیمت بالاتر از قیمت اعمال شده است شما که خریدار اختیار فروش بوده اید و پریمیوم پرداخت کرده اید متحمل زیان خواهید شد چرا که اعمال نخواهید کرد. و زیان شما پریمیوم های پرداختی است.

در این حالت این استراتژی در زیان است چرا که داخل در محدوده قیمتی زیان میباشد .اما چرا در زیان است و چقدر در زیان است؟

قیمت سهم پایه 2300تومان بوده و الان به 2000تومان رسیده است از طرفی با پرداخت پریمیوم ها زیان بیشتری وارد بر این استراژی خواهد شد یعنی علاوه بر 300 تومان زیان باید زیان 23 و 390 تومانی پریمیوم ها اضافه شوند که در مجموع میشود 713 تومان در هر برگه سهم

در این حالت دوباره استراتژِی وارد سود خواهد شد اگر چه سهم پایه از 2300تومان به 1000تومان رسیده باشد . اما سوال تکراری این است که چرا و چگونه این سود حاصل میشود؟

از آنجا که قیمت اعمال قراردادهای اختیار معامله در استراتژِی لانگ استرادل باید یکی باشد و در مثالی که زده شده است قیمت اعمال 2000تومان است باید به نکات زیر توجه شود:

نکته اول اینکه پریمیومی که بابت خرید اختیار خرید پرداخت کرده اید را باید به عنوان زیان حساب کنید چرا که وقتی قیمت سهم به 1000تومان رسیده است یعنی شما میتوانید سهام را به قیمت کمتر از قیمت اعمال در قرارداد که 2000تومان است تهیه کنید پس اعمال نخواهید کرد.

نکته دوم این است که شما با خرید اختیار فروش با قیمت اعمال 2000تومان سهام خود را بیمه کرده اید و در واقع نگرانی بابت پایین رفتن سهام خود در نمودارقیمتی نیستید پس وقتی که قیمت سهم پایه به 1000تومان رسید شما میتوانید با اعمال اختیار فروشی که خریده اید ، هر برگه سهم به فروشنده 2000تومان بفروشید یعنی در هر برگه سهم شما 1000تومان سود خواهید کرد البته باید پریمیوم هایی که پرداخت کرده اید را هم از سود کم کنید تا سود واقعی بدست آید یعنی

1000-23-390=587 تومان سود شما از هر برگه سهم در این استراتژی که استفاده کرده اید .

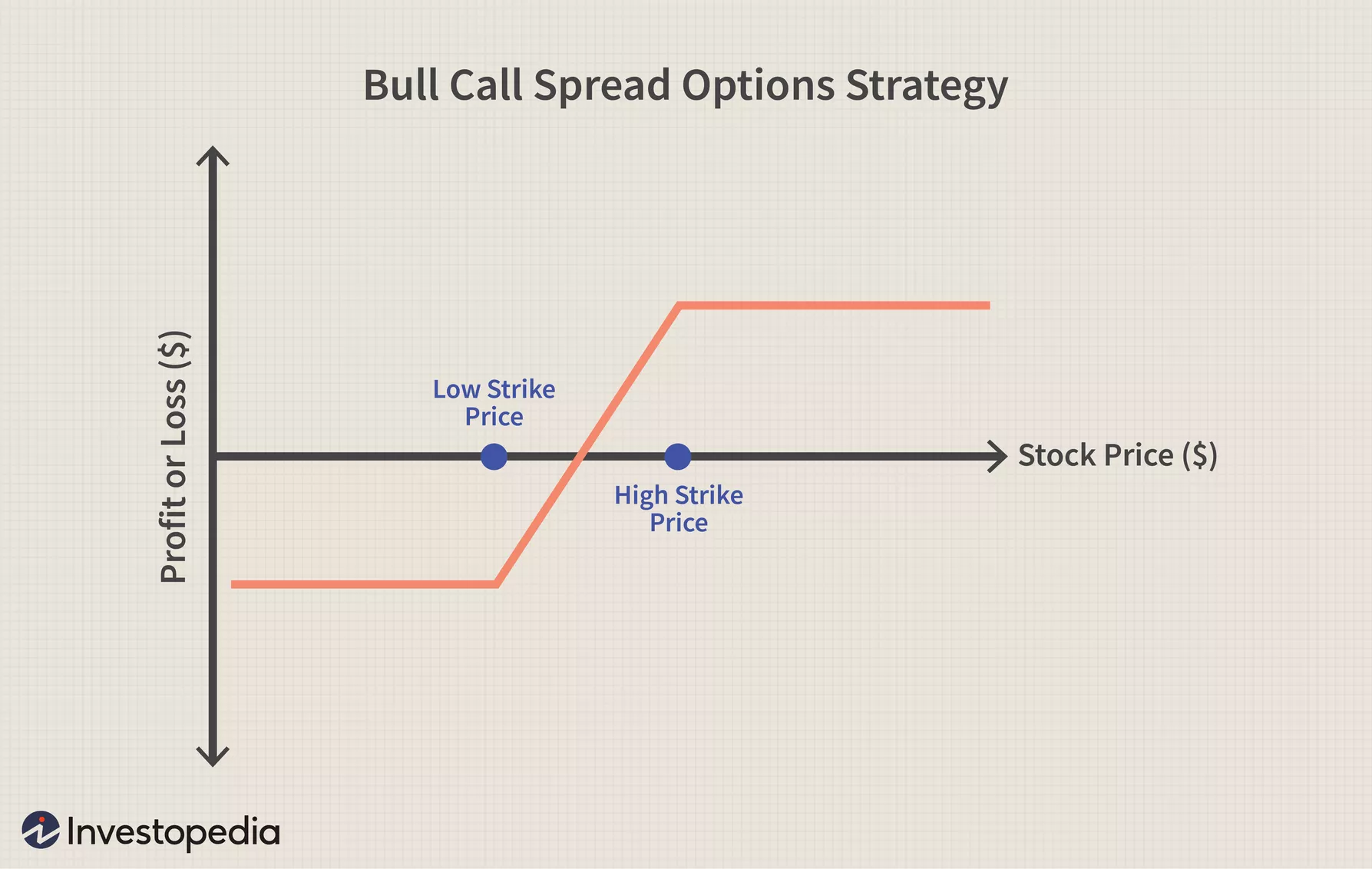

در استراتژی دامنک خیزان (اسپرد گاوی) اختیار خرید، سرمایهگذار تعدادی حق اختیار خرید را با یک «قیمت اعمال» معین خریداری میکند و همزمان همان تعداد حق اختیار خرید را با یک «قیمت اعمال» بالاتر میفروشد. تاریخ انقضا و دارایی پایه در هر دو اختیار خرید یکسان خواهد بود. این استراتژی اسپرد عمودی معمولاً زمانی به کار میرود که سرمایهگذار احساس میکند در روند صعودی قیمتها قرار گرفته و انتظار افزایش ملایم قیمت دارایی پایه خود را دارد. سرمایهگذار با به کارگیری این استراتژی میتواند صعود قیمت را محدود کند و در عین حال هزینه کمتری بابت این تضمین پرداخت کند (در مقایسه با خرید یکجای اختیار خرید فاقد پوشش).نمودارسود و زیان فوق نشان میدهد که این یک استراتژی صعودی (بولیش) است. با اجرای موفقیتآمیز این استراتژی، سودآوری معامله به افزایش قیمت سهام بستگی خواهد داشت. باید توجه داشت که در استراتژی دامنک خیزان (اسپرد گاوی) افزایش قیمت سهام محدود خواهد شد (علیرغم اینکه مبلغ پرداختی برای خرید حق اختیار معامله کاهش مییابد). زمانی که حق اختیار خرید یکجا گران باشد، یک روش برای جبران قیمت حق اختیار معامله (پرمیوم) فروش حق اختیار خرید با قیمتی بالاتر است. به این ترتیب، استراتژی دامنک خیزان شکل میگیرد

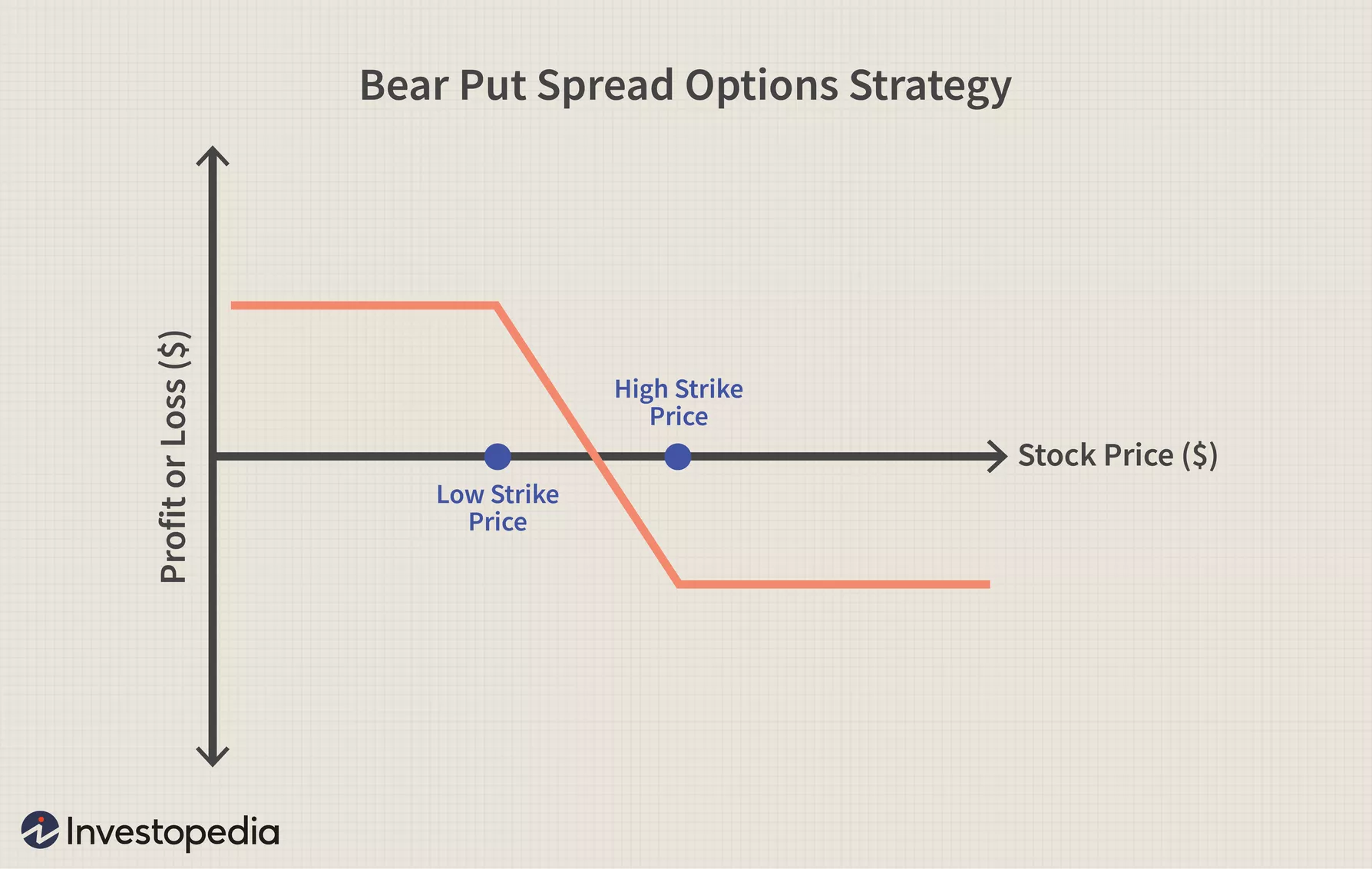

استراتژی دامنک افتان اختیار فروش (اسپرد خرس) نیز نوعی دیگر از اسپردهای عمودی است. در این حالت، سرمایهگذار حق اختیار فروش سهام را با یک قیمت اعمال معین خریداری میکند و همزمان همان تعداد حق فروش را با قیمتی پایینتر میفروشد. تاریخ انقضا و دارایی پایه در هر دو اختیار فروش یکسان خواهد بود. این استراتژی زمانی به کار میرود که معاملهگر احساس میکند بازار روندی نزولی دارد و انتظار دارد که ارزش دارایی پایه او کاهش یابد. این استراتژی زیان را محدود کرده و در عوض عایدی را هم کاهش میدهد.در نمودار سود و زیان فوق مشاهده میکنید که این یک استراتژی نزولی (bearish) است. برای اجرای موفقیتآمیز این راهبرد، باید قیمت سهام کاهش پیدا کند. با اتخاذ راهبرد دامنک افتان اختیار فروش، پتانسیل رشد قیمت سهام شما محدود خواهد شد، ولی مقدار مبلغ پرداختی برای دریافت این تضمین کاهش مییابد. اگر خرید یکجای اختیار فروش گران باشد، یک روش برای جبران این هزینه بالا، فروش حق فروش با «قیمت اعمال» پایینتر است. به این ترتیب، دامنک افتان اختیار فروش شکل میگیرد.