جریان نقدینگی نماد

جدیدمقدماتی

رایگان

3

1404/01/18

1404/01/18

واژه «اندیکاتور»، به معنای «شاخص» یا «نشانگر» است.یعنی اگر به این ابزار در نمودار دقت کنید خواهی دید که هر یک از انواع اندیکاتورها به عنوان یک شاخص و نشانگر از جهت حجم معاملات یا روند نمودار میباشد. اندیکاتور ابزاری است برای انجام تحلیل تکنیکال که یک تحلیلگر بنا بر استراتژی خود از تعدادی از این اندیکاتورها استفاده می کند. اندیکاتور از ابزاری هست که تحلیلگران بازارهای مالی ازش داخل نمودار استفاده میکننند که باعث میشه آینده سهم رو پیش بینی کنن و یا اینکه نقاط حساس مالی رو شناسایی کنن تو این صفحه چند مقاله گذاشته شده که اندیکاتورهای مختلفی رو آموزش داده. فقط باید بری پایین صفحه و آموزش رایگان رو استفاده کنی.

اندیکاتورها با تحلیل اطلاعاتی مثل قیمت، حجم معاملات ، قدرت خریدار و فروشنده، بالاترین قیمت و پایین ترین قیمت ، تغییر قیمت در بازه زمانی مشخص و....اقدام به ارائه داده هایی میکنند که میتواند برای یک تحلیلگر حائز اهمیت باشد. دریک تقسیم بندی میتوان اندیکاتورها را به سه دسته ی اندیکاتور تاخیری ، اندیکاتور پیرو و اندیکاتور پیشرو تقسیم کرد. که هر یک از این اندیکاتورها با توجه به قسمتی از اطلاعات نمودار، داده جدیدی را ارائه میدهد . که اغلب مانند خطوطی در نمودار قابل رویت هستند. کشیدن خطوط روند معتبر ، یافتن پیوتهای ماژور و مینور، شناخت اشباع خرید و اشباع فروش ، شناخت تغییرروند در نمودار، رسم خطوط حمایت و خطوط مقاومت ، شناخت انواع واگرایی ها و کاربردهای دیگر را میتوان از اندیکاتورها استفاده کرد.

مقالاتی که داخل این صفحه بارگذاری شده است به طور تیتروار اشاره میشود تا شما عزیزان آشنا شوید.

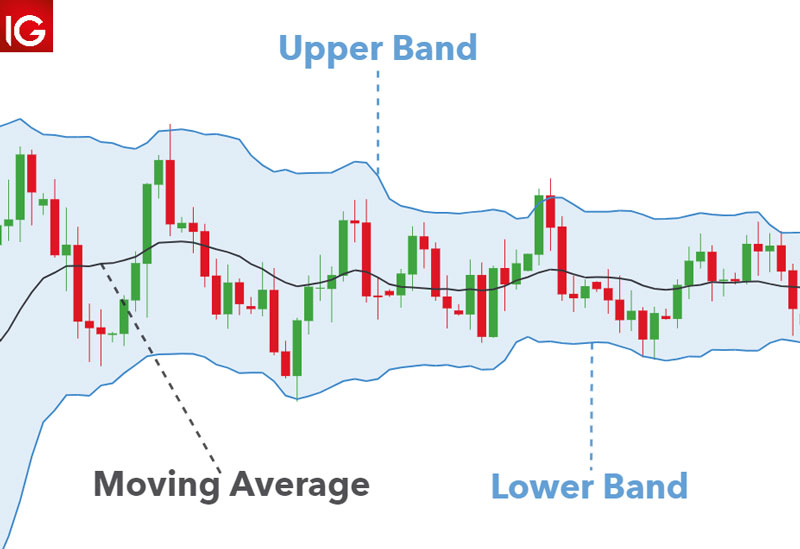

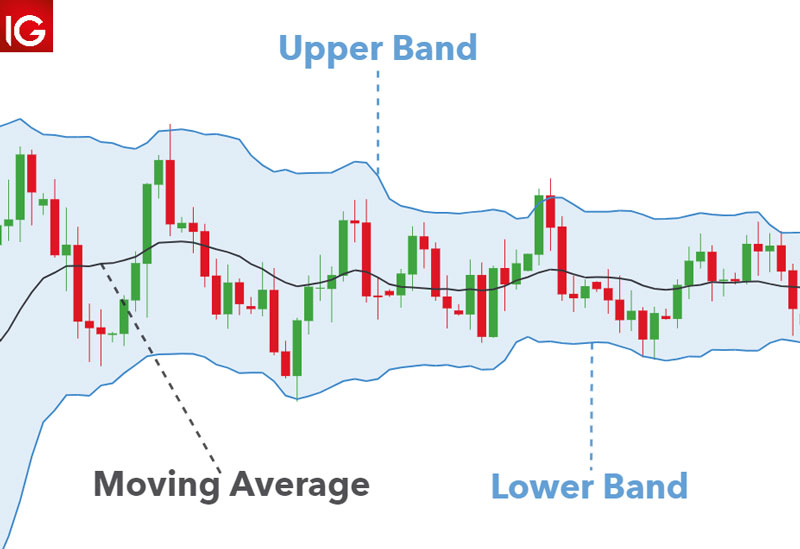

اندیکاتور بولینگر باند روی نمودار قرار میگیرد. بولینگر باند، سه خط به نمایش میگذارد. که یک خط در بالای کندل ها و یک خط میانه ابر که میدلاین (midline) و یک خط پایین کندل ها به ما نشان داده میشوند.اندیکاتور بولینگر باند یکی از اندیکاتورهای پیرو در نمودارسهام است. که یکی از اندیکاتورهای پرکاربرد بورسی است.

بولینگر باند به این معنی است که قیمت چه زمانی وارد وضعیت اشباع خرید یا اشباع فروش (overbought-oversold) میشود. اشباع خرید یعنی خریدار قدرت خرید خود را از دست بدهد و امکان تغییر روند باشد و بالعکس اشباع فروش یعنی فروشنده قدرت خود را از دست بدهد و امکان تغییر روند باشد

شناخت نقاط حمایتی و مقاومتی در این اندیکاتور بسیار حائز اهمیت است. چرا که در بیشتر مواقع کندل ها داخل کانال این اندیکاتور درحال حرکت هستند و نیز نسبت به میدلاین یا خط وسط این اندیکاتور واکنش نشان میدهند.

این اندیکاتور مانند میانگین متحرک است در اینکه خط پایین به عنوان حمایت و خط سقف به عنوان مقاومت محسوب میشود. خط میانی بولینگر باند همواره میتواند به عنوان حمایت یا مقاومت عمل کند.

هنگامی که ابر یا کانال اندیکاتور بولینگر باند نازک شوند یا جمع شوند، نشانگر تغییر روند خواهد بود و باید تحلیلگران بیشتر نسبت به این سیگنال توجه کنند. جمع شدن ابر یا کانال اندیکاتور بولینگر باند میتواند هم سیگنال خرید باشد و هم سیگنال فروش.در بولینگر باند فاصله ای بین خط سقف و خط زیرین وجود دارد،نکته اصلی اینجاست که هر چه قدر فاصله بین این دوخط کم باشد یا به اصطلاح ابرها نازک شوند نشان از یک رشد بزرگ و شارپی است. در تصویر زیر نمونه ای را میتوانید مشاهده کنید.

زمانی که یک خروج در بولینگر باند داشتیم و close در داخل ابر بسته شد، در 90% مواقع به خط میانی میرسد.تصویر زیر نمونه ای از بسته شدن close کندل در زیر خط سقف است. که پس از آن به خط میانی ابر رسیده است. تا زمانی که کلوز (close) کندل ها، بالای مقاومت خط بالایی بولینگرباند ما بسته میشود هیچ نگرانی برای اصلاح روند نباید داشته باشیم. زمانی که close کندل زیر مقاومت بولینگرباند بسته شد نشان از یک اصلاح است در غیر این صورت نباید نگران اصلاح نمودار باشیم.

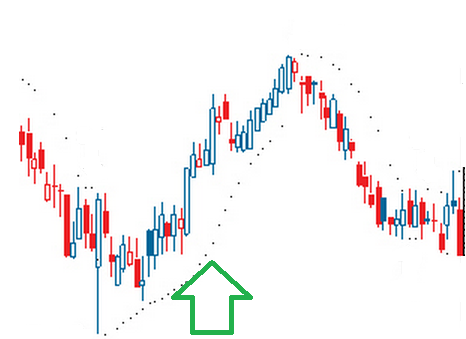

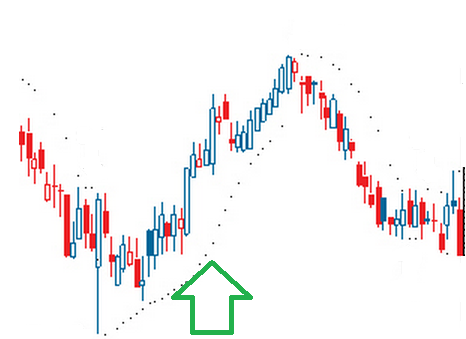

اندیکاتورها یکی از ابزارهای تحلیل تکنیکال هستند که انواع مختلفی دارند. پارا بولیک سار یکی از اندیکاتورهای کاربردی تحلیل تکینکال است. این اندیکاتور را فردی به نام ولز وایلدر (Welles Wilder) که بیشتر برای تایید صعودی یا نزولی بودن روند و نقاط بازگشتی استفاده میشود، به وجود آورد.عبارت parabolic sar را در نمودار قسمت اندیکاتورها سرچ کنید تا روی نمودار شما قرار گیرد. این اندیکاتور شکل نقطه چین دارد و عبارت sar مخفف stop & reverse است.این اندیکاتور هم مانند میانگین متحرک است که روند کلی را به ما نشان میدهد.

این اندیکاتور مناسب هر معامله گری میتواند باشد چرا که با تغییر دوره و تنظیمات این اندیکاتور میتوان تغییر روند ها و واکنش های نمودار را به دست آورد. و زودتر از کندل ها به تغییر روند نمودار علم پیدا کرد مثلا در تصویر زیر مشاهده کنید که نقاط اندیکاتور سار زود تر از کندل ها شروع به تغییر کرده و هشدار داده است.

به تصویر بالا نگاه کنید شما میتوانید با جابجایی نقطه های اندیکاتور سار سیگنالهای خرید و فروش دریافت کنید و این سیگنال خرید و فروش زودتر از کندل های نمودار به شما هشدار خواهد داد.

تصویر زیر به خوبی نمایش میدهد که با تغییر روند در اندیکاتور سار شما نیز باید تغییر روش بدهید و شروع به خرید کنید چرا که سیگنال خرید صادر شده است حتی اگر چه کندل ها رو به نزول هستند و روند نزولی است ولی کسی که اندیکاتور سار را بشناسد میداند که تغییر روند در این اندیکاتور زودتر از کندل ها رخ میدهد و میتواند به عنوان یک سیگنال محسوب شود البته بهتر آن است که تا در کندل ها نیز تغییر روند ایجاد نشده باشد شما هم صبر کنید و دست به معامله نزنید.

اگر نقطه چین هایی که با اندیکاتور سار ایجاد میشود از زیر کندل ها به روی کندل ها رفت این میتواند سیگنال فروش باشد همانطور که در تصویر بالا مشاهد میکنید اولین سیگنالی که داخل تصویر به نمایش در آمده است سیگنال فروش است که پس از آن روند به مدت طولانی ریزش داشته است.

ابتدای هر نقطه چین در sar اندیکاتور، به عنوان حمایت و مقاومت عمل میکند و میتوانیم حد ضرر خودمان را طبق ابتدای نقطه چین هایی که شکل میگیرند قرار دهیم. خطوطی که با نقطه چین های اندیکاتورسار ایجاد میشود خود میتواند به عنوان یک حمایت و مقاومت داینامیک محسوب شود در تصویر زیر به طور کامل با این موضوع آشنا خواهید شد.

در اندیکاتورمووینگ اوریچ برای اینکه زیاد واکنش نشان ندهد و به کندل ها زیاد نزدیک نباشد ، عدد دوره اش را زیاد میکردیم تا به عنوان حمایت قوی برای ما عمل کند ولی در انیدکاتور s.a.r این قضیه برعکس است. یعنی وقتی روی تنظیمات این اندیکاتور کلیک کنیم کادری مانند تصویر زیر نمایش داده میشود.

گزینه start در تصویر بالا باید همان مقدار پیشفرض باشد. گزینه بعدی increment به معنای گام هست این قسمت برعکس میانگین متحرک است. در این گزینه هر چه مقدار عدد اعشار به سمت کوچک تر برود حساسیت اندیکاتور نسبت به کندل ها کمتر میشود. برای مثال در تصویر زیر مقدار increment اندیکاتور ما برابر 0.02 است و میبینید که به کندل ها چسبیده و نوسان های زیادی میدهد.

ولی زمانی که مقدار increment را برابر 0.005 که کوچک تر از مقدار قبلی است بگذاریم فاصله ، نسبت به کندل های ما بیشتر میشود تصویر زیر نمایان گر این مثال است.

دوره ای که پیشفرض برای اندیکاتورsar در نظر گرفته شده است، مناسب است شما میتوانید یک اندیکاتور s.a.r دیگر هم قرار دهید و increment را برابر 0.005 و ماکزیمم (maximum) را معادل 0.1 قرار دهید که حمایت بزرگتری را به شما میدهد.

این نکته هم بسیار مهم است که یاد گرفتن انیدکاتور ها صرفا به این معنا نیست که شما از همه اندیکاتور هایی که یاد گرفتید استفاده کنید یعنی اگر شما 20 انیدکاتور را آموختید اینگونه نباشد که از همه آنها در چارت خود استفاده کنید. در سه یا چهار اندیکاتور ماهر باشید و انیدکاتورهای اسیلاتور (oscillator) خود را با نمودار تطبیق دهید و خرید و فروش خود را با استفاده از آنها انجام بدهید.شما باید روی این اندیکاتور مقادیر مختلف را امتحان کنید و اعداد کوچک و بزرگ را امتحان کنید که با نمودار شما مطابقت داشته باشند.چرا باید این مقادیر را روی هر نموداری تست کنید؟ چون نمودار ها با هم تفاوت دارند، نمودار بازار جهانی با نمودار بازار بورس متفاوت است و باید مقادیری که برای اندیکاتور هایمان در نظر میگیریم با نمودارمان صدق کند.اندیکاتور s.a.r را معمولا با اندیکاتور های دیگر ترکیب میکنند و به تنهایی نمیتواند سیگنال بدهد. از s.a.r بیشتر برای استحکام بخشیدن به حد ضرر خودمان استفاده میکنیم.برای اطلاعات بیشتر از این اندیکاتور به پکیج آموزشی ستارگان ما مراجعه کنید.مقادیر پیشنهادی ما برای این اندیکاتور:

Increment: 0.005

Maximum: 0.2

Increment:0.1

Maximum: 0.2

آموزش اندیکاتور مکدی را به ساده ترین روش آموزش خواهید دید(moving average convergence&divergence) به معنای میانگین متحرک هم گرا و واگرا است.برخی اندیکاتورها هستند که روی نمودار قرار میگیرند و نوعی دیگر از اندیکاتورها که پایین چارت قرار میگیرند. اندیکاتور مکدی از نوع دوم است که پایین چارت قرار میگیرد. این اندیکاتور از دو خط و میله هایی قرمز رنگ تشکیل شده است. خط آبی (خط مکدی) ، خط قرمز (خط سیگنال) و میله های قرمز رنگ را (هیستوگرام) (histogram) مینامند. در قبل اشاره کردیم که ملاک اصلی ما چارت هست و فقط برای راهنمایی گرفتن ، از این اندیکاتور ها استفاده میکنیم در واقع این اندیکاتور ها نقش تابلوی راهنما را برای ما ایفا میکنند.

اولین سیگنال تغییر فاز هیستوگرام ها هستند که حول خط صفر نوسان میدهند.هیستوگرام ها چگونه تغییر فاز میدهند؟ زمانی که هیستوگرام ما از زیر خط صفر که منفی است، به بالای خط صفر که مثبت است تغییر جهت یا تغییر فاز دهد برای ما سیگنال خرید محسوب میشود و زمانی که تغییر جهت هیستوگرام هارا از بالا به سمت پایین مشاهده کردیم میتواند برای ما سیگنال فروش محسوب شود. به طور کلی اگر تغیر فاز از مثبت به منفی بود سیگنال فروش و اگر تغییر فاز از منفی به مثبت بود برای ما سیگنال خرید است.در تصویر زیر نقاطی که تغییر فاز از منفی به مثبت انجام شده را با خط مشخص کرده ایم.

این تغییر جهت ها سیگنال قطعی برای خرید یا فروش ما نیستند و فقط به عنوان تابلوی راهنمای ما عمل میکنند.سیگنال بعدی کراس (قطع کردن) خط سیگنال توسط خط مکدی است که تفاوتی با تغییر فاز هیستوگرام ندارد زیرا زمانی کراس انجام میشود که ما در هیستوگرام خود تغییر جهت داشته باشیم.سیگنال مهم بعدی این است که خط مکدی خط صفر را (یا به سمت بالا یا به سمت پایین) قطع کند. زمانی که خط مکدی زیر خط صفر است و آن را به سمت بالا قطع میکند سیگنال خرید قوی است و برعکس این عمل برای سیگنال فروش صدق میکند. در تصویر زیر نمونه ای از سیگنال خرید را مشاهده میکنید.

زمانی که این سیگنال را دریافت کردید با اندیکاتور ها یا استراتژی خود ترکیب میکنید و به یک اجماعی میرسید که در این نماد وارد شوم یا وارد نشوم. اولویت شما برای ورود به یک معامله ، شکسته شدن خطوط روند شما است.در این اندیکاتور گاهی پیش میآید که نویز (noise) یا نوسان زیادی میدهد و شما را گنگ میکند وشما نمیدانید که آیا روی این سیگنال حساب کنم یا نکنم؟ برای اینکه این نوسان های زیاد را برطرف کنید

روش اول: یک تایم (time) بالاتر بروید تا نویز های زیادی که روی اندیکاتور مشاهده میکردید برطرف شود. برای مثال اگر در تایم (1day) هستید تایمتان را به (1week) تغییر دهید.

روش دوم: اگر در روش اول مشکل داشتید و نمیخواستید که تایمتان جابه جا شود شما میتوانید دوره (periode)های خود را در مکدی یک پله بالاتر ببرید برای مثال اگر دوره های اندیکاتور فعلی ما 12و 26 و 9 هست هر کدام را یک پله بالاتر میبریم یعنی 12 را به 24 و 26 را به 56 و 9 را به 18 تغییر میدهیم.دوره های پیشنهادی برای این اندیکاتور که بسیار مفید و کاربردی هستند. مقادیر پیش فرض که از قبل برای این اندیکاتور طراحی شده است 9 و 12 و 26 است.این مقدار خوبی است و در اکثر نمودار ها جواب میدهد. اگر دیدید که روی نمودار شما جواب نمیدهد و نوسانات زیادی دارد 12 را به 24 و 26 را به 56 و 9 را به 18 تغییر دهید.مقادیر دیگر: 9 و 26 و52 هست . اگر نوسان گیر یا کوتاه مدتی هستید مقادیر 3 و 5 و 15 میتواند برای شما مفید باشد. در دوره آموزشی ستارگان شما میتوانید سیگنال های حرفه ای بیشتری درباره این اندیکاتور بگیرید.

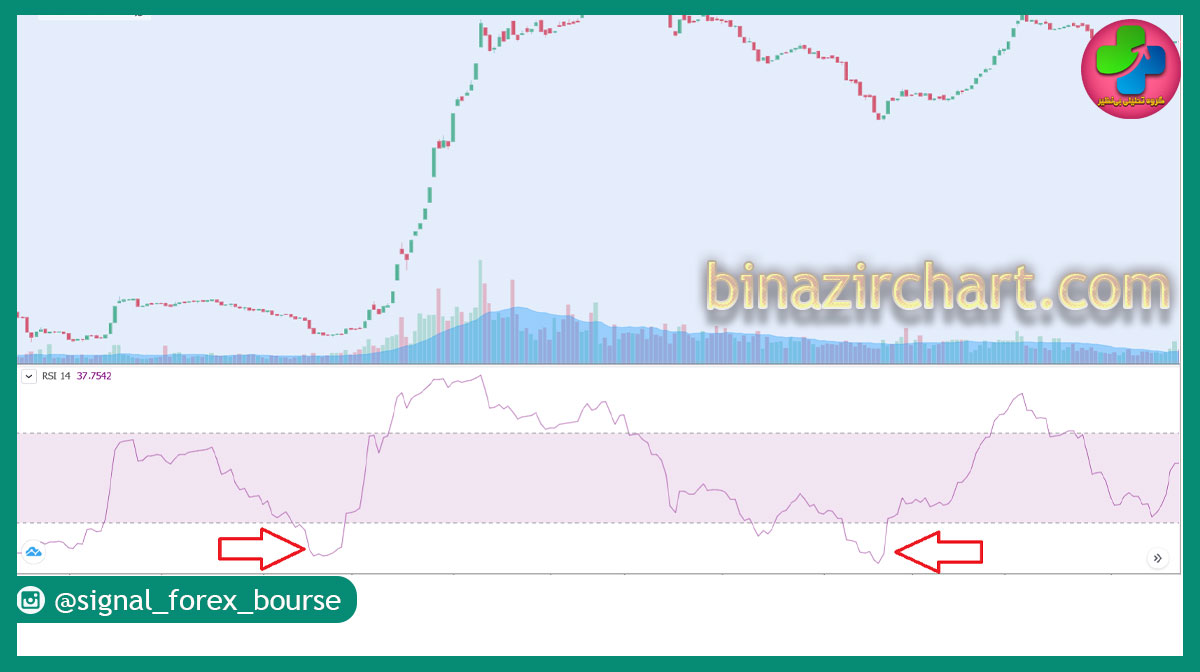

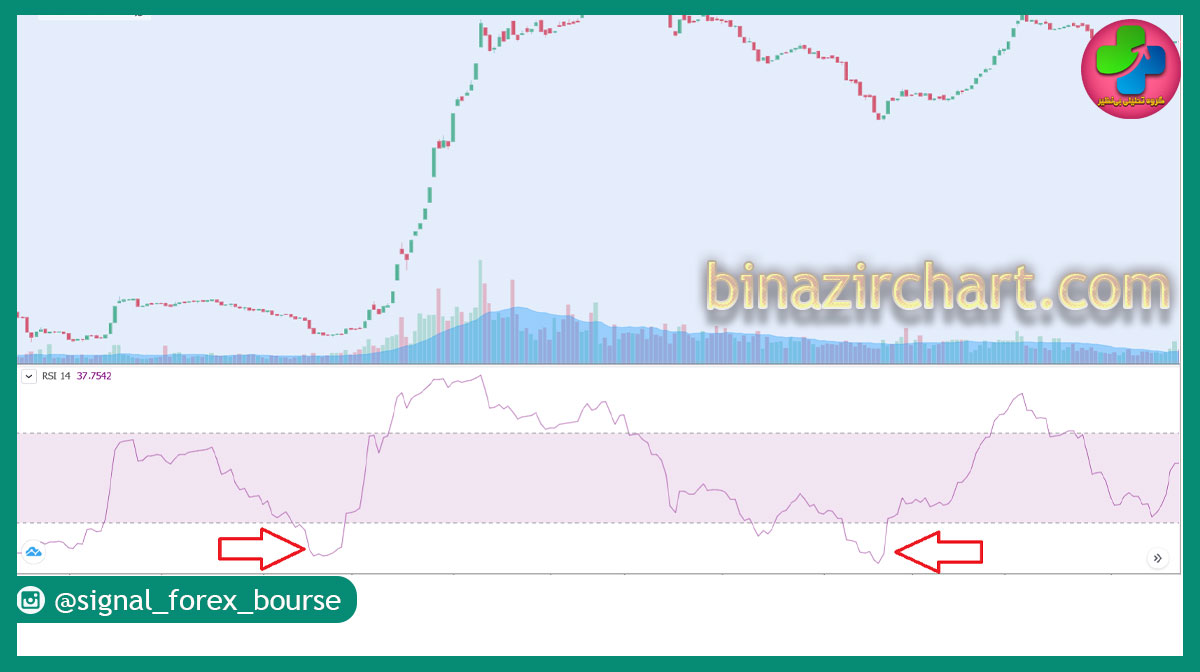

اندیکاتور شاخص قدرت نسبی (RSI) ترجمه فارسی این اندیکاتور است. اندیکاتور rsi یک اسیلاتور (osillator) می باشد.یعنی برای نوسانگیری مناسب است و باید در روند های خنثی در نمودار مورد استفاده قرار بگیرد. عبارت rsi مخفف relative strength index که به معنای شاخص قدرت نسبی است.این اندیکاتور داخل دو خط یا نوار، نوسان می دهد که مقدار خط پایینی 30 است و مقدار خط بالایی 70 است.این اعداد نشان دهنده این هستند که اگر خط rsi بالای 70 حرکت کرد، اشباع خرید است یعنی خریداری وجود ندارد و اگر پایین 30 حرکت کرد یعنی اشباع فروش است و فروشنده ای وجود ندارد.

گفتیم که اندیکاتور های اسیلاتور پیشرو هستند یعنی جلو جلو به ما سیگنال می دهند پس اگر اسیلاتور ها را برای غیر از روند خنثی (side) استفاده کنیم یعنی در روندهای صعودی و نزولی استفاده کنیم سیگنال های فیک زیادی به ما می دهند.در این اندیکاتور هر چه قدر دوره کمتر باشد نویز های بیشتری به ما می دهد و مانند نوار قلب عمل می کند و زمانی که عدد دوره را بیشتر کنیم می بینیم که کمتر به اشباع خرید یا فروش رفته و نوسان کمتری داده است.گفتیم که بر خلاف روند اصلی بازار معامله نکنید، یعنی اگر روند اصلی بازار صعودی است حق اینکه فروش بزنیم را نداریم (در بازار های دوطرفه).خب حالا از اسیلاتور ها هم، باید موافق روند اصلی استفاده کنیم یعنی در روند صعودی بازار اشباع خرید اسیلاتور ها معنایی ندارد و برای ما سیگنالی محسوب نمی شوند و فقط اشباع های فروش برای ما در روند صعودی ارزش دارند. به طور خلاصه اگر بگوییم در روند های صعودی فقط به قسمت های پایین اندیکاتور دقت کنید و در روند نزولی به قسمت بالایی یا اشباع خرید ها دقت کنید.نکته مهم دیگر اینکه شما می توانید برای اندیکاتور rsi خط 50 هم رسم کنید که بسیار می تواند مهم و کاربردی باشد. در این اندیکاتور شما دو خط 70 و 30 را داشتید حال می توانید خط 50 را که بین این خطوط قرار دارد را با ابزاری که در تصویر پایین مشاهده می کنید مشخص کنید.

در اشباع فروش باشد یعنی دیگر فروشنده ای وجود ندارد.در تصویر زیر قسمت های مشخص شده اشباع فروش هستد.پس میتواند سیگنال خرید باشد

در اشباع خرید باشد یعنی خریداری وجود ندارد.در تصویر زیر قسمت های مشخص شده اشباع خرید هستند.پس میتواند سیگنال فروش باشد

بهترین موقع استفاده از این اندیکاتور در روند های ساید هست که بگوییم در کف بخریم و در سقف بفروشیم. مانند تصویر زیر که در یک روند ساید قرار داریم و بهترین تایم برای این اندیکاتور است.

و سپس شما می توانید مانند تصویر زیر خط 50 را روی اندیکاتور رسم کنید.

نا گفته نماند که شما می توانید روی این اندیکاتور خط روند هم رسم کنید و از شکست آن برای سیگنال گیری استفاده کنید.خب حالا برای مثال روند ما صعودی است و می خواهیم خرید کنیم. چه زمان هایی سیگنال خرید را به ما می دهد؟زمانی که خط rsi خط 50 را روبه بالا قطع کند. وقتی که این اتفاق افتاد در 80 درصد مواقع خط rsi به اشباع خرید می رسد یعنی صعود ادامه دارد.به طور کلی اگر روند ما صعودی باشد ملاک ما اشباع فروش و قطع شدن خط 50 توسط خط rsi رو به بالا است.ولی زمانی که روند ما نزولی است، ملاک ما برای سیگنال گیری اشباع های خرید و قطع شدن خط 50 رو به پایین توسط خط rsi است.دوره های پیشنهادی ما که می توانند کاربردی و مهم باشند:(9) (14) (21)

میانگین متحرک همان مووینگ اوریج است در واقع اندیکاتوری است که با میانگین گیری از قیمت های گذشته سهم ، خطی روی نمودار نمایش میدهد که میتواند این خط به عنوان حمایت یا مقاومت یا سیگنال خرید و فروش موثر باشد.در این مقاله علاوه بر معرفی آن، با دوره زمانی و شکسته شدن میانگین متحرک آشنا خواهید شد. Moving average به معنای میانگین متحرک است این اندیکاتور برای ما چه کاری انجام میدهد؟ برای مثال میگوییم close کندل های 26 روز قبل را بررسی کن ( ما باید تعیین کنیم که چه چیزی را باید ملاک قرار دهد برای مثال close یا open یا high و یا low کندل را)

به زبان ساده و با تصویر قرار است نحوه استفاده از اندیکاتور میانگین متحرک یا همان مووینگ اوریج را بیاموزید .خب حالا برویم سراغ اندیکاتورهایی که روی نمودار قرار میگیرند. در صفحه چارت خود، روی گزینه اندیکاتورها که در تصویر زیر مشخص کرده ایم کلیک کنید

و سپس در قسمت جست و جو عبارت moving average را تایپ کنید و روی آن کلیک کنید.

حال میتوانید از قسمت تنظیمات این اندیکاتور دوره آن را تغییر دهید برای این منظور طبق تصویر زیر عمل کنید.

در آینده به شما دوره یا period هایی را عرض می کنیم که میتواند روی چارت شما خروجی مناسبی بدهد.

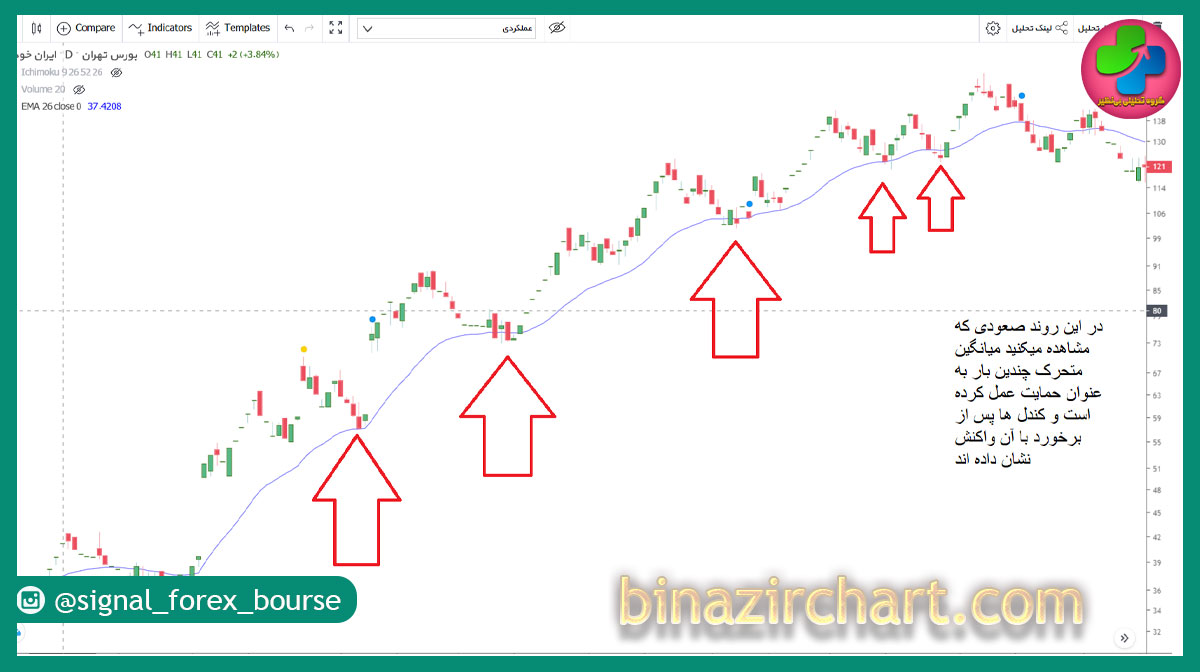

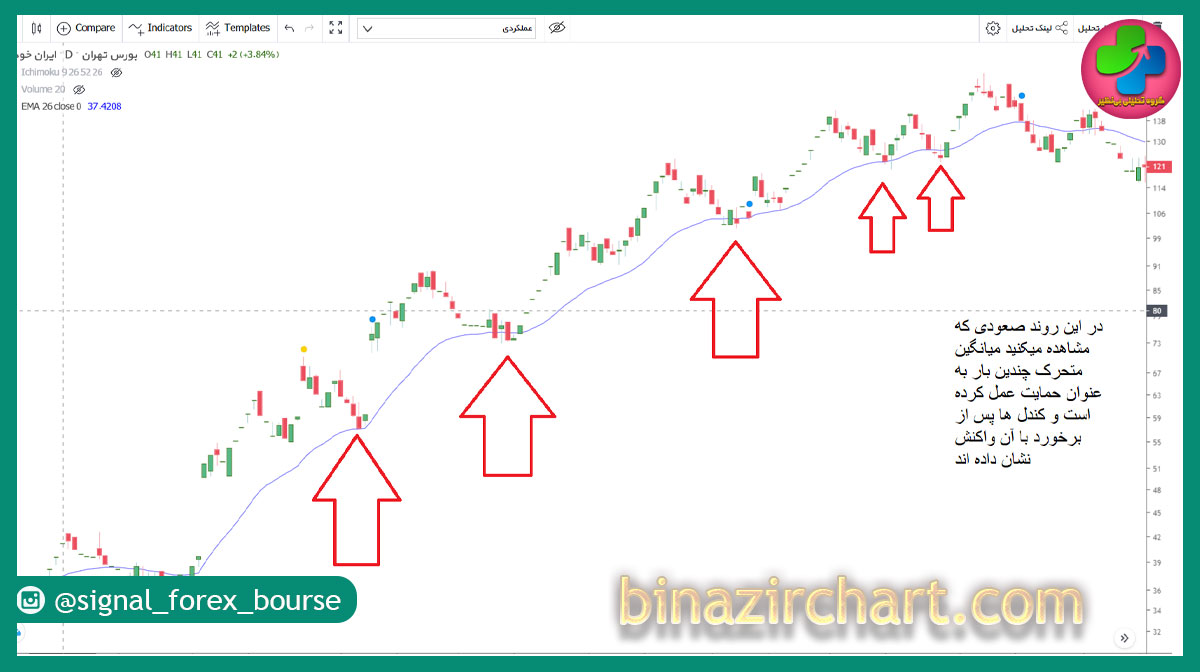

همانطور که در تصویر زیر مشاهده میکنید زمانی که میانگین متحرک زیر کندل ها قرار دارد نشان دهنده صعودی بودن روند است و زمانی که بالای کندل ها قرار دارد نشانه نزولی بودن روند است.

و همانگونه که گفتیم میانگین متحرک مانند حمایت یا مقاومت عمل میکند یعنی زمانی که در زیر کندل ها قرار دارد می تواند به عنوان حمایت و اگر در بالای کندل ها قرار دارد میتواند به عنوان مقاومت عمل کند.

چه زمانی میتوانیم بگوییم میانگین متحرک شکسته شده است؟ یعنی کندل ها خط مووینگ اوریج را شکسته و روی آن تثبیت کرده اند. زمانی که قیمت آخرین معامله (Close) دو یا سه کندل زیر یا بالای میانگین متحرک که به عنوان حمایت یا مقاومت ما هستند بسته بشوند ولی به نوعی کندل ها بسته شوند که برخوردی با حمایت یا مقاومت ما نداشته باشند و پول بک بزنند.

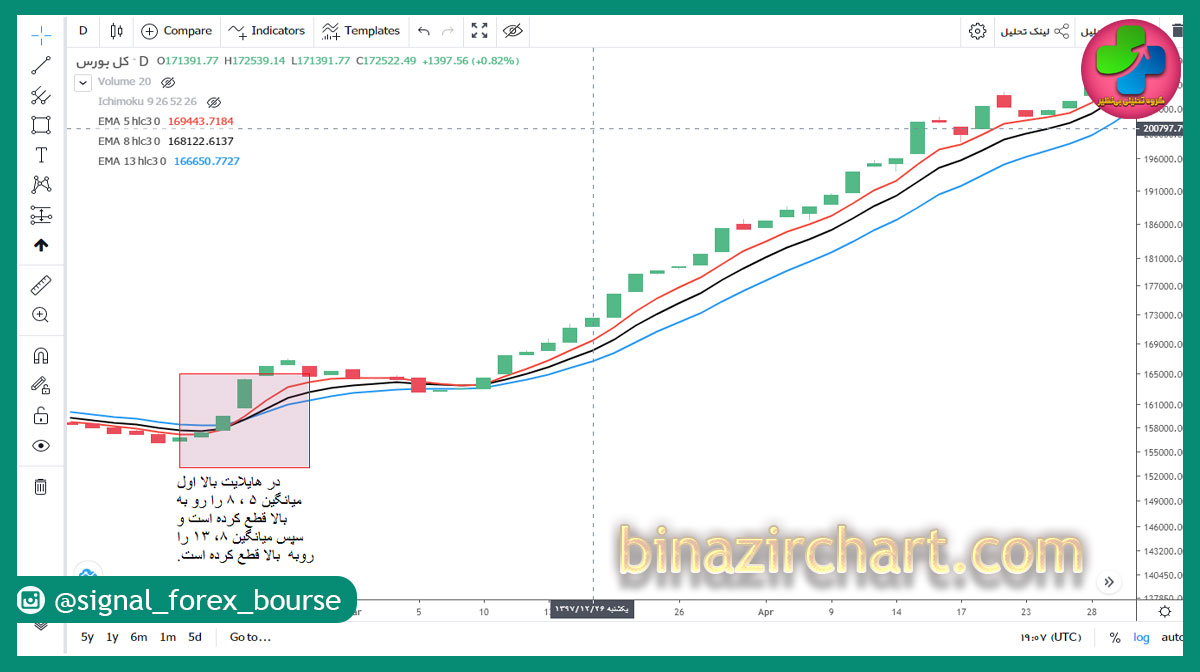

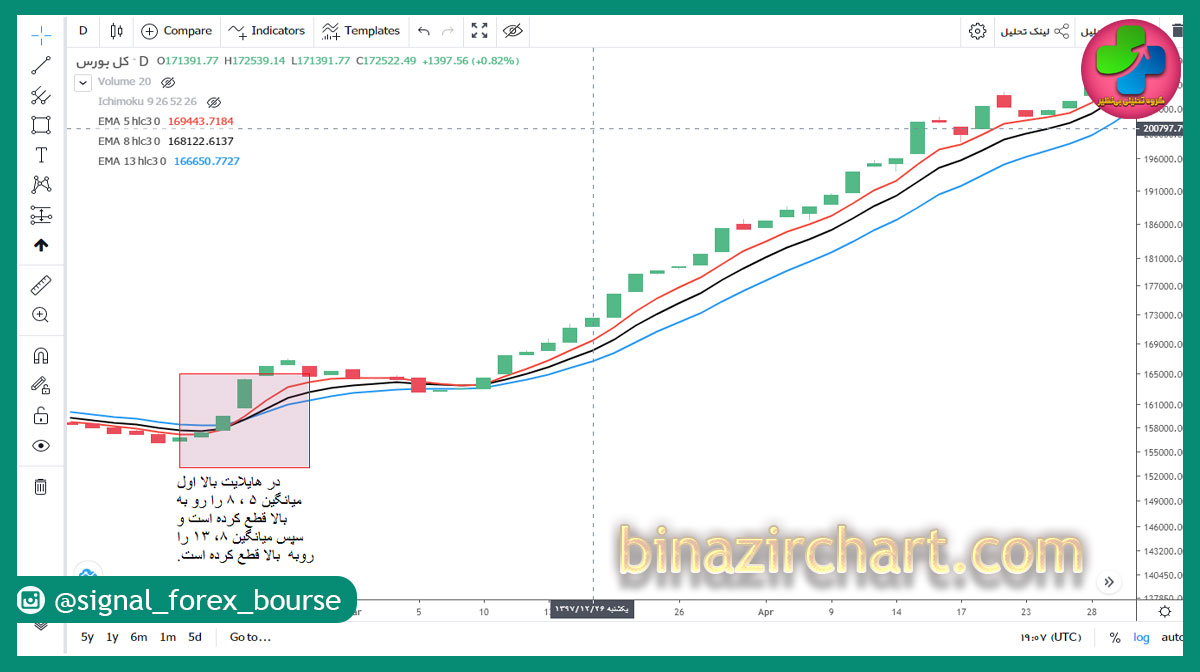

گاهی اوقات میانگین متحرک های مختلف را با هم ترکیب میکنند یعنی روی نمودار 3 اندیکاتور با دوره های متفاوت قرار میدهند.حال سوال اینجاست که چرا از 3 اندیکاتور استفاده میکنند؟ زیرا اگر از 2 اندیکاتور استفاده کنند سیگنال های فیک زیادی میدهد و نمیتوان به سیگنال های آن اطمینان کرد.حال ما سیگنال هایی که شما میتوانید از این سه میانگین متحرک بگیرید را خدمتتان عرض میکنیم.سه میانگین متحرک مختلف روی نمودار خود بیندازید و دوره های هرکدام را از بزرگ به کوچک تنظیم کنید، برای مثال میانگین بزرگ برابر 13 میانگین متوسط برابر 8 و میانگین کوچک برابر 5 باشد.برای اینکه رنگ این سه اندیکاتور شبیه هم نباشد شما میتوانید از قسمت تنظیمات هر اندیکاتور رنگ آن را عوض کنید.

در کادر باز شده روی سربرگ style کلیک کنید و رنگ میانگین متحرک 5 را قرمز و میانگین متحرک 8 را مشکی کنید که هم رنگ بودن آنها شما را به اشتباه نیندازد.این استراتژی به این گونه عمل میکند که اگر میانگین متحرک قرمز، میانگین متحرک مشکی یا 8 ما را به سمت پایین قطع کند سیگنال فروش برای ما است ولی این سیگنال آنقدر قوی نیست که بشود به آن اطمینان کرد زمانی که این سیگنال را دیدیم مانند یک جنگجو آماده باش میشویم و زمانی سیگنال قطعی را میگیریم که میانگین متحرک 8 یا مشکی ما میانگین متحرک بزرگ یعنی 13 را رو به پایین قطع کند.در این صورت میتواند سیگنال قطعی برای ما باشد. در تصویر زیر میتوانید نمونه ای از این سیگنال را مشاهده کنید.

زمانی که میانگین متحرک کوچک میانگین متحرک بزرگ را قطع کند ما میتوانیم وارد معامله شویم. در تصویر زیر سیگنال برای فروش است.

باید سعی کنیم که از سه اندیکاتور روی نمودار خود استفاده کنیم که سیگنال خرید یا فروش قطعی به ما بدهند.نکته بسیار مهمی که وجود دارد این است که نمودار ها همواره در حال تغییر هستند این به این معناست که هر میانگین متحرک که میاندازیم برای هر نمودار صدق نمیکند و باید دوره های آنها را بر اساس همان نموداری که داریم تنظیم کنیم، برای مثال روی یک نمودار دوره 13 و 8 و 5 صدق میکند برای یک نمودار دوره های 26 و 9 صدق میکند.

چه عددی را باید در تنظیمات اندیکاتور میانگین متحرک وارد کنیم ؟ جواب این است که باید ببینیم سیگنال هایی که به ما میدهد دیر انجام میشود یا به موقع؟در تصویر زیر دوره های ما 9 و 26 هستند و میبینیم که برای نمودار ما مناسب نیستند وبا تاخیر به ما سیگنال میدهند.

تا به الان کلیت اندیکاتور مووینگ اوریج را خدمت شما عرض کردیم و الان میخواهیم که کمی تخصصی تر کار کنیم.و نکته هایی که میگوییم میتوانند برایتان کاربردی و موثر باشند.انواع اندیکاتور میانگین متحرک : میانگین متحرک ها به سه دسته تقسیم میشوند:

1- sma (simple moving average)

2- wma ( weighted moving average)

3- ema(exponential moving average)

Simple به معنای ساده است یعنی میانگین متحرک ساده. weighted به معنای وزن قائل شدن است. یعنی به کندل های آخر وزن و ارزش بیشتری قائل میشود.Exponential به معنای نمایی است و در میان simple و weghited قرار دارد یعنی به کندل های آخر وزن میدهد ولی نه به اندازه weighted.توصیه ما به شما این است که از exponential استفاده کنید.خب حال شما باید منبع تغذیه اندیکاتور را مشخص کنید.منظور از منبع تغذیه اندیکاتور این است که تعیین کنید این اندیکاتور کدام قسمت از کندل را بررسی کند؟ open یا close یا high و یا low؟. کدام یک از این چهار قسمت کندل را بررسی کند؟ برای این کار شما به قسمت تنظیمات اندیکاتور میروید و در منو source گزینه hlc3 را انتخاب میکنید. hlc3 به معنای high و low و close کندل است که اندیکاتور ما این ها را جمع و بر3 تقسیم میکند. و این بهترین منبع برای اندیکاتور ما محسوب میشود.نکته دیگر اینکه ما میتوانیم در هنگام شکست میانگین متحرک به وسیله کندل ها از نماد یا سهم مورد نظر خارج شویم. و اینکه زمانی که فاصله کندل ها نسبت به میانگین متحرک بزرگ زیاد میشود به این معناست که کندل ها تمایل به تغییر روند دارند.

اگر از دو اندیکاتور استفاده میکنید یکی از آنها را 9 و دیگری را 6 بگذارید ( این اعداد را باید در قسمت تنظیمات هر اندیکاتور و در گزینه lenth آن درج کنید.)اعداد دیگری که بسیار مهم هستند یکی 20 و دیگری 26 است.اگر از 3 اندیکاتور میانگین متحرک استفاده میکنید و کوتاه مدتی هستید دوره های پیشنهادی ما این اعداد هستند: 5/8/13 و 4/9/18 و 8/24 برای زمان های بلند مدتی هم میتوان این اعداد را در نظر گرفت:(15/35/55 از این اعداد برای کراس یا قطع کردن آنها استفاده میکنند)(103 و 200 از این اعداد برای تعیین حمایت یا مقاومت استفاده میکنند و بسیار استثنایی و کاربردی هستند)اگر میان مدت هستید این اعداد میتوانند برای شما مفید باشند:40/55/85 نکته مهم: شما باید بتوانید اعدادی که در بالا ذکر شدند را با نمودار خود تطبیق دهید یعنی باید روی نمودار خود هر یک از این اعداد را با توجه به اینکه معامله گر بلند مدتی یا میان مدتی یا کوتاه مدتی هستید قرار دهید و طبق سیگنال های خرید یا فروشی که به شما آموزش دادیم، ببینید که آیا میانگین متحرک شما با تاخیر سیگنال داده است یا به موقع؟ اگر با تاخیر سیگنال داده بود، اعدادی که برای میانگین متحرک های خود درج کرده اید با نمودار شما مطابقت ندارند و باید اعداد دیگری را جایگزین آنها کنید.

اندیکاتورها در یک تقسیم بندی به 4دسته تقسیم میشوند که هریک باتوجه به یکی از شاخصه های نمودار اقدام به ارائه اطلاعات میکنند .

این اندیکاتورها برای برسی جهت و قدرت روند استفاده میشوند که از جمله آنها میتوان به اندیکاتور مکدی و اندیکاتور مووینگ اوریج مثال زد

این نوع اندیکاتور ها برای بررسی سرعت و قدرت حرکت روند استفاده میشود و از جمله آنها میتوان به اندیکاتور مومنتوم استوک استیک مثال زد.

از این اندیکاتورها برای بررسی قدرت روند و تایید جهت روند استفاده میشود مانند اندیکاتورهای او بی وی و اندیکاتور ام اف آی

این اندیکاتورها برای نوسانگیری استفاده میشود و نمایشگر نوسانات و هیجانات بازار است و از جمله این اندیکاتورها میتوان به آر اس آی و اندیکاتور مکدی مثال زد

واژه «اندیکاتور»، به معنای «شاخص» یا «نشانگر» است.یعنی اگر به این ابزار در نمودار دقت کنید خواهی دید که هر یک از انواع اندیکاتورها به عنوان یک شاخص و نشانگر از جهت حجم معاملات یا روند نمودار میباشد. اندیکاتور ابزاری است برای انجام تحلیل تکنیکال که یک تحلیلگر بنا بر استراتژی خود از تعدادی از این اندیکاتورها استفاده می کند. اندیکاتور از ابزاری هست که تحلیلگران بازارهای مالی ازش داخل نمودار استفاده میکننند که باعث میشه آینده سهم رو پیش بینی کنن و یا اینکه نقاط حساس مالی رو شناسایی کنن تو این صفحه چند مقاله گذاشته شده که اندیکاتورهای مختلفی رو آموزش داده. فقط باید بری پایین صفحه و آموزش رایگان رو استفاده کنی.

اندیکاتورها با تحلیل اطلاعاتی مثل قیمت، حجم معاملات ، قدرت خریدار و فروشنده، بالاترین قیمت و پایین ترین قیمت ، تغییر قیمت در بازه زمانی مشخص و....اقدام به ارائه داده هایی میکنند که میتواند برای یک تحلیلگر حائز اهمیت باشد. دریک تقسیم بندی میتوان اندیکاتورها را به سه دسته ی اندیکاتور تاخیری ، اندیکاتور پیرو و اندیکاتور پیشرو تقسیم کرد. که هر یک از این اندیکاتورها با توجه به قسمتی از اطلاعات نمودار، داده جدیدی را ارائه میدهد . که اغلب مانند خطوطی در نمودار قابل رویت هستند. کشیدن خطوط روند معتبر ، یافتن پیوتهای ماژور و مینور، شناخت اشباع خرید و اشباع فروش ، شناخت تغییرروند در نمودار، رسم خطوط حمایت و خطوط مقاومت ، شناخت انواع واگرایی ها و کاربردهای دیگر را میتوان از اندیکاتورها استفاده کرد.

مقالاتی که داخل این صفحه بارگذاری شده است به طور تیتروار اشاره میشود تا شما عزیزان آشنا شوید.

اندیکاتور بولینگر باند روی نمودار قرار میگیرد. بولینگر باند، سه خط به نمایش میگذارد. که یک خط در بالای کندل ها و یک خط میانه ابر که میدلاین (midline) و یک خط پایین کندل ها به ما نشان داده میشوند.اندیکاتور بولینگر باند یکی از اندیکاتورهای پیرو در نمودارسهام است. که یکی از اندیکاتورهای پرکاربرد بورسی است.

بولینگر باند به این معنی است که قیمت چه زمانی وارد وضعیت اشباع خرید یا اشباع فروش (overbought-oversold) میشود. اشباع خرید یعنی خریدار قدرت خرید خود را از دست بدهد و امکان تغییر روند باشد و بالعکس اشباع فروش یعنی فروشنده قدرت خود را از دست بدهد و امکان تغییر روند باشد

شناخت نقاط حمایتی و مقاومتی در این اندیکاتور بسیار حائز اهمیت است. چرا که در بیشتر مواقع کندل ها داخل کانال این اندیکاتور درحال حرکت هستند و نیز نسبت به میدلاین یا خط وسط این اندیکاتور واکنش نشان میدهند.

این اندیکاتور مانند میانگین متحرک است در اینکه خط پایین به عنوان حمایت و خط سقف به عنوان مقاومت محسوب میشود. خط میانی بولینگر باند همواره میتواند به عنوان حمایت یا مقاومت عمل کند.

هنگامی که ابر یا کانال اندیکاتور بولینگر باند نازک شوند یا جمع شوند، نشانگر تغییر روند خواهد بود و باید تحلیلگران بیشتر نسبت به این سیگنال توجه کنند. جمع شدن ابر یا کانال اندیکاتور بولینگر باند میتواند هم سیگنال خرید باشد و هم سیگنال فروش.در بولینگر باند فاصله ای بین خط سقف و خط زیرین وجود دارد،نکته اصلی اینجاست که هر چه قدر فاصله بین این دوخط کم باشد یا به اصطلاح ابرها نازک شوند نشان از یک رشد بزرگ و شارپی است. در تصویر زیر نمونه ای را میتوانید مشاهده کنید.

زمانی که یک خروج در بولینگر باند داشتیم و close در داخل ابر بسته شد، در 90% مواقع به خط میانی میرسد.تصویر زیر نمونه ای از بسته شدن close کندل در زیر خط سقف است. که پس از آن به خط میانی ابر رسیده است. تا زمانی که کلوز (close) کندل ها، بالای مقاومت خط بالایی بولینگرباند ما بسته میشود هیچ نگرانی برای اصلاح روند نباید داشته باشیم. زمانی که close کندل زیر مقاومت بولینگرباند بسته شد نشان از یک اصلاح است در غیر این صورت نباید نگران اصلاح نمودار باشیم.

اندیکاتورها یکی از ابزارهای تحلیل تکنیکال هستند که انواع مختلفی دارند. پارا بولیک سار یکی از اندیکاتورهای کاربردی تحلیل تکینکال است. این اندیکاتور را فردی به نام ولز وایلدر (Welles Wilder) که بیشتر برای تایید صعودی یا نزولی بودن روند و نقاط بازگشتی استفاده میشود، به وجود آورد.عبارت parabolic sar را در نمودار قسمت اندیکاتورها سرچ کنید تا روی نمودار شما قرار گیرد. این اندیکاتور شکل نقطه چین دارد و عبارت sar مخفف stop & reverse است.این اندیکاتور هم مانند میانگین متحرک است که روند کلی را به ما نشان میدهد.

این اندیکاتور مناسب هر معامله گری میتواند باشد چرا که با تغییر دوره و تنظیمات این اندیکاتور میتوان تغییر روند ها و واکنش های نمودار را به دست آورد. و زودتر از کندل ها به تغییر روند نمودار علم پیدا کرد مثلا در تصویر زیر مشاهده کنید که نقاط اندیکاتور سار زود تر از کندل ها شروع به تغییر کرده و هشدار داده است.

به تصویر بالا نگاه کنید شما میتوانید با جابجایی نقطه های اندیکاتور سار سیگنالهای خرید و فروش دریافت کنید و این سیگنال خرید و فروش زودتر از کندل های نمودار به شما هشدار خواهد داد.

تصویر زیر به خوبی نمایش میدهد که با تغییر روند در اندیکاتور سار شما نیز باید تغییر روش بدهید و شروع به خرید کنید چرا که سیگنال خرید صادر شده است حتی اگر چه کندل ها رو به نزول هستند و روند نزولی است ولی کسی که اندیکاتور سار را بشناسد میداند که تغییر روند در این اندیکاتور زودتر از کندل ها رخ میدهد و میتواند به عنوان یک سیگنال محسوب شود البته بهتر آن است که تا در کندل ها نیز تغییر روند ایجاد نشده باشد شما هم صبر کنید و دست به معامله نزنید.

اگر نقطه چین هایی که با اندیکاتور سار ایجاد میشود از زیر کندل ها به روی کندل ها رفت این میتواند سیگنال فروش باشد همانطور که در تصویر بالا مشاهد میکنید اولین سیگنالی که داخل تصویر به نمایش در آمده است سیگنال فروش است که پس از آن روند به مدت طولانی ریزش داشته است.

ابتدای هر نقطه چین در sar اندیکاتور، به عنوان حمایت و مقاومت عمل میکند و میتوانیم حد ضرر خودمان را طبق ابتدای نقطه چین هایی که شکل میگیرند قرار دهیم. خطوطی که با نقطه چین های اندیکاتورسار ایجاد میشود خود میتواند به عنوان یک حمایت و مقاومت داینامیک محسوب شود در تصویر زیر به طور کامل با این موضوع آشنا خواهید شد.

در اندیکاتورمووینگ اوریچ برای اینکه زیاد واکنش نشان ندهد و به کندل ها زیاد نزدیک نباشد ، عدد دوره اش را زیاد میکردیم تا به عنوان حمایت قوی برای ما عمل کند ولی در انیدکاتور s.a.r این قضیه برعکس است. یعنی وقتی روی تنظیمات این اندیکاتور کلیک کنیم کادری مانند تصویر زیر نمایش داده میشود.

گزینه start در تصویر بالا باید همان مقدار پیشفرض باشد. گزینه بعدی increment به معنای گام هست این قسمت برعکس میانگین متحرک است. در این گزینه هر چه مقدار عدد اعشار به سمت کوچک تر برود حساسیت اندیکاتور نسبت به کندل ها کمتر میشود. برای مثال در تصویر زیر مقدار increment اندیکاتور ما برابر 0.02 است و میبینید که به کندل ها چسبیده و نوسان های زیادی میدهد.

ولی زمانی که مقدار increment را برابر 0.005 که کوچک تر از مقدار قبلی است بگذاریم فاصله ، نسبت به کندل های ما بیشتر میشود تصویر زیر نمایان گر این مثال است.

دوره ای که پیشفرض برای اندیکاتورsar در نظر گرفته شده است، مناسب است شما میتوانید یک اندیکاتور s.a.r دیگر هم قرار دهید و increment را برابر 0.005 و ماکزیمم (maximum) را معادل 0.1 قرار دهید که حمایت بزرگتری را به شما میدهد.

این نکته هم بسیار مهم است که یاد گرفتن انیدکاتور ها صرفا به این معنا نیست که شما از همه اندیکاتور هایی که یاد گرفتید استفاده کنید یعنی اگر شما 20 انیدکاتور را آموختید اینگونه نباشد که از همه آنها در چارت خود استفاده کنید. در سه یا چهار اندیکاتور ماهر باشید و انیدکاتورهای اسیلاتور (oscillator) خود را با نمودار تطبیق دهید و خرید و فروش خود را با استفاده از آنها انجام بدهید.شما باید روی این اندیکاتور مقادیر مختلف را امتحان کنید و اعداد کوچک و بزرگ را امتحان کنید که با نمودار شما مطابقت داشته باشند.چرا باید این مقادیر را روی هر نموداری تست کنید؟ چون نمودار ها با هم تفاوت دارند، نمودار بازار جهانی با نمودار بازار بورس متفاوت است و باید مقادیری که برای اندیکاتور هایمان در نظر میگیریم با نمودارمان صدق کند.اندیکاتور s.a.r را معمولا با اندیکاتور های دیگر ترکیب میکنند و به تنهایی نمیتواند سیگنال بدهد. از s.a.r بیشتر برای استحکام بخشیدن به حد ضرر خودمان استفاده میکنیم.برای اطلاعات بیشتر از این اندیکاتور به پکیج آموزشی ستارگان ما مراجعه کنید.مقادیر پیشنهادی ما برای این اندیکاتور:

Increment: 0.005

Maximum: 0.2

Increment:0.1

Maximum: 0.2

آموزش اندیکاتور مکدی را به ساده ترین روش آموزش خواهید دید(moving average convergence&divergence) به معنای میانگین متحرک هم گرا و واگرا است.برخی اندیکاتورها هستند که روی نمودار قرار میگیرند و نوعی دیگر از اندیکاتورها که پایین چارت قرار میگیرند. اندیکاتور مکدی از نوع دوم است که پایین چارت قرار میگیرد. این اندیکاتور از دو خط و میله هایی قرمز رنگ تشکیل شده است. خط آبی (خط مکدی) ، خط قرمز (خط سیگنال) و میله های قرمز رنگ را (هیستوگرام) (histogram) مینامند. در قبل اشاره کردیم که ملاک اصلی ما چارت هست و فقط برای راهنمایی گرفتن ، از این اندیکاتور ها استفاده میکنیم در واقع این اندیکاتور ها نقش تابلوی راهنما را برای ما ایفا میکنند.

اولین سیگنال تغییر فاز هیستوگرام ها هستند که حول خط صفر نوسان میدهند.هیستوگرام ها چگونه تغییر فاز میدهند؟ زمانی که هیستوگرام ما از زیر خط صفر که منفی است، به بالای خط صفر که مثبت است تغییر جهت یا تغییر فاز دهد برای ما سیگنال خرید محسوب میشود و زمانی که تغییر جهت هیستوگرام هارا از بالا به سمت پایین مشاهده کردیم میتواند برای ما سیگنال فروش محسوب شود. به طور کلی اگر تغیر فاز از مثبت به منفی بود سیگنال فروش و اگر تغییر فاز از منفی به مثبت بود برای ما سیگنال خرید است.در تصویر زیر نقاطی که تغییر فاز از منفی به مثبت انجام شده را با خط مشخص کرده ایم.

این تغییر جهت ها سیگنال قطعی برای خرید یا فروش ما نیستند و فقط به عنوان تابلوی راهنمای ما عمل میکنند.سیگنال بعدی کراس (قطع کردن) خط سیگنال توسط خط مکدی است که تفاوتی با تغییر فاز هیستوگرام ندارد زیرا زمانی کراس انجام میشود که ما در هیستوگرام خود تغییر جهت داشته باشیم.سیگنال مهم بعدی این است که خط مکدی خط صفر را (یا به سمت بالا یا به سمت پایین) قطع کند. زمانی که خط مکدی زیر خط صفر است و آن را به سمت بالا قطع میکند سیگنال خرید قوی است و برعکس این عمل برای سیگنال فروش صدق میکند. در تصویر زیر نمونه ای از سیگنال خرید را مشاهده میکنید.

زمانی که این سیگنال را دریافت کردید با اندیکاتور ها یا استراتژی خود ترکیب میکنید و به یک اجماعی میرسید که در این نماد وارد شوم یا وارد نشوم. اولویت شما برای ورود به یک معامله ، شکسته شدن خطوط روند شما است.در این اندیکاتور گاهی پیش میآید که نویز (noise) یا نوسان زیادی میدهد و شما را گنگ میکند وشما نمیدانید که آیا روی این سیگنال حساب کنم یا نکنم؟ برای اینکه این نوسان های زیاد را برطرف کنید

روش اول: یک تایم (time) بالاتر بروید تا نویز های زیادی که روی اندیکاتور مشاهده میکردید برطرف شود. برای مثال اگر در تایم (1day) هستید تایمتان را به (1week) تغییر دهید.

روش دوم: اگر در روش اول مشکل داشتید و نمیخواستید که تایمتان جابه جا شود شما میتوانید دوره (periode)های خود را در مکدی یک پله بالاتر ببرید برای مثال اگر دوره های اندیکاتور فعلی ما 12و 26 و 9 هست هر کدام را یک پله بالاتر میبریم یعنی 12 را به 24 و 26 را به 56 و 9 را به 18 تغییر میدهیم.دوره های پیشنهادی برای این اندیکاتور که بسیار مفید و کاربردی هستند. مقادیر پیش فرض که از قبل برای این اندیکاتور طراحی شده است 9 و 12 و 26 است.این مقدار خوبی است و در اکثر نمودار ها جواب میدهد. اگر دیدید که روی نمودار شما جواب نمیدهد و نوسانات زیادی دارد 12 را به 24 و 26 را به 56 و 9 را به 18 تغییر دهید.مقادیر دیگر: 9 و 26 و52 هست . اگر نوسان گیر یا کوتاه مدتی هستید مقادیر 3 و 5 و 15 میتواند برای شما مفید باشد. در دوره آموزشی ستارگان شما میتوانید سیگنال های حرفه ای بیشتری درباره این اندیکاتور بگیرید.

اندیکاتور شاخص قدرت نسبی (RSI) ترجمه فارسی این اندیکاتور است. اندیکاتور rsi یک اسیلاتور (osillator) می باشد.یعنی برای نوسانگیری مناسب است و باید در روند های خنثی در نمودار مورد استفاده قرار بگیرد. عبارت rsi مخفف relative strength index که به معنای شاخص قدرت نسبی است.این اندیکاتور داخل دو خط یا نوار، نوسان می دهد که مقدار خط پایینی 30 است و مقدار خط بالایی 70 است.این اعداد نشان دهنده این هستند که اگر خط rsi بالای 70 حرکت کرد، اشباع خرید است یعنی خریداری وجود ندارد و اگر پایین 30 حرکت کرد یعنی اشباع فروش است و فروشنده ای وجود ندارد.

گفتیم که اندیکاتور های اسیلاتور پیشرو هستند یعنی جلو جلو به ما سیگنال می دهند پس اگر اسیلاتور ها را برای غیر از روند خنثی (side) استفاده کنیم یعنی در روندهای صعودی و نزولی استفاده کنیم سیگنال های فیک زیادی به ما می دهند.در این اندیکاتور هر چه قدر دوره کمتر باشد نویز های بیشتری به ما می دهد و مانند نوار قلب عمل می کند و زمانی که عدد دوره را بیشتر کنیم می بینیم که کمتر به اشباع خرید یا فروش رفته و نوسان کمتری داده است.گفتیم که بر خلاف روند اصلی بازار معامله نکنید، یعنی اگر روند اصلی بازار صعودی است حق اینکه فروش بزنیم را نداریم (در بازار های دوطرفه).خب حالا از اسیلاتور ها هم، باید موافق روند اصلی استفاده کنیم یعنی در روند صعودی بازار اشباع خرید اسیلاتور ها معنایی ندارد و برای ما سیگنالی محسوب نمی شوند و فقط اشباع های فروش برای ما در روند صعودی ارزش دارند. به طور خلاصه اگر بگوییم در روند های صعودی فقط به قسمت های پایین اندیکاتور دقت کنید و در روند نزولی به قسمت بالایی یا اشباع خرید ها دقت کنید.نکته مهم دیگر اینکه شما می توانید برای اندیکاتور rsi خط 50 هم رسم کنید که بسیار می تواند مهم و کاربردی باشد. در این اندیکاتور شما دو خط 70 و 30 را داشتید حال می توانید خط 50 را که بین این خطوط قرار دارد را با ابزاری که در تصویر پایین مشاهده می کنید مشخص کنید.

در اشباع فروش باشد یعنی دیگر فروشنده ای وجود ندارد.در تصویر زیر قسمت های مشخص شده اشباع فروش هستد.پس میتواند سیگنال خرید باشد

در اشباع خرید باشد یعنی خریداری وجود ندارد.در تصویر زیر قسمت های مشخص شده اشباع خرید هستند.پس میتواند سیگنال فروش باشد

بهترین موقع استفاده از این اندیکاتور در روند های ساید هست که بگوییم در کف بخریم و در سقف بفروشیم. مانند تصویر زیر که در یک روند ساید قرار داریم و بهترین تایم برای این اندیکاتور است.

و سپس شما می توانید مانند تصویر زیر خط 50 را روی اندیکاتور رسم کنید.

نا گفته نماند که شما می توانید روی این اندیکاتور خط روند هم رسم کنید و از شکست آن برای سیگنال گیری استفاده کنید.خب حالا برای مثال روند ما صعودی است و می خواهیم خرید کنیم. چه زمان هایی سیگنال خرید را به ما می دهد؟زمانی که خط rsi خط 50 را روبه بالا قطع کند. وقتی که این اتفاق افتاد در 80 درصد مواقع خط rsi به اشباع خرید می رسد یعنی صعود ادامه دارد.به طور کلی اگر روند ما صعودی باشد ملاک ما اشباع فروش و قطع شدن خط 50 توسط خط rsi رو به بالا است.ولی زمانی که روند ما نزولی است، ملاک ما برای سیگنال گیری اشباع های خرید و قطع شدن خط 50 رو به پایین توسط خط rsi است.دوره های پیشنهادی ما که می توانند کاربردی و مهم باشند:(9) (14) (21)

میانگین متحرک همان مووینگ اوریج است در واقع اندیکاتوری است که با میانگین گیری از قیمت های گذشته سهم ، خطی روی نمودار نمایش میدهد که میتواند این خط به عنوان حمایت یا مقاومت یا سیگنال خرید و فروش موثر باشد.در این مقاله علاوه بر معرفی آن، با دوره زمانی و شکسته شدن میانگین متحرک آشنا خواهید شد. Moving average به معنای میانگین متحرک است این اندیکاتور برای ما چه کاری انجام میدهد؟ برای مثال میگوییم close کندل های 26 روز قبل را بررسی کن ( ما باید تعیین کنیم که چه چیزی را باید ملاک قرار دهد برای مثال close یا open یا high و یا low کندل را)

به زبان ساده و با تصویر قرار است نحوه استفاده از اندیکاتور میانگین متحرک یا همان مووینگ اوریج را بیاموزید .خب حالا برویم سراغ اندیکاتورهایی که روی نمودار قرار میگیرند. در صفحه چارت خود، روی گزینه اندیکاتورها که در تصویر زیر مشخص کرده ایم کلیک کنید

و سپس در قسمت جست و جو عبارت moving average را تایپ کنید و روی آن کلیک کنید.

حال میتوانید از قسمت تنظیمات این اندیکاتور دوره آن را تغییر دهید برای این منظور طبق تصویر زیر عمل کنید.

در آینده به شما دوره یا period هایی را عرض می کنیم که میتواند روی چارت شما خروجی مناسبی بدهد.

همانطور که در تصویر زیر مشاهده میکنید زمانی که میانگین متحرک زیر کندل ها قرار دارد نشان دهنده صعودی بودن روند است و زمانی که بالای کندل ها قرار دارد نشانه نزولی بودن روند است.

و همانگونه که گفتیم میانگین متحرک مانند حمایت یا مقاومت عمل میکند یعنی زمانی که در زیر کندل ها قرار دارد می تواند به عنوان حمایت و اگر در بالای کندل ها قرار دارد میتواند به عنوان مقاومت عمل کند.

چه زمانی میتوانیم بگوییم میانگین متحرک شکسته شده است؟ یعنی کندل ها خط مووینگ اوریج را شکسته و روی آن تثبیت کرده اند. زمانی که قیمت آخرین معامله (Close) دو یا سه کندل زیر یا بالای میانگین متحرک که به عنوان حمایت یا مقاومت ما هستند بسته بشوند ولی به نوعی کندل ها بسته شوند که برخوردی با حمایت یا مقاومت ما نداشته باشند و پول بک بزنند.

گاهی اوقات میانگین متحرک های مختلف را با هم ترکیب میکنند یعنی روی نمودار 3 اندیکاتور با دوره های متفاوت قرار میدهند.حال سوال اینجاست که چرا از 3 اندیکاتور استفاده میکنند؟ زیرا اگر از 2 اندیکاتور استفاده کنند سیگنال های فیک زیادی میدهد و نمیتوان به سیگنال های آن اطمینان کرد.حال ما سیگنال هایی که شما میتوانید از این سه میانگین متحرک بگیرید را خدمتتان عرض میکنیم.سه میانگین متحرک مختلف روی نمودار خود بیندازید و دوره های هرکدام را از بزرگ به کوچک تنظیم کنید، برای مثال میانگین بزرگ برابر 13 میانگین متوسط برابر 8 و میانگین کوچک برابر 5 باشد.برای اینکه رنگ این سه اندیکاتور شبیه هم نباشد شما میتوانید از قسمت تنظیمات هر اندیکاتور رنگ آن را عوض کنید.

در کادر باز شده روی سربرگ style کلیک کنید و رنگ میانگین متحرک 5 را قرمز و میانگین متحرک 8 را مشکی کنید که هم رنگ بودن آنها شما را به اشتباه نیندازد.این استراتژی به این گونه عمل میکند که اگر میانگین متحرک قرمز، میانگین متحرک مشکی یا 8 ما را به سمت پایین قطع کند سیگنال فروش برای ما است ولی این سیگنال آنقدر قوی نیست که بشود به آن اطمینان کرد زمانی که این سیگنال را دیدیم مانند یک جنگجو آماده باش میشویم و زمانی سیگنال قطعی را میگیریم که میانگین متحرک 8 یا مشکی ما میانگین متحرک بزرگ یعنی 13 را رو به پایین قطع کند.در این صورت میتواند سیگنال قطعی برای ما باشد. در تصویر زیر میتوانید نمونه ای از این سیگنال را مشاهده کنید.

زمانی که میانگین متحرک کوچک میانگین متحرک بزرگ را قطع کند ما میتوانیم وارد معامله شویم. در تصویر زیر سیگنال برای فروش است.

باید سعی کنیم که از سه اندیکاتور روی نمودار خود استفاده کنیم که سیگنال خرید یا فروش قطعی به ما بدهند.نکته بسیار مهمی که وجود دارد این است که نمودار ها همواره در حال تغییر هستند این به این معناست که هر میانگین متحرک که میاندازیم برای هر نمودار صدق نمیکند و باید دوره های آنها را بر اساس همان نموداری که داریم تنظیم کنیم، برای مثال روی یک نمودار دوره 13 و 8 و 5 صدق میکند برای یک نمودار دوره های 26 و 9 صدق میکند.

چه عددی را باید در تنظیمات اندیکاتور میانگین متحرک وارد کنیم ؟ جواب این است که باید ببینیم سیگنال هایی که به ما میدهد دیر انجام میشود یا به موقع؟در تصویر زیر دوره های ما 9 و 26 هستند و میبینیم که برای نمودار ما مناسب نیستند وبا تاخیر به ما سیگنال میدهند.

تا به الان کلیت اندیکاتور مووینگ اوریج را خدمت شما عرض کردیم و الان میخواهیم که کمی تخصصی تر کار کنیم.و نکته هایی که میگوییم میتوانند برایتان کاربردی و موثر باشند.انواع اندیکاتور میانگین متحرک : میانگین متحرک ها به سه دسته تقسیم میشوند:

1- sma (simple moving average)

2- wma ( weighted moving average)

3- ema(exponential moving average)

Simple به معنای ساده است یعنی میانگین متحرک ساده. weighted به معنای وزن قائل شدن است. یعنی به کندل های آخر وزن و ارزش بیشتری قائل میشود.Exponential به معنای نمایی است و در میان simple و weghited قرار دارد یعنی به کندل های آخر وزن میدهد ولی نه به اندازه weighted.توصیه ما به شما این است که از exponential استفاده کنید.خب حال شما باید منبع تغذیه اندیکاتور را مشخص کنید.منظور از منبع تغذیه اندیکاتور این است که تعیین کنید این اندیکاتور کدام قسمت از کندل را بررسی کند؟ open یا close یا high و یا low؟. کدام یک از این چهار قسمت کندل را بررسی کند؟ برای این کار شما به قسمت تنظیمات اندیکاتور میروید و در منو source گزینه hlc3 را انتخاب میکنید. hlc3 به معنای high و low و close کندل است که اندیکاتور ما این ها را جمع و بر3 تقسیم میکند. و این بهترین منبع برای اندیکاتور ما محسوب میشود.نکته دیگر اینکه ما میتوانیم در هنگام شکست میانگین متحرک به وسیله کندل ها از نماد یا سهم مورد نظر خارج شویم. و اینکه زمانی که فاصله کندل ها نسبت به میانگین متحرک بزرگ زیاد میشود به این معناست که کندل ها تمایل به تغییر روند دارند.

اگر از دو اندیکاتور استفاده میکنید یکی از آنها را 9 و دیگری را 6 بگذارید ( این اعداد را باید در قسمت تنظیمات هر اندیکاتور و در گزینه lenth آن درج کنید.)اعداد دیگری که بسیار مهم هستند یکی 20 و دیگری 26 است.اگر از 3 اندیکاتور میانگین متحرک استفاده میکنید و کوتاه مدتی هستید دوره های پیشنهادی ما این اعداد هستند: 5/8/13 و 4/9/18 و 8/24 برای زمان های بلند مدتی هم میتوان این اعداد را در نظر گرفت:(15/35/55 از این اعداد برای کراس یا قطع کردن آنها استفاده میکنند)(103 و 200 از این اعداد برای تعیین حمایت یا مقاومت استفاده میکنند و بسیار استثنایی و کاربردی هستند)اگر میان مدت هستید این اعداد میتوانند برای شما مفید باشند:40/55/85 نکته مهم: شما باید بتوانید اعدادی که در بالا ذکر شدند را با نمودار خود تطبیق دهید یعنی باید روی نمودار خود هر یک از این اعداد را با توجه به اینکه معامله گر بلند مدتی یا میان مدتی یا کوتاه مدتی هستید قرار دهید و طبق سیگنال های خرید یا فروشی که به شما آموزش دادیم، ببینید که آیا میانگین متحرک شما با تاخیر سیگنال داده است یا به موقع؟ اگر با تاخیر سیگنال داده بود، اعدادی که برای میانگین متحرک های خود درج کرده اید با نمودار شما مطابقت ندارند و باید اعداد دیگری را جایگزین آنها کنید.

اندیکاتورها در یک تقسیم بندی به 4دسته تقسیم میشوند که هریک باتوجه به یکی از شاخصه های نمودار اقدام به ارائه اطلاعات میکنند .

این اندیکاتورها برای برسی جهت و قدرت روند استفاده میشوند که از جمله آنها میتوان به اندیکاتور مکدی و اندیکاتور مووینگ اوریج مثال زد

این نوع اندیکاتور ها برای بررسی سرعت و قدرت حرکت روند استفاده میشود و از جمله آنها میتوان به اندیکاتور مومنتوم استوک استیک مثال زد.

از این اندیکاتورها برای بررسی قدرت روند و تایید جهت روند استفاده میشود مانند اندیکاتورهای او بی وی و اندیکاتور ام اف آی

این اندیکاتورها برای نوسانگیری استفاده میشود و نمایشگر نوسانات و هیجانات بازار است و از جمله این اندیکاتورها میتوان به آر اس آی و اندیکاتور مکدی مثال زد